|

0

AnalystFX → 24 января 2018

|

|

Аналитика GBP/USD на 24-01-18 Великобритания озвучила принципиальное согласие на норвежский вариант Brexit, при котором в течении переходного периода она принимает и выполняет все правила ЕС. Мэй заявила, что новая волна шума на тему проведения второго референдума, если переговоры с ЕС не дадут желаемого результата, не имеет под собой ни юридических, ни экономических оснований. В то же время премьер опровергла информацию о полном согласовании правил переходного соглашения, по ее словам, «Британия продолжает работу над проектом выхода из ЕС, но не из Европы». Европарламент принял проект резолюции по своему составу после общеевропейских выборов в мае 2019 года. При этом из 73 мандатов, которые сейчас имеют британские парламентарии, 46 будут находиться в «резерве» для возможного расширения Евросоюза.

Единственным позитивным моментом в статистике финансов можно считать самый низкий уровень заимствования в государственном секторе с декабря 2000 года − за исключением банков (PSNB), что аналитики объяснили техническим кредитом от ЕС в размере €1.2 млрд. Пара обозначила психологический max $1.4050 с момента Brexit. Частичная фиксация и коррекция крупных позиций перед сегодняшними данными по рынку труда обеспечили технический откат, но в целом позитив сохраняется. На уровне 1.3990/1.4010 образовалась ключевая поддержка, в случае уверенного пробоя вниз на негативе статистики – быстрое падение в зону 1.3830-1.3780-1.3740.

Автор: Кузнецов Сергей, валютный аналитик ForexChief.

Текущий анализ не представляет собой руководство к торговле, а является частным мнением эксперта . Компания не несет ответственности за результаты работы , которые могут возникнуть при использовании торговых рекомендаций из представленных обзоров.

Нет комментариев

форекс теханализ

|

|

0

AnalystFX → 22 января 2018

|

|

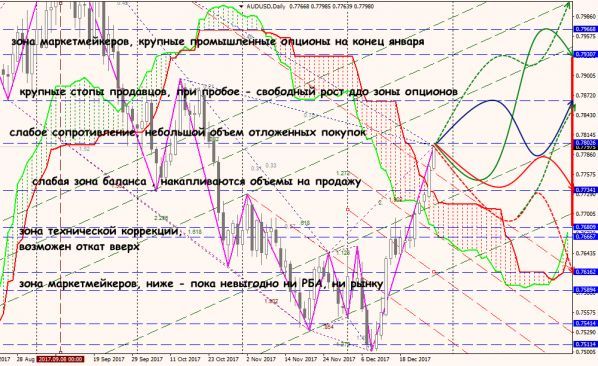

Аналитика AUD/USD на 22-01-18 Австралиец продолжает уверенно укрепляться на фоне отличных показателей китайской экономики, хотя большинство азиатских инвесторов ожидали традиционного снижения по итогам года. В годовом исчислении рост ВВП Китая остался без изменений, а в квартальном исчислении замедлился всего с 1,8% до 1,6%. Позитива добавили данные о состоянии рынка труда: прирост количества занятых в Австралии оказался вдвое больше, чем ожидалось, что помогло компенсировать увеличение уровня безработицы. Хотя соотношение рабочих мест на полный и неполный день было более равномерным, чем надеялись инвесторы, эти данные подтверждают, что рынок труда движется в положительном направлении. Политическая напряженность в регионе поддерживает стабильный спрос на базовое железорудное сырье и золото (как резервный актив), что в комплекте с умеренно хорошей статистикой помогли AUD/USD укрепиться выше 0.80 и вплотную подойти к максимуму прошлого года.

Зона опционов пройдена достаточно легко, но 3 самых крупных контракта должны быть закрыты до пятницы. Экономических отчетов на этой неделе не будет, но технически аусси не имел нормальной коррекции больше месяца, и теперь явно готов к развороту. Во многом перспективы австралийского доллара зависят от спроса на доллары США на этой неделе, но коррекция вероятнее, чем дальнейшее укрепление. Уверенным сигналом на падение будет закрытие ниже 0.7875.

Автор: Кузнецов Сергей, валютный аналитик ForexChief.

Текущий анализ не представляет собой руководство к торговле, а является частным мнением эксперта . Компания не несет ответственности за результаты работы , которые могут возникнуть при использовании торговых рекомендаций из представленных обзоров. |

|

0

AnalystFX → 19 января 2018

|

|

Аналитика GBP/USD на 19-01-18 Британская палата общин приняла закон о Brexit в окончательном варианте, что является важной победой для Мэй. Теперь закон должен пройти Палату лордов. Утверждена дата выхода (29 марта 2019 года) и устанавливается верховенство британского законодательства над европейским. Первая фаза переговоров полностью завершена, однако еврочиновники определенно не собираются упрощать ситуацию для Лондона. Уже сейчас ЕС ищет способы компенсировать ожидаемую в связи с Brexit потерю €12-15 млрд. в год. Еврокомиссия планирует ввести сборы с иностранных туристов (после Brexit к ним присоединятся и британцы), налоги на пластиковую упаковку, сборы за выбросы парниковых газов и другие мелкие фискальные «взыскания». Давление ЕС сказывается и на политическом юморе: председатель Еврокомиссии Юнкер призвал премьер-министра Мэй отказаться (?!) от Brexit и предложил позволить стране заново подать заявку на вступление в Евросоюз сразу после выхода.

Фунт и сегодня будет в центре внимания – ждем данные по розничным продажам. Хотя экономисты считают, что расходы уменьшились в конце года, по данным Британского консорциума розничной торговли рост расходов был стабильным. Пара не падает уже шесть торговых дней, и если данные по расходам окажутся лучше, чем ожидается, то, скорее всего, достигнет ключевого уровня 1.40. Это может спровоцировать фиксацию прибыли краткосрочными и среднесрочными быками; зона 1.40/50 – серьезный фронт сопротивления. Среднесрочный прогноз остается оптимистичным, сильного негативного фундамента пока нет.

Автор: Кузнецов Сергей, валютный аналитик ForexChief.

Текущий анализ не представляет собой руководство к торговле, а является частным мнением эксперта . Компания не несет ответственности за результаты работы , которые могут возникнуть при использовании торговых рекомендаций из представленных обзоров. |

|

0

AnalystFX → 17 января 2018

|

|

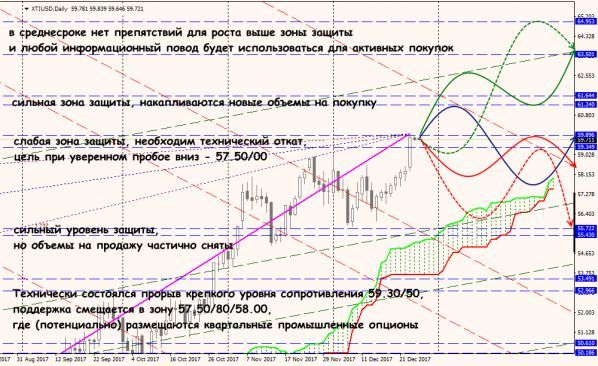

Аналитика XTI/USD на 17-01-18 2018 год может оказаться не таким уж простым для ОПЕК. Производственные проблемы внутри картеля могут стать причиной раннего сворачивания соглашения. Можно выделить 4 сценария, в которых сочетание различных политических факторов и аспектов спроса/предложения могут спровоцировать досрочное завершение соглашения ОПЕК+. 1. Снижение добычи нефти в Иране и/или Венесуэле из-за политической нестабильности . 2. Обманщики в ОПЕК − всегда есть вероятность, что кто-то из ее членов может начать тайком нарушать условия сделки. 3. Выполнение миссии раньше срока (примерно в июне) − активный рост мировой экономики готовится спровоцировать всплеск спроса на сырье, что вызовет сокращение объема мировых запасов до усредненного 5-летнего значения. 4. Сланцевики США: высокая цена продолжает стимулировать наращивать объемы добычи и, если представители картеля и Россия сочтут, что это происходит слишком быстро, они могут разорвать сделку и встать на защиту своей доли на рынке. Если продавцам не удастся вмешаться в текущую ситуацию, то эта неделя может стать пятой подряд, когда котировки обновляют локальные максимумы. Однако вчера нефть показала устойчивое снижение, вероятнее всего, крупные потребители закрыли часть прибыли. Есть устойчивое мнение, что ОПЕК контролирует ситуацию, профицит запасов − в прошлом, и Aramco может спокойно проводить IPO. Еженедельный отчет по запасам будет опубликован в четверг.

Новым этапом испытания для быков станут выходящие на следующей неделе отчеты МЭА и ОПЕК с прогнозами и обзором перспектив рынка на первую половину года. Кроме того, уровень запасов в странах ОЭСР указывает, что нефти на рынке более чем достаточно. Против нефти также в любой момент сработать восстановление доллара, особенно на фоне проблемы госдолга США. Учитывая сказанное, котировки нефти рискуют оказаться под давлением и «свалиться» в продолжительную коррекцию.

Автор: Кузнецов Сергей, валютный аналитик ForexChief.

Текущий анализ не представляет собой руководство к торговле, а является частным мнением эксперта . Компания не несет ответственности за результаты работы , которые могут возникнуть при использовании торговых рекомендаций из представленных обзоров. |

|

0

AnalystFX → 15 января 2018

|

|

Аналитика GBP/USD на 15-01-18 После того, как рекрутинговая фирма Morgan McKinley показала наибольшее за 3 года снижение вакансий в Лондоне в финансовом секторе (−52% в декабре, −37% за год), аналитики получили очередное подтверждение приближающейся кадровой катастрофы. Считается, что выход из ЕС без торговой сделки в 2019 году может стоить Британии почти 0,5 млн. рабочих мест, причем около 87 тыс. из них – в банковском и финансовом секторах. Goldman Sachs, Deutsche Bank AG и Bank of America Corp. уже заявили о готовности вывести свои операции из Лондона во Франкфурт или Париж. Именно поэтому статус банков станет основной темой для дискуссий в новом раунде переговоры с ЕС в марте. Банк Англии видит повышение спроса на ипотеку, рост подскок спроса на продление ипотечного долга. ЕС (в основном − через заявления Меркель) еще раз предупреждает: британские промышленники должны были готовы к тому, что с позиций европейского торгового права они станут представителями посторонней страны 29 марта 2019 года. Тем не менее, Мэй отказалась от планов работы на вариант Брекзита «сделки не будет» − правительство уверено, что достижение оптимальной для Британии сделки весьма вероятно уже в течении 3-5 месяцев.

В пятницу фунт получил спекулятивный толчок к росту на неофициальной информации на тему раскола между странами ЕС в отношении Brexit: Испания и Голландия могут поддержать более мягкий вариант. Также появилась информация, что Европарламент готов сохранить механизмы евроклиринга в Лондоне. Пара показала самую продолжительную серию дневных подъемов с октября прошлого года, но весь фундаментальный позитив спекулянтами уже отработан. Обязательно стоит отследить отчет по росту инфляции во вторник и розничные продажи в пятницу.

Автор: Кузнецов Сергей, валютный аналитик ForexChief.

Текущий анализ не представляет собой руководство к торговле, а является частным мнением эксперта . Компания не несет ответственности за результаты работы , которые могут возникнуть при использовании торговых рекомендаций из представленных обзоров. |

|

0

AnalystFX → 12 января 2018

|

|

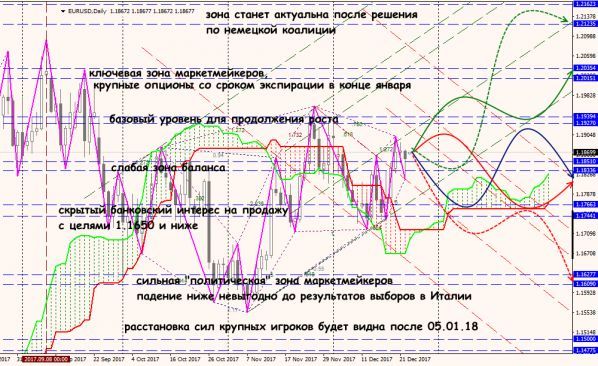

Аналитика EUR/USD на 12-01-18 Публикация протокола заседания ЕЦБ (13-14 декабря) вызвала резкий рост евро, так как аналитики «увидели» в документе намеки на более скорое завершение евроQE. ЕЦБ подтвердил намерение проводить программу покупки активов, как минимум, до сентября 2018, но сократил ее ежемесячный объем до €30 млрд. В протоколе был отмечен умеренный оптимизм на тему роста зарплаты и сильная озабоченность низкой инфляцией. Этот небольшой фрагмент протокола изменил перспективы евро в краткосрочной перспективе, тем более, что вчерашнее ралли прошло синхронно с ростом доходности немецких гособлигаций. Рост евро был поддержан очередным падением доллара на информации о сокращении покупок американских бумаг ЦБ Китая. И хотя SAFE опубликовало опровержение, вряд ли Bloomberg мог выпустить в мир подобную новость без проверки. Вероятно, Пекин продолжает шантаж США перед намерением Трампа ввести торговые санкции по экспорту Китая.

Сегодня последний день зондирующих переговоров по созданию коалиции в Германии. На публике лидеры демонстрируют оптимизм, но документально преодоление основных разногласий не зафиксировано. Вечером ожидается совместное заявление; движение евро зависит от представленных подробностей по реформам ЕС, если согласие по единому минфину и бюджету Еврозоны не будет достигнуто, то есть этот вопрос будет нивелирован или отложен: евродоллар может развернуться вниз. Однако евро довольно долго болтается на уровне 1.20 и в принципе готова двигаться вверх до 1.22 (если преодолеет зону опционов), особенно, если сегодня американские экономические отчеты окажутся хуже прогнозов. Автор: Кузнецов Сергей, валютный аналитик ForexChief. Текущий анализ не представляет собой руководство к торговле, а является частным мнением эксперта . Компания не несет ответственности за результаты работы , которые могут возникнуть при использовании торговых рекомендаций из представленных обзоров. |

|

0

AnalystFX → 10 января 2018

|

|

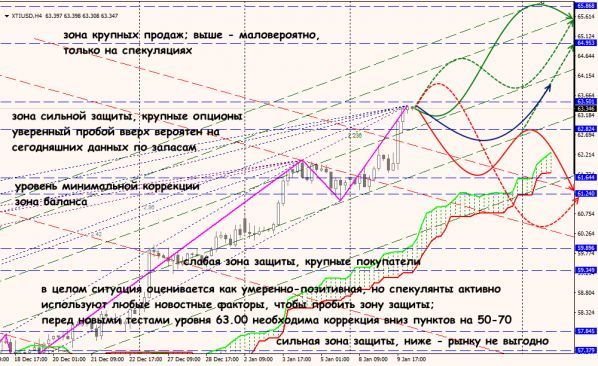

Аналитика XTI/USD на 10-01-18 Цены на торгах во вторник обновили максимум – в последний раз в этой зоне рынок был в мае 2015 года. Позитив должен поддержать еженедельный отчет МЭА: по прогнозам запасы должны продолжить тенденцию к сокращению. Основная причина − публикация отчета «Краткосрочный энергетический взгляд»: средний общенациональный объем добычи нефти должен составить 10.27 млн. барр/день в текущем году и 10.85 млн. барр/день – в следующем. Обе цифры значительно выше прежнего рекорда на уровне 9.6 млн барр/день, зафиксированного в 1970-м. Объем сланцевой добычи должен вырасти примерно на 2 млн.барр в 2018 и на 1.3 млн. барр в 2019 году. Средняя цена на WTI в 2018 году не должна составить превышать $55.33 ($52.77 − предыдущий декабрьский прогноз) и $57.43 в 2019-м; Brent ожидается на уровне $59.74 и $61.43 − соответственно. Потребление нефти продолжает оставаться на высоком уровне, новой разведки сланцевых месторождений и их освоение не производится. Внутренние цены практически не снижаются, поэтому доходы нефтяников останутся на растущем тренде. Расчеты соответствуют ожиданием ОПЕК – картель считает цену выше $60 «политически» невыгодной из-за увеличения сланцевой добычи. В тоже время Иран заинтересован в росте цен и по данным Shana, глава энергетического ведомства Намдар Зангане готов сорвать следующую пролонгацию сделки по сокращению, если картель попытается давить на рынок. Также Иран заявил о готовности поддержать расчеты по нефтяным контрактам в юанях.

Напряженности добавляет ситуация в Восточно-Китайском море, где продолжается разлив газового конденсата после столкновения панамского танкера с гонконгским сухогрузом. Токсичное облако из продуктов горения осложняет спасательные работы, сложно локализовать последствия, регион уже готовится к масштабной экологической катастрофе. Все это поддерживает спекуляциив попытке загнать цену на уровни выше 63.50. Автор: Кузнецов Сергей, валютный аналитик ForexChief. Текущий анализ не представляет собой руководство к торговле, а является частным мнением эксперта . Компания не несет ответственности за результаты работы , которые могут возникнуть при использовании торговых рекомендаций из представленных обзоров. |

|

0

AnalystFX → 8 января 2018

|

|

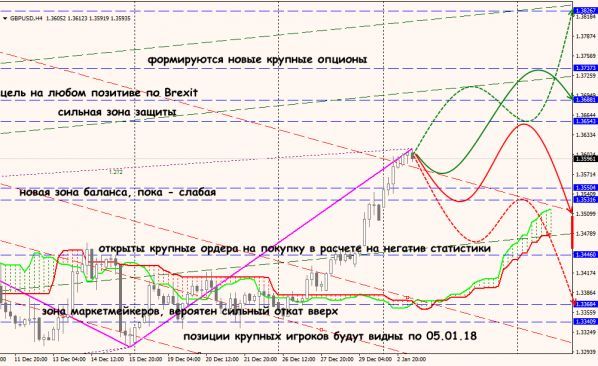

Аналитика GBP/USD на 08-01-18 Тот, факт, что по итогам года фунт сумел войти в тройку наиболее стабильных валют G10 (рост к USD +10%)говорит о нормализации денежно-кредитной политики BOE и о том, что Brexit вовсе не так страшен, как ожидалось. Умеренно-позитивная статистика по деловой активности позволяет надеяться, что сильной рецессии в Британии не будет. Прогнозы на рост связаны с данными лучше ожиданий, риторикой чиновников Британии о желании сохранить сектор финансовых услуг ЕС после Брексит и общим ослаблением доллара. Позитив от макроэкономической статистики усиливает давление на риторику Британии в переговорах с ЕС, а позитив на переговорах по коалиции в Германии 7-12 января также считается является бычим фактором, правда – среднесрочным. Вчера Мэй в контексте отставки первого министра и главы секретариата Грина подтвердила информацию о грядущих изменениях в правительстве; предполагается назначение шести новых членов кабинета. По данным The Sunday Times, должности могут потерять председатель Консервативной партии Маклафлин, министр образования Грининг, министр по вопросам бизнеса Кларк, лидер Палаты общин Ледсом. Ожидается, что о кадровых изменениях будет объявлено сегодня, но выступлений по данному вопросу не планируется, информацию придется искать в официальных изданиях.

Общая расстановка целей сохраняется, технически настроения на рост слабые, несмотря на пробой вверх зоны баланса. Новые объемы на покупку только формируются. Слабый интерес представляют данные по торговому балансу и промышленному производству в среду. Иных сильных фундаментальных факторов на текущей неделе нет. Автор: Кузнецов Сергей, валютный аналитик ForexChief. Текущий анализ не представляет собой руководство к торговле, а является частным мнением эксперта . Компания не несет ответственности за результаты работы , которые могут возникнуть при использовании торговых рекомендаций из представленных обзоров. |

|

0

AnalystFX → 5 января 2018

|

|

Аналитика XTI на 05-01-18 Полярный циклон в США, политическая напряженность и прогнозы роста мировой экономики обеспечили нефти оптимистичное начало года. Данные по запасам США показали сокращение, спрос на печное топливо растет, но пока не ясно, как это отразится на объемах добычи. Цены уже достигли уровня безубыточности для большинства американских сланцевиков, тем более, что после отмены Трампом в прошлом году запрета на морское бурение в Калифорнии и во Флориде, крупные компании уже активизируют работы по добыче в прибрежных районах. Производство в странах ОПЕК остается стабильным в преддверии нового периода сокращения объемов, Ливия и Нигерия намерены присоединиться к общей сделке. Опасения относительно перебоев с поставками в Северном море и Ливии снизились; акции протеста в Иране поддерживают цены вблизи максимумов. Массовые выступления уже привели к жертвам, но пока не мешают добыче/транспортировке сырья и не влияют на мировой рынок нефти. Разве что протестующие решат нанести ущерб объектам инфраструктуры, но опыт Нигерии показывает, что критически важные трубопроводы достаточно быстро восстанавливаются. Серьезной угрозой может стать крупная забастовка в отрасли, но пока подтверждения этому нет. Если в результате протестов в Иране произойдут позитивные перемены, то это может привлечь дополнительный инвестиционный капитал, что в перспективе сформирует более выгодные условия по контрактам и рост объемов нефтедобычи.

Из-за низкой волатильности торгов и дивергенции на объемах возможно образование коррекции, но среднесрочный тренд остается восходящим.

Автор: Кузнецов Сергей, валютный аналитик ForexChief.

Текущий анализ не представляет собой руководство к торговле, а является частным мнением эксперта . Компания не несет ответственности за результаты работы , которые могут возникнуть при использовании торговых рекомендаций из представленных обзоров. |

|

0

AnalystFX → 3 января 2018

|

|

Аналитика GBP/USD на 03-01-18 Самая активная динамика против доллара с начала года, основная причина − техническая, а именно пробой важного уровня сопротивления $1.3550, а также общая слабость американской валюты против европейской корзины. Политических новостей по Великобритании пока нет. Инвесторы активно анализировали статистику, которая оказалась хуже прогнозов, но недостаточно, чтобы остановить спекулянтов. Рост производственной активности в декабре замедлился больше, чем ожидалось; индекс менеджеров по закупкам упал до 56,3 в декабре с 51-месячного максимума ноября 58,2. В тоже время показатели производственного сектора обнадеживают: индекс PMI остается выше нейтральной отметки 50,0 в течение 17 месяцев подряд; объем производства и новых заказов увеличился. В результате компании увеличили занятость − в ответ на ожидающие исполнения заказы. В декабре темпы роста закупочных затрат снизились до четырехмесячного минимума, но в целом остались заметными. Часть прироста закупочных цен была перенесена в декабре на более высокие производственные расходы.

Можно считать, что пара закрепилась выше зоны баланса 1.3520 – 1.3550, но для уверенности нужна техническая коррекция и еще один пробой вверх. На коррекции медведи могут попробовать осторожно торговать вниз с целями 1.3450/40 – чтобы включиться в объем сильных продаж. В среднесрочной перспективе на рынке укрепилась восходящая тенденция, если фунт не «завязнет» в зоне защиты, то цели выше зоны новых опционов вполне вероятны. Автор: Кузнецов Сергей, валютный аналитик ForexChief. Текущий анализ не представляет собой руководство к торговле, а является частным мнением эксперта . Компания не несет ответственности за результаты работы , которые могут возникнуть при использовании торговых рекомендаций из представленных обзоров. |

|

0

AnalystFX → 28 декабря 2017

|

|

Аналитика AUD/USD на 28-12-17 Аусси давно держится выше 0.75 исключительно за счет роста экономики основного торгового партнера, а также благодаря импульсу со стороны сырьевых цен. Стабильный спрос на золото и промышленное сырье в Китае обеспечивает австралийцу поддержку на любых попытках коррекции вниз. В первой половине года негативным фактором (но не бедствием!) может быть снижение доходности национальных казначейских бумаг, но РБА будет держать пару выше 0.76 любыми способами. Азиатские аналитики считают, что РБА пока не готов повышать ставки с рекордного минимума (1.5%), хотя американские крупные инвесторы как раз иного мнения: ожидается ужесточение монетарной политики во второй половине 2018-го. Тем не менее, фундаментальная ситуация явно не располагает к покупкам. Протоколы последнего заседания РБА снова обозначили риски, с которыми может столкнуться экономика в случае дальнейшего укрепления валюты. Высокий обменный курс австрийского доллара увеличит сроки достижения целевых значений по ВВП и инфляции. Опережающие индикаторы предполагают, что рост занятости будет выше среднего в следующие несколько кварталов, производительность труда ожидается низкой, а потребление домохозяйств останется под угрозой, так как доходы растут слишком медленно и уровень закредитованности слишком высок. Пара сумела обновить максимумы только потому, что из протоколов убрали заявление о низкой инфляции.

Активный бычий «сломался» в начале сентября, но текущий среднесрочный технически смотрит исключительно вверх. Основным катализатором резкого укрепления пары в конце года стал снижающийся спрос на американскую валюту и сильные макроэкономические релизы из Австралии. Коррекция в начале года просто необходима, но есть шанс укрепиться еще на 50-75 пунктов, прежде чем сформируется новая сильная зона сопротивления. Автор: Кузнецов Сергей, валютный аналитик ForexChief. Текущий анализ не представляет собой руководство к торговле, а является частным мнением эксперта . Компания не несет ответственности за результаты работы , которые могут возникнуть при использовании торговых рекомендаций из представленных обзоров. |

|

0

AnalystFX → 27 декабря 2017

|

|

Аналитика XTI/USD на 27-12-17 Нефть закрывает год активным ростом и предстоящий может оказаться даже более стабильным. Базовым событием можно считать сделку между странами ОПЕК и поставщиками вне картеля, цель – достичь 5-летнего среднего уровня запасов, и предполагается, что она будет реализована в 2018-том. Уровень соблюдения договоренностей высокий (за ноябрь – 122%). Коррекция условий сделки и анонс возможного плана выхода из нее планируются в июне, но сроки напрямую зависят от ситуации с американскими сланцевиками, которым аналитики пророчат новые рекорды добычи – до 10 млн.бар/сутки. Китай готов запустить в оборот нефтяные фьючерсы, номинированные в юанях, речь идет только о поставках в Китай и Гонконг. Но пока Пекин корректирует все неудобные для себя ситуации валютными интервенциями, нефтетрейдеры не станут проявлять интерес к новому активу. Осторожно использовать новые контракты могут только крупные компании – с политической целью, например, такие как Saudi Aramco, которая отводит Китаю особую роль в своем IPO. Возможное влияние нефтеюаня на общую цену пока ограничено азиатским рынком. Организованный исламистами взрыв на нефтетрассе, соединяющей месторождения в Ливии с нефтяным терминалом Эс-Сидр компании al-Waha, привел к обновлению максимумов на базовых активах. Снижение объемов нельзя считать значительными, но это событие – еще один показатель нестабильности ситуации в стране, добыча нефти которой относительно недавно достигла 1 млн. бар/сутки. Фактором для коррекции цен можно считать гидравлические испытания трубопровода Forties после ремонта, нормальная работа объекта будет восстановлена в начале января. Масштабных распродаж ожидать не стоит. В США продолжается сокращение запасов сырья, а темпы роста запасов нефтепродуктов замедлились. Буровая активность после недавнего роста перешла в режим стагнации, рост добычи продолжает сдерживать цены. Статистика Китая об увеличении импорта сырой нефти в ноябре на 14.5% г/г оценивается рынком позитивно. Предстоит еще одна серия данных от Минэнерго США, прочих значимых событий не ожидается, но у спекулянтов еще есть время слегка откорректировать текущие уровни.

Автор: Кузнецов Сергей, валютный аналитик ForexChief. Текущий анализ не представляет собой руководство к торговле, а является частным мнением эксперта . Компания не несет ответственности за результаты работы , которые могут возникнуть при использовании торговых рекомендаций из представленных обзоров. |

|

0

AnalystFX → 26 декабря 2017

|

|

Аналитика EUR/USD на 26-12-17 За год прибавили более 17 фигур, активный бычий тренд приостановился только в сентябре. Базовым драйвером остается политика ЕЦБ и сворачивание системных позиций кэрри-трейда, что может привести к новому росту. ЕЦБ продолжил ультрамягкую политику, скупая ГКО стран ЕС (даже с доходностью ниже -0,4%) при нулевой основной и отрицательной депозитной ставке. При этом ЕЦБ в рамках программы TLTROs доплачивает за инвестиции в реальные проекты стран Еврозоны. Экономика стран ЕС растет, ВВП находится на многолетних максимумах, инфляция пока ниже цели ЕЦБ, но динамика явно не требует жесткого монетарного регулирования. На этом фоне ЕЦБ уменьшил ежемесячный размер программы QE с 1 января 2018 года до €30 млрд. (или €40 млрд.), но сохраняет депозитную ставку в отрицательной зоне. Такая политика приводит к сильным перекосам, но оправдана целью снижения финансовых различий между южными и северными странами, то есть – сохранением стабильности блока. Драги обещал, что программа QE не закончится в сентябре, то есть стоит ждать пролонгации до конца 2018-го, а ставки предполагают не повышать до конца программы. Поэтому первое повышение депозитной ставки возможно не ранее декабря. Раскол в рядах ЕЦБ усиливается, методы убеждения Драги могут сильно пострадать после выборов в Италии. Госдолг Италии составляет €2,29 трлн. (135% от ВВП) и при новом кризисе никакие стабфонды ЕС не помогут. Приказ о роспуске парламента должен быть подписан между 27 и 29 декабря, выборы − 4 или 11 марта. При отсутствии риска выхода Италии из ЕС по их результатам следует ожидать перемену риторики ЕЦБ и изменение тренда на долговых и фондовых рынках мира. Идея евробондов практически исчезла в процессе согласования с Германией. Вряд ли реформы ЕС приведут к созданию европейского аналога МВФ и общим бюджетом для глобальных целей (например, оборонных), но формирование единого министерства финансов явно приведет к усилению политического потенциала блока. В Германии к 21 января партия СДП должна определиться с решением по союзу с блоком Меркель, при согласии все должно быть оформлено до начала марта. Переговоры о реформах ЕС ожидаются на саммите лидеров в марте. Формирование «большой» немецкой коалиции и нормализация политики ЕЦБ развернет пару вверх в долгосрочной перспективе, с минимальной целью 1.25.

Автор: Кузнецов Сергей, валютный аналитик ForexChief. Текущий анализ не представляет собой руководство к торговле, а является частным мнением эксперта . Компания не несет ответственности за результаты работы , которые могут возникнуть при использовании торговых рекомендаций из представленных обзоров. |

|

0

AnalystFX → 25 декабря 2017

|

|

Аналитика GBP/USD на 25-12-17 Год прошел под знаком борьбы за Brexit: проигравших пока нет, обе стороны могут считать вынужденные взаимные уступки минимальными. Даже если учесть, что в результате баталий стоимость развода слегка снижена, жесткость Брюсселя требует от Лондона постоянных компромиссов, и по всем пунктам переговоров позиция Мэй на данный момент – слабая. Никаких особых условий от ЕС Британия не получит, что в итоге будет оказывать стабильное давление на фунт. Все указывает на то, что последствия Brexit для экономики страны будут глубокими и продолжительными. Судя по отчету ВВП за третий квартал, британская экономика замедлила рост в годовом выражении с 1,9% до 1,7%, что заметно ниже среднего уровня за последние 4 года. Идет падение реальных доходов населения, которые из-за слабого фунта вынуждены тратить больше обычного на импорт, а рост доходов не успевает за инфляцией. Позитивом можно считать разве что небольшой рост коммерческих инвестиций (0.5%), некоторую поддержку фунту также оказал годовой отчет от Конфедерации британской промышленности − баланс промышленных заказов оказался на уровне 30-летнего максимума. Основной негатив экономике предстоит в будущем году, а для политиков наступает время невыгодных решений.

Годовой диапазон в 15 фигур позволил на сентябрьском позитиве коснуться ключевого уровня после первого падения на результатах референдума. Пара изо всех сил пытается поддерживать попытки роста и пока сохраняет движение в рамках среднесрочного бычьего канала, но расстановка сил крупных игроков будет видна на следующей неделе. Автор: Кузнецов Сергей, валютный аналитик ForexChief. Текущий анализ не представляет собой руководство к торговле, а является частным мнением эксперта . Компания не несет ответственности за результаты работы , которые могут возникнуть при использовании торговых рекомендаций из представленных обзоров. |

|

0

AnalystFX → 21 декабря 2017

|

|

Аналитика USD/JPY на 21-12-17 Кратко по сегодняшнему совещанию по денежно-кредитной политике BOJ: Cтавка сохранена на уровне (−0.1%); объем покупки JGB (с целью обеспечить доходность около нуля еще 10 лет) зафиксирован на сумме ¥80 трлн.в год. Банк повысил оценку вложений компаний в основной капитал («сохраняют восходящий тренд»), а также оценил как позитивный рост частного потребления («обладает повышенной устойчивостью»); в то же время Центробанк понизил оценку инвестиций госсектора. Главным драйвером экономики Японии остается экспорт, хорошо себя чувствующий благодаря дешевой иене. Ужесточения монетарной политики не будет, пока BOJ не увидит уверенного роста базовой инфляции – целевых уровней планируется достичь к 2018 финансовому году.

На текущей неделе среднесрочные риски смещены вниз из-за большой короткой спекулятивной позиции по японской валюте. На ожидании принятия американской налоговой реформы на данный момент пара достигла абсолютно нелогичных для себя уровней, но рынок недавно провалил тестирование основного сопротивления на 113.50. Так что имеется серьезный запас для коррекции на комментариях Куроды; ждем тест крепких уровней поддержки 112.70/50 с возможным откатом до текущих уровней. В краткосрочной перспективе налоговая реформа в США должна поддержать спрос на доллар/иену, но вряд ли пара покинет диапазон 112.70-113.70 до конца года. Автор: Кузнецов Сергей, валютный аналитик ForexChief. Текущий анализ не представляет собой руководство к торговле, а является частным мнением эксперта . Компания не несет ответственности за результаты работы , которые могут возникнуть при использовании торговых рекомендаций из представленных обзоров. |