Petrobras, который не боится нефти (IFC Markets)

|

|

Автор: IFC Markets

Опубликовано: 3492 дня назад (26 сентября 2014)

Блог: Вокруг делового мира

Рубрика: Без рубрики

|

0 Голосов: 0 |

Добрый день, уважаемые инвесторы. Сегодня мы обращаем наш взгляд в сторону быстро развивающегося государства Латинской Америки, Бразилии. Одна из крупнейших компаний с государственным участием (54%) Petroleo Brasileiro SA (Petrobras) занимается добычей и переработкой нефтепродуктов, а также производит электроэнергию, включая биотопливо. С 2007 по 2013 годы выручка компании выросла на 62% до 141 млрд долл., а государственные гарантии позволили беспрепятственно привлекать кредиты на новые инфраструктурные проекты.

По состоянию на последний квартал, PBR имеет балансовую стоимость $ 24,67 за акцию, против текущей рыночной цены $ 15,63: акции компании недооценены. Стоит также отметить, что соотношение капитализации компании c учетом всех источников финансирования (EV) и объема прибыли (EBITDAX) составляет в настоящий момент 3.21. Это позволяет отметить потенциал развития компании за счет новыx геологоразведочных технологии и месторождений. В 2014-2018 г. Petrobras планирует потратить более 150 млрд. долларов на эти проекты. Отметим также, что в этом году было разработано несколько новых месторождений, среди которых крупнейшее Apollonia Well открыто в середине Августа. Новые месторождения позволили увеличить добычу до 520 000 баррелей в день. Текущие мощности позволяют поднять этот показатель до 4 млн. баррелей к 2020 г. Если это произойдет, то Petrobras войдет в пятерку крупнейших нефтяных компаний мира.

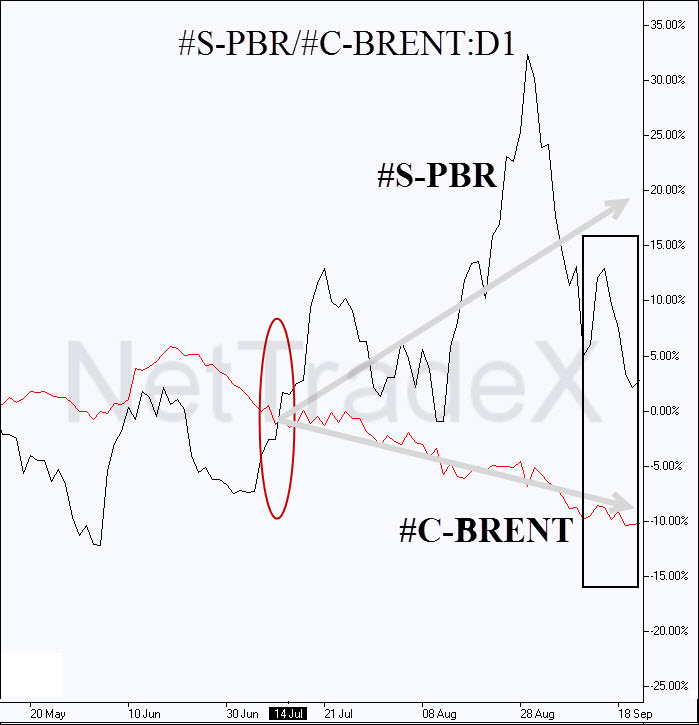

Таким образом, при всей своей привлекательности #S-PBR включает в себя значительные риски, обусловленные рынком энергоносителей. Для того, чтобы обезопасить инвестиции в этот актив, мы хеджируем риски за счет котирования акций в единицах фьючерса на Brent (#C-BRENT). Составим парный спредовый инструмент в среде торговой платформы NetTradeX: #S-PBR/#C-BRENT . Композитный инструмент сформирован на основе котирования акции Petrobras против непрерывного фьючерсана нефть марки Brent. Отметим, что цена каждого из входящих в парный инструмент активов автоматически вычисляется программой в долларах США. Покупка синтетического спреда идентична операции покупке акций Petrobras и одновременной продаже Brent на основе модели валютного кросс-курса.

Отложенный ордер на покупку может быть размещен выше фрактального сопротивления 1.10103. По нашему мнению преодоление этой отметки приведет к развороту трендового индикатора Parabolic и к возврату сигнала осциллятора RSIв зону трендового канала выше сопротивления 53%. Риски могут быть зафиксированы ниже последней поддержки 0.89101. По мере развития тренда стоп следует сдвигать вслед за следующим фрактальным минимумом в сторону безубыточного состояния.

| Направление | вверх |

| Buy stop | выше 1.10103 |

| Stop loss | ниже 0.89101 |

Более подробно о механизме совершения портфельных операций Вы можете прочитать в разделе нашего сайта “Краткое Руководство по созданию и торговле PCI”.

Следующий выпуск

(CET/UTC+1): 13:00

(CET/UTC+1): 13:00

Вопросы и обсуждения (English language):

analytics@ifcmarkets.comНет комментариев. Ваш будет первым!