|

0

FreshForex → 9 ноября 2016

|

|

События, на которые следует обратить внимание сегодня: 18.30 мск. США: Данные по запасам сырой нефти от министерства энергетики за ноябрь (предыдущее значение 14420К; прогноз 1050К).

EUR/USD: Сегодня мы наблюдаем всплеск волатильности, на фоне подсчета голосов на избирательных участках в США. По последним данным, шансы на успех у Д. Трампа достаточно высокие, что вызвало резкий рост евро, как безопасного актива. Официально, избирательные участки в США, закроются, сегодня в 9.00 по московскому времени. Таким образом, не раньше, чем к открытию Лондонской торговой сессии (11.00 мск.) мы сможем получить первые предварительные итоги по всем штатам. В США необычная избирательная система: каждый штат имеет определенное число выборщиков. Тот из кандидатов, кто наберет 270 голосов выборщиков, тот и станет президентом. В противном случае, президента будет выбирать палата представителей, где большинство у республиканцев, соратников Трампа. Таким образом, первая реакция рынка является следствием предварительных данных. Еще несколько ключевых штатов не закрыли свои избирательные участки и ситуация может измениться кардиальным образом. На мой взгляд, сейчас лучше дождаться подведения официальных итогов и после этого открывать торговые позиции. С учетом высокой волатильности в азиатскую сессию, реакция рынка на победу любого из кандидатов будет сильной. Если президентом станет Д. Трамп, то евро продемонстрирует рост, причем не только сегодня, но и завтра. Если победу будет праздновать Х. Клинтон, то мы увидим обновление минимума сегодняшнего дня (1,0989). GBP/USD: На сегодня формируется смешанный фон. В первой половине дня пара демонстрирует рост на фоне масштабных распродаж американской валюты на фоне ожидания победы Д. Трампа на выборах президента США. Во второй половине дня, на мой взгляд, пара может продемонстрировать снижение котировок на фоне слабых данных по запасам нефти от министерства энергетики США. Опубликованный ночью отчет от API указывает на рост запасов сырой нефти на 4,4 млн. баррелей. Согласно консенсус-прогнозу, инвесторы сегодня ожидают увеличения запасов нефти на 1,05 млн. баррелей. С учетом того, что между данными от API и министерства энергетики США наблюдается высокая корреляция, то сегодня мы увидим негативный отчет, что окажет давление на котировки черного золота и в свою очередь будет способствовать снижения стоимости британской валюты. USD/JPY: После подсчета 2/3 голосов избирателей в США лидером объявили Д. Трампа, что вызвало резкое снижение котировок пары, на фоне бегства капитала из рисковых активов. Фьючерс на ставку ФРС указывает на 48% вероятность повышения ставки на заседании 14 декабря, против 77% накануне. Таким образом, если по официальным итогам победит Трамп, то пара в течение нескольких дней будет демонстрировать спад, поскольку участники рынка изначально ожидали победы Х. Клинтон и такой исход будет для рынка большим сюрпризом. Если же победу одержат демократы в лице. Клинтон, то ситуация быстро вернется на круги своя. Мы увидим рост котировок на фондовых площадках, увеличения вероятности повышения ставки FED в декабре и т.д. Как торговать в этой непростой ситуации? На мой взгляд, наиболее целесообразно дождаться официальных итогов (после 11.00 мск.) и после этого открывать торговые позиции с учетом вышеописанных сценариев. Горячев Александр, аналитик компании FreshForex

Нет комментариев

прогноз

|

|

0

FreshForex → 8 ноября 2016

|

|

События, на которые следует обратить внимание сегодня: 12.30 мск. Великобритания: Изменение объема промышленного производства за сентябрь (предыдущее значение -0.4% м/м; прогноз 0.1% м/м). США: Президентские выборы.

EUR/USD: В центре внимания инвесторов сегодня выборы президента США. Большинство социологических опросов указывают на хоть и незначительное, но все же преимущество Х. Клинтон. В понедельник рисковые активы отреагировали на этот фактор бурным ростом: спрос наблюдался как на ведущих мировых фондовых площадках, так и в сегменте высокодоходных кросс-курсов. Получается Клинтон победит и рисковые активы, такие, как акции, нефть, кросс-курсы будут вновь дорожать? Лично я в этом не уверен, поскольку результаты предварительных соц. опросов это далеко “не всегда правда”. Достаточно вспомнить события июня текущего года, когда эти самые опросы в Великобритании указывали на отсутствия Brexit и британская валюта укреплялась на этом фоне. Что в итоге случилось, мы все прекрасно помним. Так что победа может быть как у одного кандидата, так и у другого. Единственное, что можно сказать точно, так это то, что в случае победы Д.Трампа распродажи рисковых активов будут сильными и продолжительными. В этой связи, спрос на евро так же будет устойчивый и продолжительный. Но это все может быть уже завтра, когда мы получим итоги голосования. А сегодня ход торгов будет определяться двумя факторам. Во-первых, снижение доходности 10-летних государственных облигаций Германии по отношению к своим аналогам из США и Великобритании уменьшает спрос на европейские активы и тем самым, будет оказывать давление на единую валюту. Во-вторых, резкий рост на фондовых площадках обычно вызывает падение евро, как “безопасного актива”. Я открываю позиции Sell 1,1060/1,1080 и ставлю takeprofit1,1025. GBP/USD: На сегодня формируется позитивный фон для британской валюты. Релиз по промышленному производству в Великобритании за сентябрь может выйти лучше медианы прогнозов на фоне роста индекса PMI. Девальвация фунта, после июньского референдума, способствует увеличению новых заказов в промышленном секторе, поскольку повышается конкурентоспособность британской продукции за рубежом. Нельзя обойти стороной и коррекцию на рынке черного золота, после значительных распродаж на минувшей неделе. Спрос на рисковые активы, который сейчас наблюдается в мире, окажет поддержку нефти, что положительно отразится на курсе стерлинга, ввиду сильной исторической корреляции двух инструментов. Я открываю позиции Buy 1,2410/1,2390 и ставлю takeprofit 1,2440. USD/JPY: Восходящий тренд в паре по-прежнему устойчивый и снижение котировок необходимо использовать для наращивания длинных позиций. Во-первых, дифференциал доходности 10-летних государственных облигаций США и Японии вновь расширяется, что увеличивает привлекательность инвестиций в американские активы. Фьючерс на ставку ФРС показывает 76% вероятность повышения 14 декабря, что на 6% больше, чем в конце октября. Во-вторых, новую торговую неделю пара открыла существенным гэпом вверх, что указывает на смену настроений инвесторов. Можно сделать вывод о том, что пятидневная коррекция в паре завершилась и теперь быки спешат открывать “лонги”. Я открываю позиции Buy104,38/104,10 и ставлю takeprofit 104,61.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 28 октября 2016

|

|

События, на которые следует обратить внимание сегодня: 02.30 мск. Япония: Индекс потребительских цен за сентябрь (предыдущее значение 0.5% г/г; прогноз 0.5% г/г). 15.30 мск. Германия: Индекс потребительских цен за октябрь (предыдущее значение 0.7% г/г; прогноз 0.8% г/г). 15.30 мск. США: Изменение объема ВВП за квартал за 3 квартал (предыдущее значение 1.4% кв/кв; прогноз 2.5% кв/кв).

EUR/USD: Вероятность повышения учетной ставки ФРС США на заседании 14 декабря составляет 72%, что на 7,5% больше, чем неделей ранее - об этом гласит динамика фьючерса на ставку FED. Нынешние 72% это ни много, не мало, а максимальный уровень в текущем году. Как это событие отразится на котировках основной валютной пары рынка? На мой взгляд, тренд на укрепление доллара будет продолжаться, и сегодня пара протестирует минимальный уровень текущей недели (1,0850). Доходность американских казначейских облигаций стремительно идет в гору и в этой связи, можно сделать вывод о том, что коррекция по евро завершилась, и сегодня мы увидим новую волну распродаж. С учетом позитивной макроэкономической статистики из США, которая была опубликована на этой неделе, евро уже должен находиться в области 1,0820. Тенденция немного затянулась по времени, но я не меняю своих пессимистичных взглядов на пару и по-прежнему считаю, что мы увидим отметку 1,0820 до 1 ноября. Я открываю позиции Sell 1,0910/1,0940 и ставлю takeprofit 1,0850. GBP/USD: Инвесторы игнорируют позитивный фон по британской экономике, что указывает на наличие большого числа продавцов на рынке. В четверг вышел отчет по ВВП Великобритании, который преподнес сюрприз трейдерам: экономический рост увеличился на 0,5% в квартальном выражении, что на 0,2% больше консенсус-прогноза. Но стерлинг на этом отчете не смог подрасти к 23 фигуре, более того, торговый день завершился ниже 22 фигуры. Сегодня британская валюта может протестировать минимальный уровень этой недели (1,2081) по двум причинам. Во-первых, я ожидаю выхода позитивных данных по ВВП США за третий квартал. Рост деловой активности в секторе услуг и строительной сфере, а также увеличение потребительских расходов позволяют рассчитывать на выход умеренно позитивных данных. Во-вторых, усилить спрос на доллар может снижение котировок черного золота. Накануне агентство Reuters отрапортовало о том, что Россия и Ирак не будут уменьшать добычу нефти на 4%, как это предлагает ОПЕК. Россию устроит заморозка текущего уровня, но не сокращение. “Когда в товарищах согласья нет, На лад их дело не пойдет, И выйдет из него не дело, только мука”- именно эти слова из известной басни Крылова мне приходят на ум, когда слышишь, как пытаются договориться между собой ведущие мировые производители нефти. Я открываю позиции Sell 1,2180/1,2205 и ставлю takeprofit 1,2081. USD/JPY: Дифференциал доходности 10-летних государственных облигаций США и Японии сейчас находится на шестимесячном максимуме, что увеличивает привлекательность инвестиций в американские активы. Основным событием дня станет отчет по инфляции в Японии за сентябрь. Последние шесть месяцев инфляция в Стране восходящего солнца находится в отрицательной области и сегодня такая тенденция будет иметь продолжение. Необходимо отметить, что по итогам сентября выросли цены на бензин на 2,1% по сравнению с августом, но индекс цен производителей в первый месяц осени продемонстрировал снижение на 0,1% м/м, что сигнализирует о том, что этот фактор еще не оказал влияние на экономику и эффект будет не раньше следующего месяца. В этой связи, сегодня мы увидим седьмой месяц дефляции, что в свою очередь окажет сильное давление на национальную валюту. Ближайшее заседание Банка Японии намечено на 1 ноября и монетарным властям придется как-то прокомментировать эту негативную динамику. Либо мы услышим вербальные интервенции, направленные на девальвацию йены, либо мы увидим реальные действия (увеличение QE, либо снижение учетной ставки). Снижение курса йены положительно отразится на японском фондовом рынке, поскольку инвесторы будут наращивать объемы по операциям carry trade. Спрос на рисковые активы усилит восходящий тренд в паре. Я открываю позиции Buy105,15/104,85 и ставлю takeprofit 105,55. Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 27 октября 2016

|

|

События, на которые следует обратить внимание сегодня: 11.30 мск. Великобритания: Изменение объема ВВП за 3 квартал (предыдущее значение 0.7% кв/кв, 2.1% г/г; прогноз 0.3% кв/кв, 2.1% г/г). 15.30 мск. США: Изменение объема заказов на товары долгосрочного пользования за сентябрь (предыдущее значение 0.0% м/м; прогноз 0.1% м/м). 15.30 мск. США: Число первичных обращений за пособием по безработице за октябрь (предыдущее значение 260К; прогноз 261К).

EUR/USD: Внешний фон для пары по-прежнему складывается негативный. Во-первых, Штаты накануне опубликовали хорошие данные по продажам новостроек, что подтверждает рост потребительской активности. Почему нам это важно? Увеличение потребительских расходов способствует росту ВВП, что в свою очередь вызывает рост инфляции. Если инфляция растет, то ФРС переходит к процессу повышения ставок, тем самым будет наблюдаться спрос на американский доллар. Доходность 2- летних казначейских облигаций США, которая тесно коррелирует с ожиданиями по ставке ФРС, на этой неделе выросла на 0,05% и приближается к максимальному уровню за последние 5 месяцев. На мой взгляд, с учетом вышеописанной тенденции, сегодня мы увидим позитивный релиз по заказам на товары длительного пользования за сентябрь, что также играет на руку “медведям”. Во-вторых, нельзя обойти стороной и динамику товарного рынка. В среду мы наблюдали распродажи по энергоносителям и металлам, что будет позитивно отражаться на стоимости доллара, поскольку сырье котируется в американской валюте. Я открываю позиции Sell 1,0910/1,0945 и ставлю takeprofit 1,0865. GBP/USD: Основным событием дня станет публикация данных по ВВП Великобритании. Опережающие индикаторы указывают на замедление темпа экономического роста и сегодня, мы можем получить данные в рамках консенсус-прогноза. В третьем квартале зафиксирован спад в секторе услуг и строительной сфере, при этом наблюдался рост в производственном секторе, на фоне сильной девальвации британской валюты. Банк Англии на своем сентябрьском заседании указал на уровень 0,3%, что совпадает с текущим консенсус-прогнозом. В этой связи, реакция рынка на это событием будет незначительной. Я ожидаю умеренного роста котировок в первой половине дня на фоне позитивной динамики кредитных рынков: доходность 10-летних государственных облигаций Великобритании растет по отношению к своим аналогам из США и Германии, что увеличивает привлекательность инвестиций в британские активы и тем самым положительно отразится на стоимости британской валюты. Однако, есть и негативный фактор для фунта: черное золото демонстрирует снижение котировок два последних дня и такая тенденция может продолжится на фоне увеличения объема добычи нефти в США до максимального уровня за последние 4 недели. Я ожидаю флэта 1,2160-1,2260. USD/JPY: Восходящий тренд в паре по-прежнему в приоритете и снижение котировок необходимо использовать для наращивания позиций на покупку. Доходность американских казначейских облигаций уверенно движется вверх, заставляя инвесторов по всему миру покупать американскую валюту, поскольку облигации можно купить только за доллары. Сейчас в мире объем облигаций с отрицательной доходностью составляет более, чем 10 трлн. долларов и когда, долговые бумаги экономики №1 начинает показывать стабильный рост доходности, то желающих приобрести такие инструменты увеличивается каждый день. Нельзя обойти стороной и новый виток распродаж валют азиатского региона, который наблюдался в среду. В этой связи, для пары ключевым является уровень 104,87 (максимум 25 октября). Именно после взятия данного барьера открывается дорога к 105,50. В пятницу будут опубликованы данные по инфляции в Японии за сентябрь и с учетом негативных ожиданий участников рынка, эту отметку мы может увидеть уже завтра. Я открываю позиции Buy104,40/104,00 и ставлю takeprofit 104,80.

Горячев Александр, аналитик компании FreshForex Свежий прогноз по фундаментальному анализу Лучше ежедневные вебинары на предстоящий день! Присоединяйтесь |

|

0

FreshForex → 26 октября 2016

|

|

События, на которые следует обратить внимание сегодня: 17.00 мск. США: Объем продаж жилья на первичном рынке за сентябрь (предыдущее значение -7.6% м/м; прогноз -3.1% м/м). 17.30 мск. США: Данные по запасам сырой нефти от министерства энергетики за октябрь (предыдущее значение -5247К; прогноз 800К).

EUR/USD: Разнонаправленная макроэкономическая статистика из еврозоны и США, которая была опубликована накануне, может сегодня оказать поддержку единой европейской валюте в первой половине дня. Во вторник инвесторов напугал слабый отчет по потребительской уверенности в США от Conference Board: итоговый показатель опустился ниже 100 п., что американские СМИ окрестили, как сигнал к тому, что потребительские расходы будут сокращаться и ФРС не станет повышать ставки. Якобы именно из-за этого вчера мы увидели сильное падение индекса доллара в американскую торговую сессию. На мой взгляд, ничего страшного во вчерашнем отчете от CB не было и снижение доллара это обычная техническая коррекция, после мощного роста. Действительно, показатель снизился до минимального уровня за последние два месяца. Но так ли это критично? Если сравнивать этот отчет с данными годичной давности, то потребительская уверенность сократилась всего, лишь на 0,5%. Дифференциал доходности 10-летних государственных облигаций Германии и США немного подрос, что позитивно для евро. Однако, сегодня я ожидаю, что мы вновь увидим изменений настроений на кредитных рынках в пользу американских активов. Отчет по продажам новостроек за сентябрь может порадовать участников рынка сильными данными на фоне увеличения объема ипотечного кредитования, а также роста доходов населения. На позитивные данные также указывает и релиз по продажам автомобилей, который в сентябре продемонстрировал рост на 4,4%. Недвижимость и автомобили относятся к числу дорогостоящих покупок и имеют прямую корреляцию по объему продаж. Я открываю позиции Sell 1,0910/1,0935 и ставлю takeprofit 1,0855. GBP/USD: Накануне фунт опустился до 1,2081, что является минимальным уровнем с 7 октября, когда стрелинг рухнул без видимых причин на 1000 п. в азиатскую торговую сессию. Можно сделать вывод о том, что покупать британскую валюту инвесторы по-прежнему не хотят и используют краткосрочный рост котировок для наращивания позиций на продажу. А раз так, то и нам, обычным трейдерам, необходимо действовать в таком же формате. Как было отмечено ранее, сегодня во творой половине дня можно ожидать выхода позитивных данных по продажам жилья на первичном рынке в США за сентябрь, что положительно отразится на стоимости доллара. Нельзя обойти стороной и отчет по запасам сырой нефти от министерства энергетики США. Согласно релизу Baker Hughes количество нефтяных буровых установок увеличилось на 11 единиц, до уровня 443, что является максимумом с 12 февраля текущего года. С начала октября число горизонтальных установок выросло на 38 единиц, что указывает на постепенный рост объема добычи. В этой связи, можно ожидать выхода негативных данных, что окажет давление как на нефть, так и на пару GBP/USD. Я открываю позиции Sell1,2200/1,2240 и ставлю takeprofit 1,2140.

USD/JPY: Накануне пара обновила максимум 13 октября, однако не смогла закрепиться за этим уровнем, и мы наблюдали снижение котировок. На мой взгляд, это тенденция носит коррекционный характер и в ближайшее время, мы вновь увидим восходящий тренд. Все основные валюты азиатского региона сейчас находятся под давлением к американскому доллару. Хуже всех себя чувствует китайский юань, который на этой неделе протестировал шестилетний минимум. Валюта Поднебесной снижается на фоне замедления экономического роста, поскольку от дорогого юаня страдают экспортеры. В Японии аналогичная проблема. Курс йены по-прежнему стоит очень дорого. Это плохо как для экономики в целом (дефляция последние шесть месяцев), так и для корпораций, которые ориентированы на экспорт, в частности (снижение выручки и уменьшение заказов). С учетом сегодняшних позитивных данных по продажам новостроек в США можно ожидать укрепления американской валюты и необходимо использовать эту коррекцию для наращивания длинных позиций. Я открываю позиции Buy104,20/103,85 и ставлю takeprofit 104,63. Горячев Александр, аналитик компании FreshForex Свежий прогноз по фундаментальному анализу Лучше ежедневные вебинары на предстоящий день! Присоединяйтесь |

|

0

FreshForex → 25 октября 2016

|

|

События, на которые следует обратить внимание сегодня: 11.00 мск. Германия: Индикатор условий деловой среды от IFO за октябрь (предыдущее значение 109,5; прогноз 109.6). 17.00 мск. США: Индикатор потребительской уверенности за октябрь (предыдущее значение 104.1; прогноз 105.5).

EUR/USD: Сегодня можно ожидать умеренного роста евро на фоне позитивного новостного фона. Во-первых, в европейскую торговую сессию институт IFO может порадовать инвесторов позитивными данными по индексу делового климата в Германии. В понедельник мы получили сильные данные от Markit, что позволяет рассчитывать на выход хороший данных, ввиду корреляции обоих показателей. Композитный индекс PMI локомотива еврозоны вырос до максимального уровня за последние 33 месяца. Во-вторых, индекс потребительской уверенности от CB в США может выйти негативным, на фоне слабых аналогичных данных от института Мичигана. Индекс Reuters/Michigan в октябре опустился до минимального уровня за последние 12 месяцев. Таким образом, статистика сегодня за евро, однако на долговом рынке дифференциал доходности 10-летних государственных облигаций Германии и США вновь снижается, что уменьшает привлекательность инвестиций в европейские активы. Я делаю вывод о том, что рост EUR/USD сегодня будет носить локальный, коррекционный характер и этот подъем, крупные инвесторы будут использовать для наращивания коротких позиций. Я открываю позиции Buy 1,0875/1,0850 и ставлю takeprofit 1,0899. GBP/USD: В течение дня следует продавать фунт по двум причинам. Во-первых, на кредитных рынках доходность 10-летних государственных облигаций Великобритании снижается по отношению к своим аналогам из США и Германии, что уменьшает привлекательность инвестиций в британские активы. Во-вторых, как было отмечено ранее, сегодня можно ожидать позитивных данных из Германии от института IFO, что в свою очередь вызовет рост котировок кросс-курса EUR/GBP и негативно отразится на стоимости британской валюты. Необходимо отметить, что по индексу долларовой корзины сохраняется устойчивый восходящий тренд и ближайшее сильное сопротивление расположено в области 99,95, что предполагает падение котировок стерлинга к 1,2050. Увидим ли мы такой исход? Я думаю, что да! Весь вопрос только во времени. Возможно, это будет на этой неделе, а возможно, на следующей. Я открываю позиции Sell1,2240/1,2265 и ставлю takeprofit 1,2195.

USD/JPY: Восходящий тренд набирает обороты и снижение котировок необходимо использовать для наращивания позиций Buy. Сейчас наблюдается достаточно позитивная динамика ключевых факторов. “Аппетит к риску” на финансовых рынках сохраняется, что негативно для йены, как валюты фондирования. Акции на ведущих мировых фондовых площадках и высокодоходные кросс-курсы пользуются устойчивым спросом у инвесторов. На кредитном рынке спрэд 10-летних государственных облигаций США и Японии расширяется, что также позитивно для американского доллара. На мой взгляд, до конца месяца можно ожидать роста котировок в область 105,40, поскольку в пятницу 28 октября инвесторы ожидают слабых данных по инфляции в Японии, что усилит давление ан йену. Я открываю позиции Buy104,15/103,85 и ставлю takeprofit 104,60.

Горячев Александр, аналитик компании FreshForex Свежий прогноз по фундаментальному анализу Лучше ежедневные вебинары на предстоящий день! Присоединяйтесь |

|

0

FreshForex → 24 октября 2016

|

|

События, на которые следует обратить внимание сегодня: 10.30 мск. Германия: Индекс деловой активности в производственном секторе за октябрь (предыдущее значение 50.9; прогноз 51.9).

EUR/USD: Последние три торговых недели единая европейская валюта находится под давлением и в минувшую пятницу котировки опустились на минимальный уровень с 11 марта текущего года. На мой взгляд, сегодня мы увидим боковой тренд в паре. С одной стороны, есть две причины для роста котировок сегодня. Во-первых, на кредитных рынках доходность 10-летних государственных облигаций Германии в последний торговый день минувшей недели выросла по отношению к своим аналогам из США и Великобритании, что может вызвать спрос на евро. Во-вторых, в самый разгар европейской торговой сессии Markit опубликует релиз по деловой активности в производственном секторе Германии, где можно ожидать выхода данных на уровне медианы прогнозов на фоне увеличения объема заводских заказов. С другой стороны, мы имеем сильный восходящий тренд по индексу долларовой корзины и рост котировок инвесторы будут использовать для наращивания коротких позиций в паре EUR/USD, где первой целью может быть область 1,0821. В этой связи, сегодня я не рекомендую покупать пару, при этом продавать сейчас еще рано. Занимаем выжидательную позицию и после коррекции вновь входим по тренду, т.е. продаем. Я ожидаю флэта в рамках диапазона 1,0850 -1,0930.

GBP/USD: Сегодня ожидаю развития бокового тренда на фоне отсутствия важной макроэкономической статистики. С одной стороны, фунт может протестировать минимальный уровень пятницы 21 октября (1,2170) на фоне негативной динамики долгового рынка. Доходность 10-летних государственных облигаций Великобритании снижается по отношению к своим аналогам из США и Германии, что уменьшает привлекательность инвестиций в британские активы. С другой стороны, нефть сегодня может продемонстрировать умеренный рост, что может положительно отразится на паре GBP/USD. По индексу доллара мы наблюдаем развитие 3-х недельного восходящего тренда и очень часто после такой динамики в первый торговый день четвертой недели наблюдается откат. Это обычная техническая коррекция и не более. Поскольку между USDX и нефтью наблюдается историческая обратная корреляция, то котировки черного золота могут получить поддержку от этого фактора. Я ожидаю бокового тренда в рамках диапазона 1,2180-1,2260. USD/JPY: Я ожидаю продолжения восходящего тренда в паре, который начался 27 сентября. На фоне отсутствия важной макроэкономической статистики из США и Японии драйвером для роста котировок будет спрос на рисковые активы, что в свою очередь окажет давление на йену, как валюту фондирования №1 в операциях carry trade. В Соединенных Штатах завершилась вторая неделя сезона корпоративной отчетности, которая была достаточно позитивная. О сильных квартальных релизах Morgan Stanley и Microsoft Corporation мы уже рассказывали на прошлой неделе. Также хотелось бы отметить позитивные отчеты McDonald’s, Bank of NY Mellon, American Express, Goldman Sachs. Индекс страха VIX минувшую торговую неделю завершил снижением на 17,2%, что предполагает рост котировок акций на американском фондовом рынке. Нельзя обойти стороной и мощный рост японского рынка акций на минувшей неделе. Я открываю позиции Buy103,80/103,50 и ставлю takeprofit 104,25.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 21 октября 2016

|

|

События, на которые следует обратить внимание сегодня: 11.00 мск. Япония: Глава Банка Японии Харухико Курода выступит с речью.

EUR/USD: ЕЦБ отправил евро в нокаут - такие сообщения накануне появлялись на информационных лентах. Евро действительно завершило день в “красной зоне”, продемонстрировав снижение на 0,4%, но действительно ли в этом виноват европейский монетарный регулятор? На мой взгляд, нет, поскольку ничего необычного из уст Марио Драги не прозвучало. Глава ЕЦБ в очередной раз подчеркнул, что низкий ставки и QE будут сохранены до марта 2017 года или дольше, если это потребуется. Так же было указано на рост инфляции в среднесрочной перспективе. СМИ пишут нам о том, что инвесторы якобы ожидали сворачивания QE, начиная с декабрьского заседания, и поскольку Драги это опроверг, то рынок разочаровался в евро. Лично мне не совсем понятно, кто из инвесторов ожидал сокращения пакета стимулов в декабре, если инфляция в еврозоне, впервые за 22 месяца, достигла уровня 0,4% г/г. Только-только ЕЦБ стал получать первые положительные сигналы, которых по-прежнему не достаточно для сворачивания QE. Так почему же тогда упал евро в четверг? Я склоняюсь не к падения евро, а к росту индекса долларовой корзины в целом. Почему растет индекс доллара? Потому что ФРС США, единственный центробанк из ведущей четверки, кто будет в текущем году повышать учетную ставку. Нельзя обойти стороной и динамику кредитных рынков, где доходность 10-летних государственных облигаций значительно снизилась по отношению к своим аналогам из США и Великобритании, что негативно для евро. Я открываю позиции Sell1,0920/1,0940 и ставлю takeprofit 1,0885.

GBP/USD: На сегодня формируется смешанный фон. С одной стороны, позитивная динамика долгового рынка может оказать поддержку британской валюте. В четверг доходность 10-летних государственных облигаций Великобритании значительно выросла по отношению к своим аналогам из США и Германии, что увеличивает привлекательность инвестиций в британские активы. Еще один позитивный фактор – это снижение котировок кросс-курса EUR/GBP, что также оказывает поддержку фунту в паре с долларом. С другой стороны, накануне черное золото завершило торги в “красной зоне”, похудев более, чем на 2% и сегодня эта динамика может продолжиться, что в свою очередь будет оказывать давление на фунт ввиду сильной исторической корреляции двух инструментов. Почему нефть сегодня может продолжить снижение? Для этого есть две причины? Во-первых, укрепление американского доллара традиционно негативно сказывается на стоимости энергоносителей. Во-вторых, накануне Нигерия заявила о том, что она снижает свои экспортные цены на нефть. Нигерия начинает демпинговать, для того, чтобы привлечь клиентов и увеличить свою долю на рынке. Я ожидаю бокового тренда в рамках диапазона 1,2190-1,2300. USD/JPY: Коррекционное снижение в данной валютной паре завершилось и сейчас можно с уверенность говорить о продолжении восходящей тенденции. Во-первых, тренд по американской валюте набирает обороты. Дифференциал доходности 10-летних государственных облигаций США и Японии вновь расширяется, что увеличивает привлекательность инвестиций в американские активы. Нельзя обойти стороной и распродажи на товарном рынке: энергоносители и металлы в четверг завершили торги в “красной зоне”, что также положительно отражается на котировках доллара, поскольку стоимость сырья деноминирована в американской валюте. Во-вторых, фьючерс на японский фондовый индекс накануне прибавил в весе 1,6%, выйдя на новый максимум за последние 5,5 месяцев. С учетом снижения индекса страха для японского рынка Nikkei Volatility до минимальных уровней текущего года, а также падения индекса S&P 500 VIX – восходящая тенденция на рынке акций будет продолжена, что негативно отразится на йене, как валюте фондирования. Сегодня, в самый разгар европейской торговой сессии, выступит глава Банка Японии. На мой взгляд, Х. Курода может высказать намеки на возможность дополнительного смягчения кредитно-денежной политики на заседании 20 декабря, если инфляция продолжит оставаться в отрицательной области, что также может приободрить быков на наращивание длинных позиций. Я открываю позиции Buy103,90/103,50 и ставлю takeprofit 104,40.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 20 октября 2016

|

|

События, на которые следует обратить внимание сегодня: 11.30 мск. Великобритания: Изменение объёма розничной торговли с учетом затрат на топливо за сентябрь (предыдущее значение 6.2% г/г; прогноз 4.8% г/г). 15.30 мск. Еврозона: Пресс-конференция ЕЦБ. 15.30 мск. США: Число первичных обращений за пособием по безработице за октябрь (предыдущее значение 246K; прогноз 251K).

EUR/USD: В первой половине дня следует ожидать умеренного снижения котировок на фоне роста “аппетита к риску”. В среду ведущие мировые фондовые площадки завершили торги в зеленой зоне, а индекс страха VIX похудел на 6,7%. В этой связи, евро, как валюта фондирования для carry trade, будет находиться под давление до пресс-конференции главы ЕЦБ. Марио Драги сегодня может повысить оценку по инфляции и ВВП на 2016-2017 г.г., поскольку к этому располагает позитивная динамика кредитования экономики, а так же рост чистого экспорта. Банковское кредитование в августе увеличилось на 1,8% г/г, что является максимальным уровнем за последние 4 года на фоне низких процентных ставок. За первые восемь месяцев текущего года положительное сальдо торгового баланса оставило 178,8 млрд. евро, что на 9% больше, чем годом ранее. Таким образом, мягкая монетарная политика ЕЦБ начинает приносить свои плоды. С учетом умеренно позитивных комментариев Марио Драги относительно перспектив развития экономики Старого света можно ожидать фиксацию прибыли по шортам в основной валютной паре, что вызовет коррекционное, восходящее движение вверх. Я открываю позиции Buy1,0940/1,0910 и ставлю takeprofit 1,0975.

GBP/USD: В первой половине дня пара может продемонстрировать рост котировок в область вчерашнего максимума (1,2332) по двум причинам. Во-первых, я ожидаю выхода умеренно позитивных данных по розничным продажам в Великобритании за сентябрь. На это указывает позитивная динамика рынка труда: уровень безработицы в августе остался на отметке 4,9%, а средний заработок составил 2,3% г/г. Нельзя обойти стороной и снижение ставок по потребительским кредитам на 0,25%, до уровня 1,25%, что подстегнуло потребительскую активность. Количество зарегистрированных автомобилей в сентябре вышло на максимум за последние пять месяцев. Во-вторых, накануне министерство энергетики США отрапортовало о снижении запасов сырой нефти на 5,24 млн. баррелей, что спровоцировало рост котировок черного золота и традиционно является позитивным фактором для фунта. Во второй половине дня следует ожидать фиксации прибыли по лонгам, поскольку можно ожидать умеренно позитивных комментариев от главы ЕЦБ, что вызовет рост котировок кросс-курса EUR/GBP и негативно отразится на стоимости британской валюты. Нельзя обойти стороной и динамику долгового рынка, где доходность 10-летних государственных облигаций Великобритании снижается по отношению к своим аналогам из США и Германии, что при прочих равных плохо отражается на котировках фунта. Я открываю позиции Buy 1,2250/1,2225 и ставлю takeprofit 1,2290. USD/JPY: На мой взгляд, медвежья тенденция, которая наблюдалась последние три торговых дня, является коррекционным движением, а не разворотом. Для разворота сейчас просто нет причин. А коррекция возникла на фоне желания инвесторов зафиксировать прибыль после трехнедельного роста котировок. Сейчас пара скоректировалась от максимума минувшей недели более, чем на 1% и текущие уровни является привлекательными для открытия лонгов. Спрос на рисковые активы сохраняется, что может помочь паре продемонстрировать сегодня рост котировок. Именно этот фактор сейчас может приободрить быков на покупки, поскольку увеличение операций carry trade традиционно негативно отражается на йене, как валюте фондирования. На долговом рынке наблюдается боковая тенденция: дифференциал доходности 10- летних государственных облигаций США и Японии последние два торговых дня практически не меняется. Я открываю позиции Buy103,60/103,30 и ставлю takeprofit 104,20.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 19 октября 2016

|

|

События, на которые следует обратить внимание сегодня: 11.30 мск. Великобритания: Уровень безработицы за август (предыдущее значение 4.9%; прогноз 4.9%). 11.30 мск. Великобритания: Изменение уровня среднего заработка за август (предыдущее значение 2.3% 3м/г; прогноз 2.3% 3м/г). 17.30 мск. США: Данные по запасам сырой нефти от министерства энергетики за октябрь (предыдущее значение 4,900M; прогноз 2,705M).

EUR/USD: Накануне пара продемонстрировала снижение котировок после публикации релиза по инфляции в США за сентябрь. Я ожидаю продолжения нисходящей тенденции, поскольку рынок слабо отреагировал на сильный отчет. Инфляция в США выросла до максимума с ноября 2014 года, а показатель core CPI 11 месяцев подряд находится выше 2%. Такая динамика позволяет ФРС повышать процентные ставки на одном из двух оставшихся в 2016 году заседаний. Если смотреть на дифференциал показатель CPI еврозоны и США, то по итогам сентября он расширился на 0,2%. Инвесторы всегда смотрят на такие изменения в краткосрочной перспективе, поскольку инфляция является индикатором №1 для Forex. На кредитных рынках спрэд доходности 10-летних государственных облигаций Германии и США продолжает сокращаться, что также играет на руку медведям. В целом, индекс долларовой корзины USDX нацелен на тестирование максимума февраля 98,59, что предполагает снижение котировок евро в область девятой фигуры. Я открываю позиции у брокера SellFreshForex на росте котировок в область 1,1000/1,1030 и фиксирую прибыль на отметке 1,0965.

GBP/USD: На сегодня формируется смешанный фон. С одной стороны, можно ожидать умерено позитивной макроэкономической статистики из Великобритании по рынку труда. На это указывает индекс доверия потребителей Gfk, а так же рост цен на жилье, которое тесно коррелирует с динамикой заработных плат. Еще один позитивный фактор для фунта – это игнорирование сильных данных из США по инфляции во вторник. Эта ситуация может указывать на наличие большого числа покупателей, однако понятной картина станет сегодня, если фунт вновь будет игнорировать негатив. По одному дню достаточно трудно судить о настроениях на рынке. К негативным факторам можно отнести динамику кредитных рынков, где наблюдается падение доходности 10-летних государственных облигаций Великобритании по отношению к своим аналогам из США и Германии. В этой связи, в течение дня следует ожидать флэта в рамках диапазона 1,2230-1,2340. USD/JPY: Пара уже три торговых дня стоит в узком флэте 103,60 -104,47, что на фоне сильного восходящего тренда позволяет сделать вывод о наборе позиции со стороны крупных участников рынка. Глобальные инвесторы сейчас не торопятся и потихоньку скупают американскую валюту. Таким образом, чем дольше мы стоим в этом флэте, то сильнее будет из него выход. Когда же рынок сделает скачок вверх? Понять это достаточно трудно – это может быть как на следующей минуте, так и на следующий день. Но ждать осталось явно не долго. В этой связи, я по-прежнему рекомендую оставаться в лонгах и наращивать их на краткосрочных коррекциях. Ситуация в этой паре по-прежнему позитивная. Во-первых, данные по инфляции в США не разочаровали: рост цен на 1,5% в годовом выражении американцы не видели почти два года. С начала года потребительские цены выросли на 2,07%, против 1,33% годом ранее. Во-вторых, американский фондовый рынок во вторник завершил торги в “зеленой зоне”. В лидерах роста были бумаги технологического сектора, что указывает на высокий “аппетит к риску” и традиционно оказывает поддержку паре. Я открываю позиции Buyу брокера FreshForex на снижение котировок в область 103,55/103,20 и фиксирую прибыль на отметке 104,20. |

|

0

FreshForex → 18 октября 2016

|

|

События, на которые следует обратить внимание сегодня: 11.30 мск. Великобритания: Индекс потребительских цен за сентябрь (предыдущее значение 0.6% г/г; прогноз 0.9% г/г). 15.30 мск. США: Индекс потребительских цен за сентябрь (предыдущее значение 1.1% г/г; прогноз 1.5% г/г).

EUR/USD: Основным событием дня станет релиз по инфляции в США за сентябрь, поэтому до американской торговой сессии можно ожидать неактивной торговли. Если у вас возникли какие-то срочные дела, то смело уделяйте этому время и к 15.30 мск. обязательно включайте свои торговые терминалы. Инфляция нам важна, потому что на нее сморит ФРС, которая в текущем году обещала повысить учетную ставку. Выступая в пятницу, глава FED Д. Йеллен, заявила о возможности повышения ставок в ноябре. Инвесторы смотрят на это скептически: фьючерс на ноябрьское заседание показывает вероятность повышения ключевой ставки в 5,2%, против 8,3% неделей ранее. При этом 69% ожидают повышения ставки 14 декабря, против 64% неделей ранее. Какие данные мы сегодня можем увидеть? С учетом роста потребительских расходов на фоне увеличения среднего заработка и индекса цен производителей - диапазон по CPI может быть 1,4%-1,5%. С одной стороны, это на уровне медианы прогнозов и реакция должна быть незначительной. С другой стороны, показатель в 1,5% г/г будет максимальным с ноября 2014 года. Отреагирует ли на это доллар укреплением? На мой взгляд, да, поскольку доходность казначейских облигаций США пойдет вверх, стимулируя инвесторов покупать доллары для их последующей конвертации в долговые бумаги. Я открываю позиции Sellу брокера FreshForex на росте котировок в область 1,1020/1,1050 и фиксирую прибыль на отметке 1,0970.

GBP/USD: Сегодня пара продемонстрирует высокую волатильность, поскольку мы получим отчеты по инфляции, как из Великобритании, так и из Штатов. Я ожидаю выхода позитивных данных по обеим странам, поскольку на это указывают опережающие индикаторы. В Великобритании во второй половине лета значительно выросли потребительские расходы и произошла девальвация национальной валюты после референдума. На рынке труда уровень безработицы уверенно держится ниже 5%, а средний заработок демонстрирует темп роста более 2%. Все вышеперечисленные факторы являются инфляционными для экономики. Единственный негативный фактор – это снижение цен на бензин, которое наблюдается последние четыре месяца. Как было отмечено ранее, по США также можно ожидать роста показателя CPI по сравнению с предыдущим месяцем. На кредитных рынках доходность 10-летних государственных облигаций Великобритании снижается по отношению к своим аналогам из США и Германии, что уменьшает привлекательность инвестиций в британские активы. Я открываю позиции Sell у брокера FreshForex на росте котировок в область 1,2240/1,2270 и фиксирую прибыль на отметке 1,2170. USD/JPY: Вчера мы увидели незначительную коррекцию в паре, которая является для нас позитивным фактором, поскольку мы можем наращивать лонги на привлекательных уровнях. Я по-прежнему ожидаю роста котировок в этой валютной паре, как в краткосрочной перспективе (105,00 на этой неделе), так и в среднесрочной перспективе (107,50 до конца года). Девальвация йены очень срочна, необходима японской экономике, чтобы быстро победить дефляционную болезнь, которая наблюдается уже пять месяцев подряд. Девальвацию своей национальной валюты проводят и соседи Японии –Китай. Китайский юань уже приближается к минимальным уровням за последние шесть лет и новые минимумы являются лишь вопросом времени. У Поднебесной дефляции нет, но Китай, как и Япония, активно работает на эскорт, а для роста эскорта необходима конкурентоспособная продукция, что можно достичь за счет снижения курса национальной валюты. К тому же нельзя забывать и про динамику долгового рынка, где дифференциал 10-летних государственных облигаций США и Японии находится на максимальном уровне за последние пять месяцев и с учетом сегодняшних позитивных данных по инфляции в Штатах может продемонстрировать еще большее изменение. Я открываю позиции Buyу брокера FreshForex на снижение котировок в область 103,85/103,60 и фиксирую прибыль на отметке 104,50. |

|

0

FreshForex → 17 октября 2016

|

|

События, на которые следует обратить внимание сегодня: 12.00 мск. Еврозона: Индекс потребительских цен за сентябрь (предыдущее значение 0.4% г/г; прогноз 0.4% г/г). 16.15 мск. США: Изменение объема промышленного производства за сентябрь (предыдущее значение -0.4% м/м; прогноз 0.3% м/м).

EUR/USD: На сегодня формируется смешанный фон. С одной стороны, пятничная макроэкономическая статистика из США сигнализирует о повышении инфляционных ожиданий, что позволит ФРС пойти на ужесточение кредитно-денежной политики. Джанет Йеллен 14 октября заявила о том, что монетарные власти могут пойти на повышение процентных ставок раньше, чем этого ожидает рынок (14 декабря), поскольку мягкая политика, проводимая в течение слишком долгого времени, может иметь побочные эффекты. Я думаю, что глава FOMC лукавит относительно ноябрьского изменения учетной политики, поскольку это событие может вызвать турбулентность на фондовом рынке, а это невыгодно обоим кандидатам в президенты США. И республиканцам, и демократам нужно, чтобы электорат пришел в позитивном настроении на избирательные участки, поскольку 2/3 домохозяйств имеют активы в ценных бумагах, то снижение рынка акций уменьшит их доходы. На долговом рынке спрэд доходности 10-летних государственных облигаций Германии и США расширяется, что может вызвать коррекционный рост котировок евро. Однако, с учетом сильного нисходящего тренда в паре этот рост может быть незначительный и краткосрочный и в этой связи, сейчас нет смысла открывать лонги. Продавать сейчас еще рано, а покупать сигналов нет. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1,0940 -1,1020.

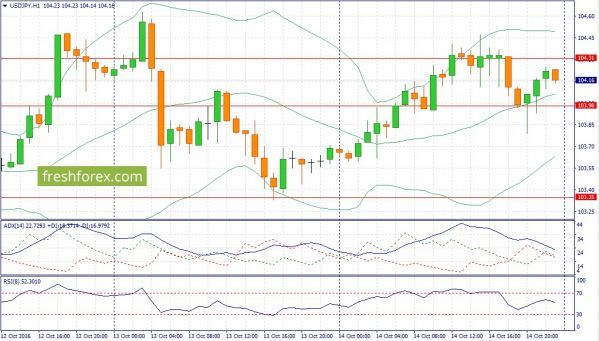

GBP/USD: Индекс долларовой корзины USDX минувшую торговую неделю закрыл на семимесячном максимуме, причем темп недельного роста ускорился с 1,32% до 1,48%. На этом фоне, можно ожидать укрепления американской валюты в краткосрочной перспективе, поскольку базовое правило рынка гласит о том, что тренд, скорее всего, будет продолжаться далее, нежели изменит своё направление. Однако, сегодня в первой половине дня можно ожидать коррекционного движения вверх на фоне позитивной динамики кредитных рынков. Доходность 10-летних государственных облигаций Великобритании растет по отношению к своим аналогам из США и Германии, что увеличивает привлекательность инвестиций в британские активы и тем самым положительно отразится на стоимости британской валюты. Во второй половине дня можно ожидать снижения котировок пары на фоне умеренно позитивных данных из США по промышленному производству за сентябрь. Индекс деловой активности в производстве от ISM в сентябре продемонстрировал рост на 2,1% по сравнению с августом, что указывает на увеличение объема выпуска продукции. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1,2120 -1,2220. USD/JPY: В данной валютной паре последние три торговых недели наблюдается восходящая тенденция и снижение котировок необходимо использовать для наращивания лонгов с таргетом 104,65. “Аппетит к риску” в мире сохраняется: на это указывает рост котировок ведущих мировых рынок акций в пятницу, а также снижения индекса страха VIX. Таким образом, у нас есть две причины для покупок пары. Первая причина – это спрос на рисковые активы, что традиционно негативно для йены, как валюты фондирования. Если инвесторы активно наращивают позиции по carry trade, то японская валюта находится под давлением. Во-вторых, на кредитном рынке дифференциал доходности 10-летних государственных облигаций США и Японии расширяется, что увеличивает привлекательность инвестиций в американские активы. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 104,00/103.65 и фиксировать прибыль на отметке 104,65. Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 14 октября 2016

|

|

События, на которые следует обратить внимание сегодня: 15.30 мск. США: Индекс цен производителей за сентябрь (предыдущее значение 0.0% м/м; прогноз 0.2% м/м). 15.30 мск. США: Изменение объема розничной торговли за сентябрь (предыдущее значение -0.3% м/м; прогноз 0.6% м/м). 17.00 мск. США: Индекс настроения потребителей от университета Мичигана за октябрь (предыдущее значение 91.2; прогноз 92.1).

EUR/USD: Накануне индекс долларовой корзины USDX просел на 0,4%, но в целом восходящий тренд по-прежнему актуален и я предполагаю, что это движение является коррекцией, а не разворотом. Сегодняшний день, на мой взгляд, окажет сильную поддержку доллару на фоне статистики из Соединенных Штатов, Отчет по розничным продажам может порадовать инвесторов сильными данными на фоне роста потребительской активности по данным института Мичигана и CB. Необходимо также отметить, что в сентябре на 4,4% м/м выросли продажи автомобилей, а на этот компонент приходиться порядка 25% retail sales. Релиз по индексу цен производителей так же может преподнести приятный сюрприз на фоне роста цен на сырье. В этой связи, можно ожидать расширения дифференциала доходности 10-летних государственных облигаций США и Германии, что усилит спрос на доллар. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1,1025/1,1060 и фиксировать прибыль на отметке 1,0975.

GBP/USD: Сегодня фунт может получить сильный удар от укрепления доллара. Для медведей сегодня есть две причины, которые можно использовать для открытия позиций Sell. Во-первых, это динамика кредитных рынков, где доходность 10-летних государственных облигаций Великобритании снижается по отношению к своим аналогам из США и Германии, что уменьшает привлекательность инвестиций в британские активы. Во-вторых, как было отмечено ранее, во второй половине дня можно ожидать выхода позитивных данных из США, что также окажет поддержку гринбеку. Опубликованный накануне отчет по рынку нефти в США продемонстрировал рост запасов на 4,85 млн. баррелей, при этом министерство энергетики зафиксировало падение добычи нефти на 17 тыс. баррелей/сутки за неделю. В Аляске добыча выросла 19 тыс. баррелей/сутки, в остальных Штатах сократилась в сумме на 36 тыс. баррелей/сутки. Добыча в Алексе начинает приближаться к уровню годичной давности и можно ожидать, что такая же динамика будет наблюдаться и в других Штатах, поскольку цены на нефть сейчас достаточно комфортные для производителей. Накануне французский банк Societe Generale сообщил о том, что его клиенты активно продают опционы Call и покупают опционы Put, желай застраховаться от возможного падения цен на черное золото. В этой связи, если котировки Brent сегодня опустятся ниже вчерашнего минимума (51,27), то давление на пару усилиться, поскольку между нефтью и GBP/USD наблюдается сильная историческая корреляция. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1,2210/1,2250 и фиксировать прибыль на отметке 1,2140. USD/JPY: Доходность по американским казначейским облигациям начинает корректироваться вниз, что является негативным фактором для пары. Однако, я думаю, что это временная тенденция, поскольку у инвесторов не остается иного выбора, как покупать пару на откатах. Выступавшие на этой неделе чиновники ФРС говорил о неизбежности ужесточения кредитно-денежной политики в текущем году. Несмотря на то, что спрэд доходности 10-летних государственных облигаций США и Японии накануне сократился, но по-прежнему находиться на пятимесячном максимуме, что предполагает рост котировок от текущих уровней на 300-400 пунктов. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 103,95/103.60 и фиксировать прибыль на отметке 104,50.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 13 октября 2016

|

|

События, на которые следует обратить внимание сегодня: 15.30 мск. США: Число первичных обращений за пособием по безработице за октябрь (предыдущее значение 249K; прогноз 252K). 18.00 мск. США: Данные по запасам сырой нефти от министерства энергетики за октябрь (предыдущее значение -2,976M; прогноз 0,286M).

EUR/USD: Сегодня основным событием дня станет релиз по запасам сырой нефти в США за минувшую неделю. Черное золото начинает демонстрировать слабость и в случае выхода негативных данных мы увидим снижение котировок основных эталонных сортов, что положительно отразиться на стоимости американской валюты и отправит евро ниже десятой фигуры. Ближайшее сильное сопротивление по индексу доллара USDX находится на отметке 98,59 снижение котировок пары EUR/USD в область 1,0950. Шансы на то, что мы увидим эту отметку в оставшиеся два торговых дня очень высокие, поскольку недельный отчет от нефтесервисной компании Baker Hughes сообщила о росте числа буровых установок в США и Канаде на 3 единицы и в Мексике на 2 платформы соответственно. Таким образом, в США и Канаде сейчас число активных буровых платформ находится на максимальном уровне с 19 февраля 2016 года, в Мексике на максимуме с 15 апреля текущего года. С учетом роста производственных мощностей в Северной Америке можно ожидать выхода негативных данных по запасам сырой нефти, что будет способствовать распродажам как черного золота, так и единой европейской валюты. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1,1030/1,1050 и фиксировать прибыль на отметке 1,0960.

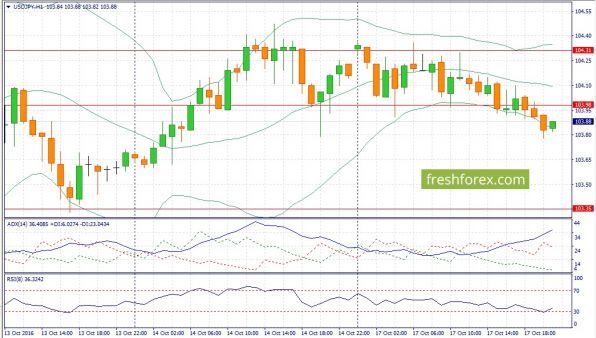

GBP/USD: Продаем пару по двум причинам. Во-первых, опубликованный накануне протокол последнего заседания FOMC не разочаровал инвесторов, поскольку в нем не было негатива, а наоборот было указано на необходимость повышения процентных ставок. В текущих условиях, когда тренд по доллару набирает обороты (индекс долларовой корзины USDX сейчас находится на максимуме за последние 7 месяцев) отсутствие плохих новостей из США уже само по себе положительно. Во-вторых, укрепление гринбека оказывает давление на инструменты товарного рынка и в первую очередь на черное золото, поскольку стоимость всех биржевых товаров деноминирована в американской валюте. Нефть Brent так и не может уверенно закрепиться за максимумом текущего года 52,99$/баррель и в ближайшее время можно ожидать снижения котировок в область психологического уровня 50$/баррель, что в свою очередь усилит давление на стерлинг. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1,2200/1,2250 и фиксировать прибыль на отметке 1,2120. USD/JPY: В течение дня следует наращивать длинные позиции на откатах, поскольку на кредитном рынке наблюдается сильное расширение дифференциала доходности 10-летних государственных облигаций США и Японии. Был "веский аргумент" в пользу повышения ставок в сентябре – об этом сообщают нам минутки ФРС США, которые были опубликованы накануне поздно вечером. В среду пара обновила максимум сентября текущего года и сейчас открывается дорога на 107 фигуру. Я по-прежнему ожидаю, что эту отметку мы увидим до конца текущего года. Возможно даже и в этом месяце, поскольку на рынке казначейских облигаций США наблюдается стремительный рост доходности. В этой связи, как краткосрочные, так и среднесрочные сценарии предполагают движение вверх в этой валютной паре. Нельзя забывать и про Банк Японии, который проведет свои заседания 1 ноября и 20 декабря, где можно ожидать либо вербальных интервенции, направленных на девальвацию йены, либо анонсирования новых стимулов, поскольку в Стране восходящего солнца уже пять месяцев наблюдается дефляция. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 103,90/103.55 и фиксировать прибыль на отметке 104,40.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 12 октября 2016

|

|

События, на которые следует обратить внимание сегодня: 15.00 мск. США: Член FOMC Уильям Дадли выступит с речью. 21.00 мск. США: Публикация протокола заседания ФРС.

EUR/USD: Накануне пара обновила двухмесячный минимум и сегодня можно ожидать коррекционного отката верх по двум причинам. Во-первых, снижение “аппетита к риску” может поддержать спрос на евро, как валюту фондирования. Евро в последние два года стал безопасным активом, наряду с японской йеной и распродажи на рынках акций могут положительно отразиться на его стоимости. Во-вторых, в американскую торговую сессию будут опубликованы “минутки” ФРС, где можно ожидать краткосрочной негативной реакции по американской валюте, поскольку большинство членов FOMC настроены консервативно в отношении скорого изменения процентных ставок. По итогам последнего заседания комитет разделился на два лагеря: 7 членов выступают за повышение ставки в конце года и 3 выступали за повышение ставки в сентябре. В целом, никакой новой информации в этом протоколе мы не получим, поскольку 21 сентября FED дал прогнозы на три года и была проведена конференция Д. Йеллен. Тем не менее, краткосрочно пара может скоректироваться вверх, чтобы крупные участники рынка вновь стали наращивать короткие позиции. Сильная динамика индекса долларовой корзины USDX предполагает снижение котировок пары EUR/USD в область 1,0950 до конца текущего месяца. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1,1020/1,1000 и фиксировать прибыль на отметке 1,1050.

GBP/USD: Пара по-прежнему является самым слабым звеном на валютном рынке и ближайшей поддержкой может выступить психологический уровень 1,20. На сегодня формируется негативный фон. Во-первых, на кредитных рынках доходность 10-летних государственных облигаций Великобритании снижается по отношению к своим аналогам из США и Германии, что уменьшает привлекательность инвестиций в британские активы. Во-вторых, на товарном рынке начались масштабные распродажи из-за сильного укрепления индекса долларовой корзины. Между USDX и биржевыми товарами существует сильная, историческая обратная корреляция и нет ничего удивительного в том, что рост котировок американской валюты вызвал накануне падение цен на нефть и металлы. Поскольку последние две недели нефть росла, а фунт падал, то сейчас, когда черное золото будет демонстрировать слабость, то давление ан фунт стрелингов усилиться. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1,2260/1,2320 и фиксировать прибыль на отметке 1,2185. USD/JPY: На сегодня формируется нисходящий тренд на фоне бегства капитала из рисковых активов. Во вторник индекс страха VIX вырос на 22%, что указывает на отсутствие аппетита к риску у инвесторов. Ведущие фондовые площадки Европы и Северной Америки завершили день в “красной зоне”. Индекс широкого рынка США S&P500 похудел более, чем на 1,5%. В этой связи, можно ожидать спроса на японскую йену, как валюту фондирования №1 в операциях carry trade. На развитие медвежьего тренда указывает и динамика долгового рынка: дифференциал доходности 10-летних государственных облигаций США и Японии сокращается, что уменьшает привлекательность инвестиций в американские активы. Однако, я не думаю, что мы увидим сильные распродажи, поскольку снижение котировок может заставить долгосрочных инвесторов наращивать длинные позиции в расчете на будущее повышение процентных ставок ФРС. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 103,60/103.85 и фиксировать прибыль на отметке 103,20.

Горячев Александр, аналитик компании FreshForex |