|

0

FreshForex → 8 июля 2016

|

|

События, на которые следует обратить внимание сегодня: 11.30 мск. Великобритания: Сальдо баланса видимой торговли за май (предыдущее значение -£10526М; прогноз -£10700М). 15.30 мск. США: Уровень безработицы за июнь (предыдущее значение 4.7%; прогноз 4.8%). 15.30 мск. США: Изменение числа занятых в несельскохозяйственном секторе за июнь (предыдущее значение 38K; прогноз 181K). 15.30 мск. США: Изменение средней почасовой оплаты труда за июнь (предыдущее значение 2.5% г/г; прогноз 2.7% г/г).

EUR/USD: В течение дня следует открывать позиции Sell по двум причинам. Во-первых, сегодня можно ожидать умеренно позитивных данных по Non-Farm, что окажет поддержку американской валюте. Компоненты занятости от ISM для сферы услуг и производственного сектора в июне продемонстрировали рост, заявления на пособие по безработице сократились до минимального уровня за последние два месяца, а отчет от ADP вышел лучше консенсус-прогноза. Инвесторы в последнее время довольно пессимистично смотрели на перспективы роста американской экономики и сегодняшний релиз по рынку труда заставит их пересмотреть свои взгляды. Во-вторых, на кредитных рынках доходность немецких 10-лентих государственных облигаций по-прежнему снижается по отношению к своим аналогам из США и Великобритании, что уменьшает привлекательность инвестиций в европейские активы. Позитивная макроэкономическая статистика из штатов будет способствовать усилению роста доходности трежерис. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.1080/1.1120 и фиксировать прибыль на отметке 1.0990.

GBP/USD: Тучи сгущаются над британской валютой. Новостной фон сейчас явно на сторонне медведей. Во-первых, как было отмечено ранее, сегодня можно ожидать позитивного релиза по рынку труда в США за июнь, что поддержит спрос на доллар. Во-вторых, дифференциал доходности государственных облигаций США и Великобритании продолжает расширяться, что увеличивает привлекательность инвестиций в американские активы. В-третьих, накануне мы наблюдали сильное падение цен на нефть, что традиционно оказывает дополнительное давление на фунт стерлингов. Черное золото обновило минимальный уровень за последние полтора месяца на фоне оттока капитала из рисковых активов, а также выхода данных по запасам сырой нефти от министерства энергетики США хуже медианы прогнозов. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.2945/1.3025 и фиксировать прибыль на отметке 1.2810.

USD/JPY: На сегодня формируется смешанный фон. С одной стороны, снижение “аппетита к риску” является позитивным фактором для йены, как валюты фондирования. Индекс страха VIX S&P 500 накануне вырос на 5,4%. Фондовые индексы Северной Америки находились под давлением на фоне снижения бумаг энергетического сектора. С другой стороны, умеренно позитивный релиз по рынку труда в США способен оказать поддержку американской валюте. Долговой рынок сейчас также на стороне быков: дифференциал доходности 10-лентих государственных облигаций США и Японии расширяется, что увеличивает привлекательность инвестиций в американские активы. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 100.00 -102.00.

Горячев Александр, аналитик компании FreshForex

Нет комментариев

прогноз

|

|

0

FreshForex → 7 июля 2016

|

|

События, на которые следует обратить внимание сегодня: 11.30 мск. Великобритания: Изменение объема промышленного производства за май (предыдущее значение 2.0% м/м; прогноз -1.0% м/м). 15.15 мск. США: Изменение числа занятых от ADP за июнь (предыдущее значение 173K; прогноз 151K). 18.00 мск. США: Данные по запасам сырой нефти от министерства энергетики за июнь (предыдущее значение -4,053M; прогноз -2,500M).

EUR/USD: Опубликованный накануне релиз от ISM по сфере услуг в США за июнь порадовал инвесторов позитивными данными и указывает на то, что участники рынка рано стали говорить о том, что ФРС в текущем году не повысит учетную ставку. Индекс PMI вырос до 56,5%, что является максимальным уровнем с ноября 2015 года и соответствует 3% росту ВВП. Нельзя обойти стороной и рост индекса занятости, что позволяет рассчитывать на выход пятничных данных по Non-Farm лучше консенсус- прогноза. Долговой рынок отреагировал на этот отчет вполне естественно: дифференциал доходности 10-летних государственных облигаций США и Германии стал расширяться, что увеличивает привлекательность инвестиций в американские активы. Европейские фондовые площадки по-прежнему лихорадит: ключевые индексы завершили день в “красной зоне”. Лидерами снижения были вновь бумаги банковского сектора: акции Deutsche Bank похудели на 5,56%, Commerzbank на 3,6%, UniCredit на 3,3%. Таким образом, мы имеем сильную макроэкономическую статистику из США и неопределенность относительно будущего европейского банковского сектора, что является сильным негативным фактором для евро. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.1130/1.1170 и фиксировать прибыль на отметке 1.1010.

GBP/USD: Стратегия по данной валютной паре прежняя: продаем фунт на росте котировок. Во-первых, как было отмечено ранее, Соединенные Штаты радуют трейдеров позитивной макроэкономической статистикой, что позволяет рассчитывать на выход сильных данных по рынку труда в пятницу. Во-вторых, накредитных рынках доходность 10-лентих государственных облигаций Великобритании снижается по отношению к своим аналогам из США и германии, что уменьшает привлекательность инвестиций в британские активы. В-третьих, на этой неделе вновь усилились распродажи акций британского банковского сектора, что традиционно оказывает понижательное давление на курс национальной валюты: акции Lloyds Banking просели на 12,5%, Royal Bank of Scotland на 12,25%, Barclays на 5,96%. Широкомасштабные распродажи акций финансовых институтов являются следствием Brexit. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.3000/1.3100 и фиксировать прибыль на отметке 1.2880.

USD/JPY: Пара четыре последних торговых дня демонстрировала снижение котировок и нет, ничего удивительного в том, что назрела техническая коррекция после позитивных данных от ISM по сфере услуг в США за июнь. На мой взгляд, текущая тенденция является именно коррекцией, поскольку инвесторы частично фиксировали прибыли вблизи психологического уровня 100 йен за доллар. Почему это коррекция, а не разворот? Как было отмечено ранее, шторм на европейских фондовых рынках в целом и, особенно в части банковской сферы будет способствовать снижению “аппетита к риску” во всем мире. Во второй половине дня Соединенные Штаты могут опубликовать позитивный отчет по занятости от ADP на фоне снижения числа пособий по безработице, а также роста занятости в секторе услуг от ISM. Этот фактор может оказать краткосрочную поддержку доллару и мы можем увидеть рост котировок в область 101,70/102,10, где необходимо наращивать позиции на продажу, поскольку нисходящий тренд в данной валютной паре очень сильный. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 101.00/101.50 и фиксировать прибыль на отметке 100.40.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 6 июля 2016

|

|

События, на которые следует обратить внимание сегодня: 15.30 мск. США: Сальдо баланса внешней торговли за май (предыдущее значение -37.4B; прогноз -40.0B). 17.00 мск. США: Композитный индекс ISM для непроизводственной сферы за июнь (предыдущее значение 52.9; прогноз 53.5). 21.00 мск. США: Публикация протокола заседания ФРС.

EUR/USD: Неопределенность вокруг судьбы ведущих итальянских и немецких банков, в совокупности со слабостью товарного рынка позволяют открывать позиции Sell. Европейские фондовые площадки вновь лихорадит, поскольку инвесторы использовали отскок после Brexit для наращивания коротких позиций. На товарном рынке наблюдается снижение нефти и меди, что традиционно оказывает поддержку американской валюте, поскольку стоимость сырья деноминирована в долларах. Во второй половине дня Соединенные Штаты могут порадовать инвесторов умеренно позитивными данными по индексу ISM для сферы услуг, поскольку, судя по ключевым макроэкономическим индикаторам, экономический рост ускоряется. На рынке государственного долга дифференциал доходности 10-лентих облигаций США и Германии накануне практически не изменялся, что не позволяет рассчитывать на сильные распродажи евро. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.1100/1.1140 и фиксировать прибыль на отметке 1.1020.

GBP/USD: В течение дня следует наращивать короткие позиции на краткосрочном росте котировок по трем причинам. Во-первых, опубликованный накануне негативный релиз по PMI сферы услуг в Великобритании за июнь будет способствовать расширению дифференциала показателей Соединенного Королевства и США, что играет на руку медведям. Сегодня ISM опубликует аналогичный релиз по Соединенным Штатам и с учетом ускорения экономического роста во втором квартале, мы увидим умеренно позитивные данные. Во-вторых, на кредитных рынках доходность 10-лентих государственных облигаций Великобритании снижается по отношению к своим аналогам из США и германии, что уменьшает привлекательность инвестиций в британские активы. Про отток капитала с туманного Альбиона накануне говорил и глава Банка Англии Марк Карни: “устойчивое сокращение притока капитала окажет дальнейшее понижательное давление на фунт”. В-третьих, снижение цен на нефть также традиционно способствует усилению медвежьих настроений по британской валюте. С начала торговой недели котировки черного золота просели более, чем на 5%. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.3000/1.3100 и фиксировать прибыль на отметке 1.2900.

USD/JPY: Индекс страха S&P 500 VIX накануне вырос на 10%, что указывает на продолжение нисходящей тенденции в данной валютной паре. Снижение “аппетита к риску” традиционно оказывает поддержку йене, как валюте фондирования №1 в операциях carry trade. Сейчас это главный драйвер для снижения котировок. В начале торговой недели я отмечал тот факт, что пара USD/JPY игнорирует позитивный фон и это указывает на наличие сильных продавцов на рынке. Судя по всему, эти самые продавцы сформировывали свои позиции, и теперь рынок готов снижаться. В этой связи, нам необходимо присоединится к этому тренду, и идти против такой сильной тенденции крайне опасно. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 101.40/101.85 и фиксировать прибыль на отметке 100.30.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 5 июля 2016

|

|

События, на которые следует обратить внимание сегодня: 11.30 мск. Великобритания: Индекс PMI для сферы услуг за июнь (предыдущее значение 53.5; прогноз 53.1). 21.30 мск. США: Член FOMC Уильям Дадли выступит с речью.

EUR/USD: В данной валютной паре, на мой взгляд, ничего не изменилось и краткосрочный рост в область 1,1189 следует использовать для наращивания коротких позиций. Европейские фондовые площадки вновь начинает лихорадить: инвесторы продают акции, считая текущие уровни очень высокими в условиях Brexit. В лидерах снижения были бумаги банковского сектора: капитализация Societe Generale сократилась на 2,06%, Barclays на 2,46%, UniCredit на 3,63%, Явным аутсайдером дня стал итальянский банк Banca Monte dei Paschi di Siena SpA, котировки которого просели на 13,99%. Правительство Италии в понедельник заявило о том, что не собирается решать проблемы кредитных институтов за государственный счет. Проблем у итальянских банков (и не только у них одних) очень много и инвесторы в спешке стали распродавать данные акции. В этой связи, участники рынка вновь начнут избавляться от евро, поскольку будут усиливаться опасения за судьбу ведущих банков региона. Кризис в этой отрасли традиционно сказывается негативно на национальной валюте. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.1150/1.1200 и фиксировать прибыль на отметке 1.1080.

GBP/USD: Опубликованный накануне релиз по PMI строительного сектора за июнь застал инвесторов врасплох: показатель опустился до минимального уровня с октября 2009 года. Деловая активность упала на кризисный уровень 2008-2009 г.г. Мои прогнозы относительно перспектив британской экономики в целом и фунта в частности хоть и были пессимистичными в последнюю неделю, но это как мы видим, основаны не на пустом месте. Первый тревожный сигнал уже получен. На мой взгляд, это только начало. Далее нас ожидает целая порция слабой макроэкономической статистики, снижение ставки Банком Англии, увеличение пакета QE и падение фунта на новые многолетние минимумы. Сегодня, в первой половине дня будет опубликован релиз по PMI для сферы услуг. Этот показатель в последние месяцы демонстрирует умеренно позитивную динамику: индекс находится выше 50%, однако рост деловой активности замедляется. Даже, если мы сегодня увидим данные по PMI лучше консенсус-прогноза, то на краткосрочном росте котировок следует наращивать короткие позиции по причинам описанным выше. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.3200/1.3300 и фиксировать прибыль на отметке 1.3100.

USD/JPY: “Аппетит к риску” вновь снижается, что играет на руку медведям. Никакой важной макроэкономической статистики сегодня опубликовано не будет и в этой связи, ход торгов будет определяться динамикой фондовых площадок. Как было отмечено ранее, над европейскими банковским сектором вновь сгущаются тучи: правительство Италии отказывается предоставлять банкам дополнительную ликвидность, руководство Deutsche Bank не знает, что делать с плохими активами и т.д. Очень часто кризисы начинаются именно с банковского сектора. В 2008 году это были американские банки, сейчас, спустя 8 лет, судя по всему, это будут европейские финансовые институты. Будет ли это глобальный кризис или дело ограничится только региональными проблемами сейчас пока сказать трудно. Ясно одно – Brexit, а также рост числа евро скептиков среди политиков Франции, Италии, Португалии, Греции и ряда других стран усиливает неопределенность инвесторы в такие периоды уходят в безопасные активы: в японскую йену и золото. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 102.00/102.50 и фиксировать прибыль на отметке 100.85.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 4 июля 2016

|

|

События, на которые следует обратить внимание сегодня: 11.30 мск. Великобритания: Индекс PMI для строительного сектора за июнь (предыдущее значение 51.2; прогноз 50.6). США: День независимости.

EUR/USD: Рост котировок в область 1,1189 следует использовать для наращивания коротких позиций по двум причинам. Во-первых, пятничный релиз от ISM в Соединенных Штатах порадовал инвесторов позитивными данными. Индекс PMI вырос до максимального уровня с мая 2015 года, до отметки 53,2 п., что соответствует росту ВВП на уровне 3,2%. Данные достаточно сильные и вновь указывают на то, что не следует со скептицизмом смотреть на перспективы американской экономики. Нельзя обойти стороной и рост показателя занятости от ISM, который в июне вырос до отметки 50,4 п., впервые с ноября 2015 года. Ценовая составляющая индекса ISM в июне хоть и сократилась на 3 п. по сравнению с предыдущим месяцем, но находится выше уровня 60 п., что является позитивным фактором для инфляции. Во-вторых, выступавший в минувшую пятницу вице-председатель ФРС США Стенли Фишер отметил тот факт, что Brexit окажет на США наименьшее отрицательное влияние, чем на другие экономики G-7. С учетом ускорения экономического роста вопрос о повышении учетной ставки по-прежнему остается открытым. FED конечно может и не повысить ставку в этом году, если на финансовых рынках начнется паника. Но в текущих условиях, когда ситуация после референдума в Великобритании стабилизировалась, FOMC может ужесточить монетарную политику в четвертом квартале. На кредитных рынках доходность 10-лентих государственных облигаций Германии снижается по отношению к своим аналогам из США и Великобритании, что сигнализирует о нисходящей тенденции по единой европейской валюте. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.1170/1.1205 и фиксировать прибыль на отметке 1.1080.

GBP/USD: В первой половине дня следует обратить внимание на отчет по PMI строительной сферы Великобритании. ВВП в строительстве сокращается уже три квартала подряд, по итогам первого квартале 2016 года зафиксировано падение на 1,88% г/г. Индекс цен на жильё Rightmove в июне также продемонстрировал снижение, что не позволяет сегодня рассчитывать на выход позитивных данных. Ипотечное кредитование в Соединенном Королевстве после сильного роста в первом квартале в апреле и мае демонстрирует снижение объема. В этой связи, сегодня можно ожидать выхода данных в пределах медианы прогнозов. На долговом рынке дифференциал доходности государственных облигаций США и Великобритании в минувшую пятницу расширился сразу на 6 б.п., что указывает на наличие сильной медвежьей тенденции по британской валюте. Однако, сильных распродаж пары GBP/USD сегодня мы можем не увидеть, поскольку во второй половине дня нас ожидает период низкой ликвидности на фоне Дня независимости в США. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.3310/1.3350 и фиксировать прибыль на отметке 1.3240.

USD/JPY: В первый торговый день недели не ожидается важной макроэкономической статистики и с учетом низкой ликвидности во второй половине дня можно ожидать вялой торговли. Пара USD/JPY по-прежнему игнорирует рост “аппетита к риску”, что сигнализирует о наличии большого числа продавцов на рынке. Фондовые рынки на минувшей торговой неделе смогли компенсировать свои потери после референдума в Великобритании: индекс S&P 500 вырос на 3,1%, а Nikkei 225 потяжелел на 4,89%. При этом пара USD/JPY по итогам недели укрепилась на символические 0,23%. В этой связи, в самое ближайшее время можно ожидать активизации продаж и снижения котировок. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 102.85/103.25 и фиксировать прибыль на отметке 102.25.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 1 июля 2016

|

|

События, на которые следует обратить внимание сегодня: 02.30 мск. Япония: Индекс потребительских цен за май (предыдущее значение -0.3% г/г; прогноз -0.5% г/г). 11.30 мск. Великобритания: Индекс PMI для производственной сферы за июнь (предыдущее значение 50.1; прогноз 50.2). 15.30 мск. США: Производственный индекс ISM за июнь (предыдущее значение 51.3; прогноз 51.6).

EUR/USD: На сегодня формируется смешанный фон. С одной стороны, на кредитных рынках доходность 10-лентих государственных облигаций Германии растет по отношению к своим аналогам из США и Великобритании, что сигнализирует о восходящей тенденции по единой европейской валюте. Рост кросс-курса EUR/GBP также будет оказывать поддержку евро в паре с долларом. С другой стороны, отчет от ISM по производственному сектору в США может порадовать инвесторов сильными данными, что поддержит спрос на доллар. Почему мы сегодня можем увидеть сильные данные? Во-первых, коррекция по индексу доллара, которая наблюдалась в первом квартале, позитивно отразилась на торговом балансе и отчет по заводским заказам демонстрирует позитивную динамику. Во-вторых, во втором и третьем квартале американская экономика традиционно демонстрирует ускорение экономического роста и ключевые макроэкономические показатели сигнализируют о том, что в текущем году эта тенденция сохранится. В-третьих, рост цен на сырье способствует увеличению производственных мощностей в энергетическом секторе, что также должно быть позитивно воспринято менеджерами по закупкам в промышленном секторе. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1,1040 -1,1180. GBP/USD: В первой половине дня следует обратить внимание на публикацию данных по индексу PMI производственной сферы Великобритании. На мой взгляд, показатель выйдет хуже медианы прогнозов, что окажет давление на фунт стерлингов. Во-первых, Brexit является негативным фактором для экономики Соединенного Королевства и респонденты Markit не оставят этот факт без внимания. Во-вторых, заводские заказы снижаются, что сигнализирует о сокращении производственных мощностей. В-третьих, объем инвестиций британский компании сокращается уже два квартала подряд. Корпорации идут на такие меры, когда ожидают замедления экономического роста или рецессии. В-четвертых, квартальный индекс делового доверия вновь находится в отрицательной области, что указывает на спад в деловой активности. Соединенные Штаты напротив, как было отмечено ранее, могут сегодня порадовать инвесторов умеренно позитивными данными, что приободрит медведей на наращивание коротких позиций. На кредитных рынках доходность 10-лентих государственных облигаций Великобритании демонстрирует сильное снижение по отношению к своим аналогам из США и Германии, что уменьшает привлекательность инвестиций в британские активы. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.3350/1.3500 и фиксировать прибыль на отметке 1.3150.

USD/JPY: В первой половине дня ход торгов будет определяться отчетом по инфляции в Японии за май. “Высокая база” мая 2015 года не позволяет рассчитывать на выход позитивных данных. Нельзя обойти стороной и снижение цен на бензин по итогам мая на 1,8%, а также укрепление национальной валюты (за первые пять месяцев 2016 года курс йены вырос к доллару на 7,9%), что традиционно негативно сказывается на потребительских ценах. Потребительский спрос в Стране восходящего солнца по-прежнему низкий: розничные продажи в мае сократились на 1,9% г/г, негативная тенденция наблюдается последние три месяца. Таким образом, слабые данные окажут давление на йену в первой половине дня, поскольку на рынке вновь возникнут разговоры о необходимости новых стимулирующих мер со стороны Банка Японии. Во второй половине дня Соединенные Штаты могут порадовать трейдеров позитивным отчетом по индексу ISM производственного сектора, что также играет на руку “быкам”. Таким образом, мы имеем сильные сигнала на покупку, но есть один фактор, который меня сильно беспокоит. Пара USD/JPY по-прежнему игнорирует рост “аппетита к риску” и еле-еле накануне подошла к верхней границе 4-х дневного флэта 101,39 -103,25. Игнорирование позитивного фона возможно только в том случае, если на рынке много продавцов. Если эта гипотеза подтвердится, то рост котировок в область 103,30/103,70 эти продавцы будут использовать для наращивания коротких позиций. Таким образом, до американской торговой сессии лучше не торговать и посмотреть как будут развиваться события. Если в европейскую сессию мы увидим снижение котировок, то с открытия торгов в Нью-Йорке нужно будет также “шортить”. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 101,50 -103,50.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 30 июня 2016

|

|

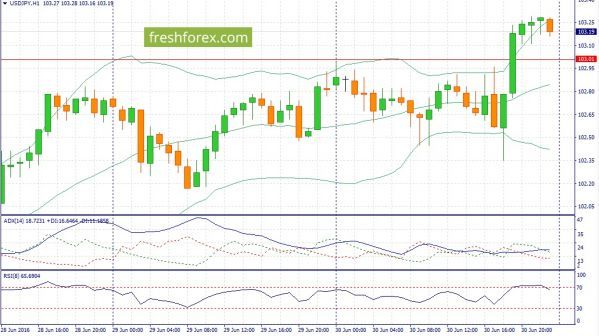

События, на которые следует обратить внимание сегодня: 02.50 мск. Япония: Изменение объема промышленного производства за май (предыдущее значение 0.5% м/м; прогноз -0.1% м/м). 11.30 мск. Великобритания: Сальдо расчетного счета платежного баланса за 1 квартал (предыдущее значение -32.7B; прогноз -28.1B). 11.30 мск. Великобритания: Изменение объема ВВП за 1 квартал (предыдущее значение 0.4% кв/кв; прогноз 0.4% кв/кв). 15.30 мск. США: Число первичных обращений за пособием по безработице за июнь (предыдущее значение 259K; прогноз 259K).

EUR/USD: Опубликованный накануне релиз по расходам на личное потребление в США за май хоть и вышел на уровне медианы прогнозов 1,6% г/г, тем не менее, указывает на ускорение экономического роста во втором квартале, что ставит под сомнение скептицизм в отношении как американской валюты, так и монетарной политики FED. Некоторые инвестиционные банки на Wall Street ожидают снижение учетной ставки в текущем году и активно пропагандируют этот сценарий в последние два торговых дня. Другая часть рынка активно говорит о том, что ни снижения, ни повышения ставок в этом году не будет. В 2015 году, когда ФРС повысила учетную ставку на 0,25% индекс-дефлятор личных потребительских расходов находился в диапазоне 0,2%-0,7% г/г. За первые пять месяцев 2016 года этот показатель не опускался ниже0,8% г/г.Безусловно, этот индикатор еще далек от целевого уровня, но где в текущих условиях нужно снижать ставки? Во-первых, судя по макроэкономической статистики таких условий сейчас нет. А как же Brexit скажут многие? Великобритания не входит в первую пятерку крупнейших торговых партнеров США и этот фактор на Штатах отразится минимально. Brexit дает FOMC возможность взять паузу, чтобы не накалять ситуацию на финансовых рынка в случае повышения учетной ставки. Во-вторых, рост среднего заработка, который наблюдается в Штатах уже не первый месяц, будет способствовать нарастанию инфляционного давления и осенью мы увидим более высокие ценовые показатели и уже здесь многие руководители Федрезерва вновь заговорят о необходимости ужесточения кредитно-денежной политики. Таким образом, повышение ставки в четвертом квартале текущего года вполне реальное событие, а вот ЕЦБ во втором полугодии будет вынужден вновь смягчать политику для стимулирования экономического роста, поскольку Brexit не входил в планы Марио Драги на 2016 год. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.1125/1.1175 и фиксировать прибыль на отметке 1.1030. GBP/USD: В первой половине дня следует обратить внимание на публикацию данных по платежному балансу Великобритании за первый квартал. Отрицательное сальдо торгового баланса в этот период увеличилось на 3,3% кв/кв, до уровня 33,45 млрд. фунтов, что указывает на выход негативных данных. Однако, динамика изменения золотовалютных резервов Банка Англии не подтверждает негативный тренд, поскольку за первые три месяца объем резервов увеличился на 7,4% кв/кв. В периоды, когда наблюдается сильный отток капитала из страны центральный банк расходует резервы на покрытие дефицита. В этой связи, можно сделать вывод о том, что значительного оттока капитала в первом квартале не наблюдалось. Таким образом, можно ожидать выхода данных в пределах медианы прогнозов, что не окажет сильного влияние на фунт стерлингов. На кредитных рынках доходность 10-летних государственных облигаций Великобритании снижается по отношению к своим аналогам из США и Германии, что уменьшает привлекательность инвестиций в британские активы. Долговой рынок по-прежнему сигнализирует о том, что распродажи фунта еще не завершены. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.3430/1.3520 и фиксировать прибыль на отметке 1.3200.

USD/JPY: В азиатскую торговую сессию Япония опубликует релиз по промышленному производству за май. Негативная динамика индекса Manufacturing PMI не позволяет рассчитывать на выход позитивных данных. Негативный тренд подтверждает и отчет по заводским заказам, который во втором квартале демонстрирует значительное снижение. Укрепление японской йены к доллару негативно сказывается на операционной деятельности экспортеров. Слабые данные могут вызвать фиксацию прибыли по длинным позициям на бирже в Токио и снижение пары USD/JPY, поскольку возникнет спрос на йену, как валюту фондирования. Таким образом, негативный отчет из Японии способен оказать поддержку национальной валюте. В этой связи, у трейдером может возникнуть вполне логичный вопрос: а нет ли здесь противоречия? С одной стороны, это парадокс, но в большинстве случаев рынок именно так реагирует на слабые данные по промышленному производству. Необходимо обратить внимание на еще один ключевой момент, который сложился в данной валютной паре: несмотря на сильный рост фондовых индексов с начала торговой недели (к примеру, Nikkei 225 вырос на 4,11%, а Euro Stoxx 50 на 2,02%) пара USD/JPY полностью проигнорировала этот позитивный фон, продемонстрировала скромный рост на 0,3%. Такая тенденция указывает на наличие большого числа продавцов на рынке и в этой связи, можно ожидать, что при тестировании верхней границы диапазона 101,39 -103,25 мы увидим сильные распродажи. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 103.00/103.50 и фиксировать прибыль на отметке 101.40.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 28 июня 2016

|

|

События, на которые следует обратить внимание сегодня: 15.30 мск. США: Изменение объема ВВП за квартал за 1 квартал (предыдущее значение 0.8% кв/кв; прогноз 1.0% кв/кв). 17.30 мск. США: Индикатор потребительской уверенности за июнь (предыдущее значение 92.6; прогноз 93.2).

EUR/USD: Инвесторы продают пару, однако мощный рост котировок кросс-курса EUR/GBP сдерживает евро от сильного падения. В целом, нисходящий тренд по-прежнему актуален и следует использовать рост котировок для наращивания коротких позиций. Продавать в первой половине дня может быть опасно, поскольку на кредитных рынках доходность 10-летних государственных облигаций растет по отношению к своим аналогам из США и Великобритании. Инвесторы могут вначале сфокусироваться на том, что ФРС США из-за Brexit не будет ужесточать монетарную политику на ближайших заседаниях и может повысить ставку только на декабрьском заседании – это плохо для доллара. Но потом все “вспомнят” про то, чт о ЕЦБ может ввести отрицательные ставки из-за того же Brexit и это нанесет удар по евро. Звучит вроде бы глупо, но сейчас инвесторы действуют именно в таком формате. Во второй половине дня США опубликуют отчеты по ВВП (окончательные данные) и потребительской уверенности от CB и с учетом позитивных ожиданий рынка, а также ускорения экономического роста в Штатах можно ожидать выхода данных на уровне медианы прогнозов. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.1080/1.1200 и фиксировать прибыль на отметке 1.0930. GBP/USD: Премьер министр Великобритании Дэвид Кэмерон отклонил призывы к повторному референдуму и отдал распоряжение о формировании рабочей группы для подготовки к выходу из Е.С. Что это означает для британской валюты? Плавное снижение котировок. Ведущие мировые инвестиционные банки наперегонки переписывают свои прогнозы относительно ВВП Великобритании и курса стерлинга. Многие игроки рынка дают мрачные прогнозы, что заставляет трейдеров в спешке избавляться от британской валюты. Однако, эти мрачные прогнозы могут стать реальностью: кредитные рынки, которые исторически указывают на сильные сигналы, сейчас настроены против фунта. Доходность 10-лентих государственных облигаций Великобритании значительно упала по отношению к своим аналогам из США и Германии и сейчас не видно причин для стабилизации. Нельзя обойти стороной и динамику рынка черного золота: нефть марки Brent накануне просела более, чем на 3%, что традиционно оказывает дополнительное давление на валюту Соединенного Королевства. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.3350/1.3580 и фиксировать прибыль на отметке 1.3080.

USD/JPY: На сегодня формируется смешанный фон. С одной стороны, дифференциал доходности 10-летних государственных облигаций США и Японии сокращается, что является позитивным фактором для йены. С другой стороны, индексстраха S&P 500 VIX накануне продемонстрировал снижение на 7.4%, что указывает на возможную коррекцию по рисковым активам во вторник. Если в азиатскую торговую сессию мы увидим рост котировок акций на Токийской бирже, то в течение дня можно ожидать умеренного укрепления пары USD/JPY. Пара зажата в диапазоне 101,39 -103,25 и в случае роста аппетита к риску можно ожидать тестирования верхней границы данного диапазона. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 101.00 -103.30.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 27 июня 2016

|

|

События, на которые следует обратить внимание сегодня: Не ожидается важной макроэкономической статистики.

EUR/USD: В первый торговый день недели не ожидается важной макроэкономической статистики, и инвесторы продолжат отыгрывать Brexit. Экономисты в пятницу говорили о том, что выход Британии из Е.С. окажет сильное негативное влияние на экономику Соединенного Королевства, однако негативный эффект для еврозоны будет ничуть не меньше в плане бегства капитала. Доходность 10-летних государственных облигаций Германии уже уверенно находится в отрицательной области. Инвесторы долгового рынка закладывают в котировки бумаг дополнительное смягчение кредитно-денежной политики со стороны ЕЦБ. Этот фактор окажет сильное давление на единую европейскую валюту. Однако, ФРСМ тоже ставки не повысит и это хорошо для пары EUR/USD скажут многие трейдеры. FED действительно не сможет повысить учетную ставку в текущих условиях, но смягчать монетарную политику он тоже не станет и в этой связи, у медведей будет сильный козырь. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.1080/1.1150 и фиксировать прибыль на отметке 1.0980. GBP/USD: Британцы активно собирают подписи о проведении нового референдума. Этого следовало ожидать, поскольку разрыв в голосах был незначительным и число противников Brexit было очень высоким. Шотландия вновь заявила о возможности проведения референдума по вопросу выхода из Великобритании. Неопределенность на туманном Альбионе растет и это будет оказывать давление на фунт стерлингов. Больше сегодня драйверов для изменения котировок нет. Однако, и этого события вполне достаточно, чтобы увидеть сильную волатильность в течение дня. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.3550/1.3700 и фиксировать прибыль на отметке 1.3250.

USD/JPY: Бегство капитала из рисковых активов однозначно негативно сказывается на данной валютной паре и в этой связи, мы должны активно открывать позиции Sell. Однако, есть один фактор риска для таких позиции, которого зовут Банк Японии. Монетарные власти в пятницу указали на нежелательное для экономики сильное укрепление йены и готовность в любой момент провести интервенции для стабилизации ситуации на рынке. Таким образом, регулятор может в любой момент выйти на рынок и короткие позиции в данной валютной паре окажутся убыточными. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 99.00 -103.00.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 24 июня 2016

|

|

События, на которые следует обратить внимание сегодня: 11.00 мск. Германия: Индикатор условий деловой среды от IFO за июнь (предыдущее значение 107.7; прогноз 107.6). 15.30 мск. США: Изменение объема заказов на товары долгосрочного пользования за май (предыдущее значение 3.4% м/м; прогноз 0.1% м/м). Великобритания: итоги референдума о членстве в ЕС.

EUR/USD: В первой половине дня следует обратить внимание на публикацию данных от института IFO по деловому климату Германии. Умеренно позитивная динамика композитного индекса PMI от Markit, с которой тесно коррелирует индикатор IFO, позволяет сегодня рассчитывать на выход данных чуть лучше медианы прогнозов, что окажет поддержку единой европейской валюте. Во второй половине дня Соединенные Штаты опубликуют релиз по заказам на товары длительного пользования за май, который также может порадовать инвесторов позитивными данными. Сильные данные по продажам жилья на первичном и вторичном рынке сигнализируют об увеличении потребительских расходов. Таким образом, с учетом Brexit и умеренно позитивной статистикой из США в течение дня следует ожидать снижение единой европейской валюты. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.1100/1.1200 и фиксировать прибыль на отметке 1.0895. GBP/USD: Итоги референдума объявлены: Великобритания выходит из состава Е.С. Такой исход спровоцировал обвал британской валюты, которая опустилась до минимальных уровней за последние тридцать лет. Поскольку рынок в последнюю неделю рос на ожидания позитивного исхода референдума, то теперь нас ожидает длительная волна распродаж. Нельзя обойти стороной вчерашний позитивный релиз по заявлениям на пособие по безработице в США: показатель 4-х недельной средней опустился до минимального уровня за последние полтора месяца, что указывает на рост занятости и сигнализирует о возможном хорошем отчете по рынку труда в начале июля. Как было отмечено ранее: во второй половине дня можно ожидать позитивных данных из Соединенных Штатов, что окажет поддержку американской валюте. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.3900/1.4100 и фиксировать прибыль на отметке 1.3200.

USD/JPY: Brexit состоялся, что спровоцировало массовые распродажи рисковых активов. Ход торгов сегодня будет определяться “аппетитом к риску” у инвесторов. На долговом рынке дифференциал доходности государственных облигаций США и Японии значительно сократился (на 0,2%), что является медвежьим фактором для пары USD/JPY. Все указывает на то, что необходимо активно продавать пару на росте, однако здесь есть один фактор, который может помешать нашим планам. ЦБ и Минфин Японии сегодня заявили о том, что укрепление йены носит чрезмерный характер они готовы в любой момент провести совместную интервенцию. В этой связи, сегодня не следует торговать по данной валютной паре, поскольку неопределенность относительно интервенции очень высокая и позиции Sell могут оказаться убыточными. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 99.00 -103.00.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 23 июня 2016

|

|

События, на которые следует обратить внимание сегодня: 10.00 мск. Германия: Индекс деловой активности в производственном секторе за июнь (предыдущее значение 52.1; прогноз 52.1). 15.30 мск. США: Число первичных обращений за пособием по безработице за июнь (предыдущее значение 277K; прогноз 271K). Великобритания: Референдум о членстве в ЕС.

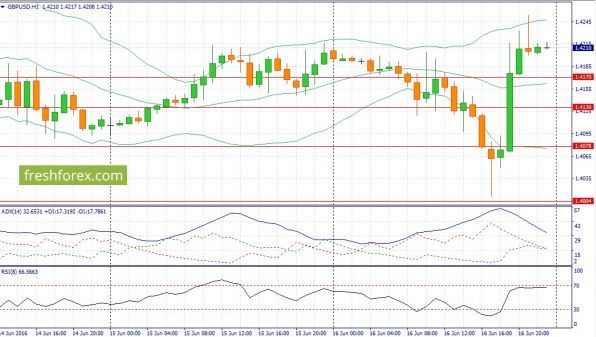

EUR/USD: В первой половине дня следует обратить внимание на публикацию данных от Markit по индексу PMI производственной сферы в Германии. Этот показатель демонстрировал негативную динамику в первом квартале на фоне сокращения заказов и роста курса евро. Однако корпоративная прибыль по итогам первого квартала увеличилась на 1,92% г/г, что не сигнализирует о негативном тренде. Позитивный релиз от ZEW, который был опубликован на этой неделе, также вселяет оптимизм. В этой связи, можно ожидать выхода данных в пределах консенсус-прогноза. На кредитных рынках наблюдается смешанная динамика: доходность 10-лентих государственных облигаций Германии снижается по отношению к американским бумагам, но растет по отношению к аналогам из Великобритании. Снижение котировок на товарном рынке будет оказывать поддержку доллару, поскольку стоимость сырья деноминирована в американской валюте. На этом фоне, в течение дня ожидать флэта в рамках диапазона 1,1260 -1,1370. GBP/USD: Итоги референдума будут опубликованы предположительно в пятницу около 9.00 мск. В этой связи, сегодня мы можем увидеть боковую торговлю, поскольку инвесторы будут занимать выжидательную позицию. Однако, есть причины для снижения котировок британской валюты. Сейчас следует говорить именно о коррекции после бурного роста. Во-первых, на кредитных рынках доходность 10-лентих государственных облигаций Великобритании снижается по отношению к своим аналогам из США и Германии, что уменьшает привлекательность инвестиций в британские активы. Во-вторых, распродажи на рынке нефти после слабых данных от министерства энергетики США также усиливают давление на фунт стерлингов. На этом фоне, в течение дня следует открывать позиции Sellна росте котировок в область 1.4800/1.4840 и фиксировать прибыль на отметке 1.4710.

USD/JPY: Негативные настроения на американском фондовом рынке в среду могут поддержать спрос на японскую йену. Накануне индекс страха S&P 500 VIX вырос на 11%: инвесторы негативно восприняли итоги нового социологического опроса по Великобритании, где был отмечен хоть и незначительный, но все же рост числа сторонников Brexit. В целом пара последние три торговых дня торгуется во флэте 103,57 -105,05 и, на мой взгляд, до оглашения официальных итогов референдума котировки не выйдут из обозначенного коридора. Поскольку “аппетит к риску” снижается, то в этой связи, можно продавать пару на краткосрочном росте. Но сильных движений сегодня ожидать не стоит - рынок будет ждать данных с туманного Альбиона. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 104.75/105.05 и фиксировать прибыль на отметке 104.30.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 22 июня 2016

|

|

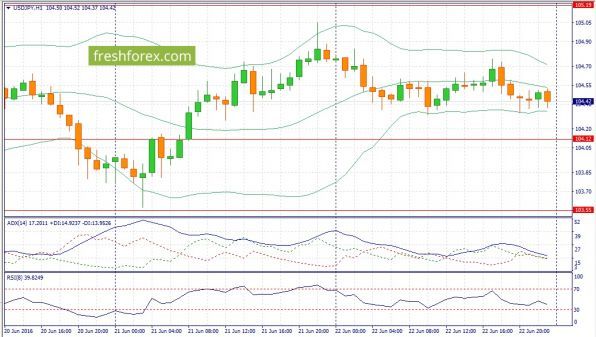

События, на которые следует обратить внимание сегодня: 17.00 мск. США: Выступление председателя совета управляющих ФРС Джанет Йеллен в Конгрессе. 17.30 мск. США: Запасы сырой нефти за июнь (предыдущее значение -0,933M; прогноз -1,900M).

EUR/USD: На сегодня формируется умеренно негативный фон для евро. Во-первых, на кредитных рынках доходность 10-лентих государственных облигаций Германии уже два дня подряд снижается по отношению к своим аналогам из США и Великобритании, что уменьшает привлекательность инвестиций в европейские активы. Во-вторых, во вторник инвесторы проигнорировали позитивный релиз от института ZEW по деловому климату в Германии за июнь – показатель вышел на максимальном уровне за последние 10 месяцев, однако евро не смогло продемонстрировать рост котировок. В-третьих, после выступления Джанет Йеллен в Конгрессе доходность краткосрочных американских казначейских облигаций, которая отражает ожидания по ставкам ФРС, пошла вверх, что окажет поддержку доллару. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.1280/1.1320 и фиксировать прибыль на отметке 1.1220. GBP/USD: Накануне были опубликованы сразу четыре социологических опроса по мнению граждан Соединенного Королевства относительно референдума 23 июня. Два опроса показали на рост сторонников Brexit и 2 опроса указали на рост числа противников этого события. Неопределенность по-прежнему сохраняется. Инвесторы на этом фоне стали фиксировать прибыль по длинным позициям, что вызвало откат в данной валютной паре. Однако, динамика кредитных рынков указывает на то, что восходящая тенденция может продолжиться в любой момент: доходность 10-лентих государственных облигаций растет по отношению к своим аналогам из США и Германии. Тем не менее, у медведей тоже есть козырь. В американскую торговую сессию министерство энергетики США опубликует отчет по запасам сырой нефти и с учетом негативных данных от нефтесервисной компаний Baker Hughes можно ожидать выхода показателя хуже медианы прогнозов, что окажет давление на котировки как черного золота, так и британской валюты. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1,4570 -1,4720. USD/JPY: Несмотря на то, что во вторник ведущие мировые фондовые площадки завершили день в “зеленой зоне” – “аппетит к риску” может измениться в любой момент и вместо роста котировок мы увидим новую волну распродаж. К чему такие сомнения? Во-первых, накануне на американском фондовым рынке хуже всех себя чувствовал индекс Nasdaq (очень скромный рост), что всегда является тревожным сигналом для инвесторов. Во-вторых, выступавшая в Конгрессе Джанет Йеллен хоть и не сказал ничего нового о состоянии американской экономики с момента последнего заседания ФРС США 15 июня, но доходность государственных облигаций пошла вверх, что также негативно воспринимается инвесторами. В этой связи, сейчас можно шортить? И здесь ответ не однозначный, поскольку если мы получим результаты нового социологического опроса по Brexit, которые будут положительные, мы вновь увидим спроса на рисковые активы и давление на йену, как валюту фондирования №1 в операциях carry trade. Нельзя обойти стороной и динамику золота – этот безопасный актив накануне похудел на 1,5%. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 104,00 -105,20.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 21 июня 2016

|

|

События, на которые следует обратить внимание сегодня: 12.00 мск. Германия: Индекс настроений в деловой среде от института ZEW за июнь (предыдущее значение 6.4; прогноз 5.1). 17.00 мск. США: Выступление председателя совета управляющих ФРС Джанет Йеллен в Конгрессе.

EUR/USD: В первой половине дня следует обратить внимание на публикацию данных по индексу ZEW в германии за июнь. Этот индикатор демонстрирует умеренно позитивную динамику в последние два месяца, однако, страхи вокруг Brexit могут вызвать рост числа пессимистов среди респондентов института ZEW. В целом, тенденции в немецкой экономике можно назвать позитивными. Положительно сальдо платежного баланса в апреле составило 28,8 млрд. евро, продемонстрировав рост на 46,9% г/г. Всего, за первые четыре месяца текущего года положительно сальдо увеличилось на 24,7% г/г. Однако, фактор неопределенности вокруг Brexit сейчас перевешивает все остальные позитивные факторы и сегодня, на мой взгляд, мы не увидим сильных данных, что не окажет поддержке евро. Во второй половине дня следует обратить внимание на выступление главы ФРС США в Конгрессе с полугодовым отчетом. Трейдеры будут ждать намеков на изменение кредитно-денежной политики. На мой взгляд, Д. Йеллен будет сфокусирована на внешних рисках (Brexit и замедление экономического роста в Поднебесной) и в этой связи, укажет на то, что необходимо дождаться итогов референдума в Великобритании, после чего вновь возвращаться к вопросу повышения учетной ставки. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1,1300 -1,1400. GBP/USD: Ход торгов в данной валютной паре в течение всей торговой недели будет определяться ожиданиями вокруг Brexit. Уже практически каждый день мы получаем новые и новые социологические опросы, которые и определяют настроения инвесторов. Агентство Bloomberg накануне опубликовало новые исследования, где указано на то, что Великобритания останется в составе Е.С. Инвесторы фокусируются сейчас на этом факторе и предпочитают наращивать длинные позиции на откатах. На кредитных рынках доходность 10-лентих государственных облигаций растет по отношению к своим аналогам из США и Германии, что увеличивает привлекательность инвестиций в британские активы. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1.4650/1.4600 и фиксировать прибыль на отметке 1.4700. USD/JPY: Как было отмечено в предыдущем обзоре - продавцы полностью контролируют ситуацию в данной валютной паре. Накануне, инвесторы вновь проигнорировали позитивный фон – несмотря на рост “аппетита к риску” пара USD/JPY завершила день в “красной зоне”. Инвесторы уходили в йену, как в “безопасный актив”. Неопределенность вокруг Brexit по-прежнему высокая и участники рынка явно не знали, что делать. Однако сегодня, в азиатскую торговую сессию мы видим развитие восходящей тенденции. Ведущие азиатские фондовые площадки завершили день в “зеленой зоне”, что позволило паре USD/JPY отойти от минимальных уровней текущего года. Как было отмечено ранее, глава ФРС США, сегодня не будет говорить о скором повышении процентных ставок, а больше сфокусируется на внешних рисках, что также позитивно скажется на рисковых активах. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 104.20/103.80 и фиксировать прибыль на отметке 104.65.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 20 июня 2016

|

|

События, на которые следует обратить внимание сегодня: Не ожидается важной макроэкономической статистики

EUR/USD: В течение дня не ожидается важной макроэкономической статистики и в этой связи, следует обратить внимание на динамику кредитных и фондовых рынков. На рынке долга доходность 10-летних государственных облигаций Германии растет по отношению к своим аналогам из США и Германии, что увеличивает привлекательность инвестиций в европейские активы. В минувшую пятницу большинство ведущих мировые фондовые площадки завершили день в “зеленой зоне”, что является негативным фактором для евро, как валюты фондирования. Однако, на американском фондовом рынке день завершился в негативной области: в лидерах снижения был индекс Nasdaq, который просел на 0,92%. Поскольку Соединенные Штаты являются локомотивом мирового фондового рынка, то в начале недели можно вновь ожидать снижения “аппетита к риску”, что является позитивным фактором для единой европейской валюты. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1.1295/1.1255 и фиксировать прибыль на отметке 1.1350. GBP/USD: Поскольку сегодня не ожидается важной макроэкономической статистики из Великобритании и США, то ход торгов будет определяться тремя ключевыми факторами. Во-первых, динамика кредитных рынков указывает на снижение фунта: доходность 10-лентих государственных облигаций Великобритании снижается по отношению к своим аналогам из США и Германии, что уменьшает привлекательность инвестиций в британские активы. Во-вторых, пятничный релиз от нефтесервисной компания Baker Hughes указывает на то, что нисходящая коррекция по нефти еще не завершена. Число буровых установок в США выросло на 9 единиц, что сигнализирует о росте объема добычи и является негативным фактором для котировок “черного золота”. Снижение стоимости нефти традиционно оказывает давление на фунт стрелингов. В-третьих, публикация новых опросов социологического мнения по референдуму в Великобритании, который намечен на 23 июня, также вызовет сильное изменение котировок. Этот фактор прогнозировать нельзя – его можно торговать только по факту выхода данных. Позитивные опросы окажут поддержку фунту, негативные напротив, воззовут новую волну распродаж. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1,4500 -1,4600. USD/JPY: Пара полностью проигнорировала пятничный позитивный фон, что указывает на наличие сильный продавцов и сигнализирует о грядущем снижении котировок. Несмотря на рост “аппетита к риску” (спрос на акции и высокодоходные кросс-курсы), а также умеренно позитивную динамику кредитного рынка (расширение дифференциала доходности государственных облигаций США и Японии, что увеличивает привлекательность инвестиций в американские активы): пара USD/JPY в течение большей части дня была зажата в узком флэте 104,07 -104,37. Продавцы не дали быкам не единого шанса, и судя по всему, наращивали короткие позиции в этом флэте. Таким образом, уже сегодня можно ожидать выход из этого флэта в направлении минимума минувшей недели 103,54. На нисходящую тенденцию указывает ииндекс страха S&P 500 VIX, который в пятницу продемонстрировал умеренный рост. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 104.70/104.95 и фиксировать прибыль на отметке 103.95.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 17 июня 2016

|

|

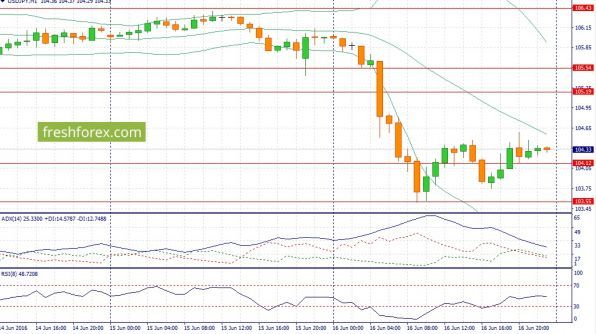

События, на которые следует обратить внимание сегодня: 15.30 мск. США: Объем выданных разрешений на строительство за май (предыдущее значение 3.6% м/м; прогноз 1.8% м/м).

EUR/USD: В течение дня следует ожидать развития нисходящей тенденции. Соединенные Штаты на этой неделе радуют трейдеров позитивной макроэкономической статистикой. Накануне были опубликованы данные по инфляции и платежному балансу. Показатель core CPI уже 6 месяцев подряд находится выше уровня 2% г/г, последний раз такая динамика наблюдалась четыре года назад. Инфляционное давление начинает нарастать, что является сигналом для ФРС США. Нельзя обойти стороной и релиз по платежному балансу: показатель за первый квартал текущего года вышел лучше консенсус-прогноза, а значение за четвертый квартала 2015 года было пересмотрено в позитивную сторону. Из важных новостей сегодня следует лишь выделить отчет по числу выданных разрешений на строительство в Соединенных Штатах за май. Динамика рынка труда (снижение безработицы и рост среднего заработка) позволяют рассчитывать на выход позитивных данных, что поддержит спрос на американский доллар. Еще один негативный фактор для евро – это стабилизация фондовых рынков. После падения котировок в течение последних пяти торговых дней в четверг ведущие американские фондовые индексы завершили день в “зеленой зоне”, что является негативным фактором для евро, как валюты фондирования. Однако, на сильное снижение котировок EUR/USD сегодня рассчитывать не стоит, поскольку на кредитных рынках доходность 10-летних государственных облигаций Германии растет по отношению к своим аналогам из США и Великобритании, что увеличивает привлекательность инвестиций в американские активы. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.1270/1.1310 и фиксировать прибыль на отметке 1.1215. GBP/USD: Накануне инвесторы проигнорировали позитивные данные по розничным продажам в Великобритании за май, что указывает на наличие сильных продавцов в данной валютной паре. Продажи в ритейл секторе выросли на 6% г/г, однако британская валюта продемонстрировала достаточно скромный рост в течении получаса, после чего мы вновь увидели развитие нисходящего тренда. Раз рынок игнорирует позитивный фон, значит трейдеры с большими капиталами, активно продают фунт стерлингов и в этой связи, нам необходимо к ним присоединиться. Заседание Банка Англии по кредитно-денежной политике не принесло сюрпризов: учетная ставка осталась на прежнем уровне и монетарные власти вновь говорили об опасности выхода Великобритании из состава Е.С. Brexit по-прежнему является самой актуальной темой для участников валютного рынка, который используют любой малейший повод для продаж британской валюты. Нельзя обойти стороной и динамику рынка нефти: распродажи “черного золота” усиливаются, что традиционно является негативным фактором для британской валюты. Кроме нефти накануне под волну распродаж попали и металлы, что также позитивно сказывается на стоимости американской валюты. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.4270/1.4320 и фиксировать прибыль на отметке 1.4150. USD/JPY: “Внимательно следим за колебаниями на рынке, включая колебания иены и всегда готовы принять дополнительные меры в случае необходимости” – заявил глава Банка Японии Х. Курода на вчерашнем заседании монетарного регулятора. В целом эта необходимость уже наступила, поскольку с начала текущего года йена укрепилась к доллару на 13,4%, что будет отрицательно сказываться на экономическом росте во втором полугодии текущего года. Высокий курс не сразу негативно сказывается на экспортерах, а с временным лагом. Но, Банк Японии пока не хочет спешить и хочет дождаться итогов референдума в Великобритании 23 июня. В случае Brexit распродажи рисковых активов вновь усилиться и пара USD/JPY опустится ниже уровня 100.00. И вот здесь, на мой взгляд, японский монетарный регулятор выйдет на сцену. В случае, отсутствия Brexit Банк Японии продолжит говорить о том, что сейчас не следует вводить новые меры и необходимо запастись терпением и ждать, когда январское дополнительное смягчение кредитно-денежной политики даст сильный эффект. Индекс страха S&P 500 VIX накануне продемонстрировал снижение на 3,5%, что сигнализирует о фиксации прибыли по коротким позициям перед выходными. В этой связи, можно ожидать снижение курса йены, как валюты фондирования №1 в операциях carry trade. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 104.10/103.70 и фиксировать прибыль на отметке 105.00.

Горячев Александр, аналитик компании FreshForex |