|

0

ICMarkets → 25 мая 2017

|

|

КОММЕНТАРИЙ К РЫНКУ 25.05.2017 г. Результат саммита ОПЕК+ в фокусе мировых рынков Торги в Европе на рыках акций в четверг проходят под знаком ожидания итогов саммита ОПЕК+. Первая информация показывает, что будет принято решение о пролонгации сделки на следующие девять месяцев. Эти новости не поддержали цены на нефть, которые оказались под прессингом из-за комментария Министра финансов Саудовской Аравии, выявившего, что среди участников сделки есть некоторые противоречия, которые могут оказать негативное влияние на настроение инвесторов и привести к снижению нефтяных цен. Данные основных фондовых индексов тройки крупнейших экономик Европы сегодня позиционируются на момент написания статьи таким образом: DAX 30 - 12633.00 (-0.08%) FTSE 100 - 7513.75 (-0.02%) CAC 40 – 5339.70 (-0.03%) На валютном рынке доллар США на торгах в Европе торгуется с повышением по отношению к основным валютам за исключением швейцарского франка. Сильнее всего доллар прибавляет к австралийскому доллару (+0.53%). Пара EURUSD на момент написания статьи находится на уровне 1.1215 (-0.04%), GBPUSD - 1.2957 (-0.10%), USDJPY – 111.78 (+0.25%). Цены на сырую нефть на торгах в Европе остаются крайне волатильными на волне поступающих новостей с саммита ОПЕК+ и ожидания окончательного пресс-релиза мероприятия. Brent падает на момент написания комментария на 1.19% до 53.32, а WTI на 1.40% до 50.64. Рынок продолжает с нетерпением ожидать окончательных итогов саммита ОПЕК+ и надеется на то, что он поддержит рост нефтяных котировок. Сегодня центральным событием для рынков остается результат саммита ОПЕК+. Сергей Невский, валютный стратег IC Markets

Нет комментариев

форекс аналитика

|

|

0

ICMarkets → 25 мая 2017

|

|

ФОРЕКС: ТЕХНИЧЕСКИЙ ВЗГЛЯД 25.05.17 г. EURUSD Новостной фон: Пара «пытается» удерживаться у локального максимума несмотря на заявления членов ЕЦБ и его руководителя о том, что пока нет причин менять денежную политику. Но рынок настойчиво ожидает, что это произойдет скорее рано, чем поздно, что у подталкивает пару вверх. Но в тоже время ожидание повышения ставок от ФРС явно играет на руку доллару, а с технической точки зрения пара остается сильно перекупленной. Техническая картина: Цена расположена выше средней линии границ полос Боллинджера, выше EМА 5 и ЕМА 13. RSI расположен под уровнем в перекупленности и подрастает. Стохастики вошли в зону перекупленности и разворачиваются вниз. MACD выше нулевой отметки и растет. Индикаторы не подтверждают друг друга. Торговые рекомендации. Пара рисует на графике ясный сигнал дивергенции цены и осцилляторов, что может стать причиной для разворота цены вниз, если она не преодолеет отметку 1.1270. Падение цены ниже уровня 1.1170 может стать причиной для локального снижения к 1.1110, а затем, вероятно, и к 1.1060. Сергей Невский, валютный стратег IC Markets *Рекомендации, указанные в статье, являются частным мнением эксперта  |

|

0

ICMarkets → 25 мая 2017

|

|

ФУНДАМЕНТАЛЬНЫЙ ОБЗОР 25.05.2017 г Рынок остается верным себе Опубликованный протокол майского заседания ФРС по денежно-кредитной политике, как и предполагалось не дал четкого и ясного сигнала, что следует ожидать повышения процентных ставок на июньском заседании. Но он выявил, что настроения в ЦБ все еще остаются прежними. «Большинство руководителей ФРС ожидают, что, если экономические показатели будут соответствовать ожиданиям, то вскоре центральный банк может вновь ужесточить денежно-кредитную политику», - указывалось в протоколе заседания. (DJ Newswires) Само майское заседание не предполагало решения изменить процентные ставки, но для рынков было важным понимание того стоит ли ожидать поднятия стоимости заимствований уже на июньском заседании или нет. Главным было отношение руководителей федеральных банков к выходящим статистическим данным, которые публиковались в весенние месяцы после мартовского заседания, на котором было принято решение поднять ставки. Данные статистики в последнее время продемонстрировали некоторую коррекцию в основных показателях, включая инфляционные, но мы это рассматриваем, как нормальный локальный откат с сохранением общей позитивной динамики. Следует признать, что один из важнейших стимулов роста ставок рынок труда по-прежнему остается сильным и будет далее подталкивать ФРС к повышению процентных ставок. Также следует обратить внимание на то, что в весенний период усилился рост уровня заработных плат, а это еще один важный плюс на стороне необходимости понимать ставки. «Хотя данные показали, что совокупные потребительские расходы в 1-м квартале были ниже ожиданий, руководители центрального банка полагают, что их замедление, вероятно, было лишь временным», - отмечается в опубликованном документе. (DJ Newswires) «Участники заседания в целом указали, что среднесрочные перспективы экономики почти не изменились со времени проведения мартовского заседания», - говорится в протоколах ФРС. (DJ Newswires) В целом хоть протокол и не выявил явного сигнала о решении поднимать ставки, а когда такое вообще было в истории регулятора, чтобы он прямым текстом на это указывал, руководители федеральных банков дали понять, что ожидают продолжения роста занятости в ближайшие месяцы, увеличения доходов домохозяйств, а также сохранение восходящего тренда в потребительских настроениях, которые будут, конечно, способствовать повышению расходов потребителей с одновременным усилением инфляционного давления. Напомним, что хотя последние данные по потребительской инфляции и показали некоторый откат, но цифры по производственной инфляции продемонстрировали сильное повышение, что обязательно отразится через некоторое время и на показателях индексов потребительских цен (CPI). Еще одним важным моментом стало продолжение обсуждения темы начала сокращения баланса ФРС, что, на наш взгляд, является значительно более важным сигналом рынкам, чем плавное повышение ставок. Начало реального сокращения баланса окончательно «похоронит» все еще сохраняющуюся в целом мягкую денежно-кредитную политику. На волне публикации протокола, как это уже традиционно происходит в последнее время, наблюдалось локальное ослабление доллара США, хотя опять же обратим внимание ожидание по повышению ставок резко выросло. В соответствие с данными фьючерсов на ставки по Федеральным фондам вероятность роста ставок в июне подскочило до 83.1%. Возникает вопрос, так почему же рыночные игроки так странно реагируют в последнее время, когда все указывает на дальнейший рост ставок? Доллар вместо того, чтобы получать поддержку наоборот с большим усилием распродается, а доходности по облигациям падают. Мы можем объяснить эту аномалию, только нарушением синхронности взаимозависимости сегментов мирового финансового рынка, внесением сумятицы в настроения инвесторов из-за обострившейся политической борьбы межу Д. Трампом и его политическими противниками. Еще одной причиной может быть стремление рынка оказать давление на Федрезерв, чтобы он «не спешил» с повышением ставок, так как низкая стоимость заимствований позволяет им получать сверх прибыли на разгоне стоимости рискованных активов. Сергей Невский, валютный стратег IC Markets |

|

0

ICMarkets → 25 мая 2017

|

|

Технический анализ пары XAU/USD на 25.05.2017 После выхода протоколов заседания FOMC, золото показало сильный рост цены на повышенном объеме. Кроме того, рост цены был поддержан асковыми дельтами, таким образов, в данном движении доминировали покупатели. Пара продолжает торговаться в консолидации вблизи локального максимума. Уровень сопротивления 1261.10 – 1263.20 остается актуальным и является краеугольным камнем в торговле золотом. Также стоит отметить наличие сильного накопления объема в текущем диапазоне, поэтому торговать золото можно будет только после выхода цены из данной консолидации.

Таким образом, необходимо дождаться пробоя границ консолидации. Учитывая наличие восходящего тренда, лонги смотрятся более приоритетным вариантом. Открывать покупки стоит после пробоя уровня 1261.10 – 1263.20 на повышенном объеме с дальнейшей фиксацией цены выше данной отметки. Стоп лосс стоит ставить чуть ниже пробойного объемного бара. Потенциал роста около 120 пунктов.

Сентимент рынка по золоту находится возле отметки 50 на 50, что неудивительно, ведь инструмент торгуется в консолидации. Поэтому стоит дождаться пробоя границ консолидации и только после этого торговать.

Обзор подготовил Ольшанецкий Андрей специально для ICMarkets |

|

0

ICMarkets → 24 мая 2017

|

|

КОММЕНТАРИЙ К РЫНКУ 24.05.2017 г. Рынки ждут итогов саммита ОПЕК+, а также публикации протокола заседания ФРС Торги в Европе на рыках акций во вторник проходят разнонаправленно. Рынок с нетерпением ожидает итоги саммита ОПЕК+ и публикацию протокола ФРС апрельского заседания по денежно-кредитной политике. Данные основных фондовых индексов тройки крупнейших экономик Европы сегодня позиционируются на момент написания статьи таким образом: DAX 30 - 12653.00 (-0.05%) FTSE 100 - 7492.75 (+0.10%) CAC 40 – 5348.30 (+0.00) На валютном рынке доллар США на торгах в Европе торгуется в целом с небольшим ростом против основных валют за исключением стерлинга. Сильнее всего доллар прибавляет по отношению к австралийскому доллару (+0.25%). Рынок находится в состоянии ожидания обнародования протокола заседания ФРС. Пара EURUSD на момент написания статьи находится на уровне 1.1176 (-0.06%), GBPUSD - 1.2969 (+0.08%), USDJPY – 111.94 (+0.14%). Цены на сырую нефть на торгах в Европе продолжают восхождение в ожидания продления сделки ОПЕК+ по итогам саммита, которые станут известны 25 мая. Brent растет на момент написания комментария на 0.76% до 54.56, а WTI на 0.72% до 51.84. Рынок продолжает с нетерпением ожидать итогов саммита ОПЕК+ и надеется на то, что он поддержит рост нефтяных котировок. Сегодня будут обнародованы цифры по продажам жилой недвижимости на вторичном рынке в США. Пройдет заседание ЦБ Канады по денежно-кредитной политике. Будут представлены данные по запасам нефти и нефтепродуктов в США. Поздно вечером будет опубликован протокол апрельского заседания ФРС по денежной политике. Сергей Невский, валютный стратег IC Markets |

|

0

ICMarkets → 24 мая 2017

|

|

ФОРЕКС: ТЕХНИЧЕСКИЙ ВЗГЛЯД 24.05.17 г. EURUSD Новостной фон: Пара достигла шестимесячного максимума и довольно сильно перекуплена. Вчерашнее заявление представителя ЕЦБ Кере о том, что пока нет оснований менять денежную политику отрезвило многих игроков. Пара уже скорректировалась на 23% по Фибоначчи и имеет все шансы продолжить понижательное движение, если публикуемый сегодня протокол недавнего заседания ФРС покажет неизменность позиции ЦБ в стремлении и далее нормализовать монетарную политику. Техническая картина: Цена расположена ниже средней линии границ полос Боллинджера, ниже EМА 5 и ЕМА 13. RSI расположен над уровнем в 50% и движется горизонтально. Стохастики вошли в зону перепроданности. MACD выше нулевой отметки и снижается. Индикаторы не подтверждают друг друга. Торговые рекомендации. Падение цены ниже уровня 1.1170 может привести к ее снижению к 1.1120, а затем к 1.1060, что будет соответствовать 38% и 50% откатам по Фибоначчи. Сергей Невский, валютный стратег IC Markets *Рекомендации, указанные в статье, являются частным мнением эксперта

|

|

0

ICMarkets → 24 мая 2017

|

|

ФУНДАМЕНТАЛЬНЫЙ ОБЗОР 24.05.2017 г Стоит ли ожидать дальнейшего роста цен на нефть? Цены на сырую нефть перед началом саммита ОПЕК+ торгуются у локальных максимумов, фактически отыграв ожидания связанные с будущим возможным решением картеля и примкнувшей к нему России. Рынок «возбудился» и начал вновь активно скупать контракты на «черное золото» после сообщений о том, что Россия и Саудовская Аравия предлагают продлить действие пакта, направленного на сокращение объемов добычи нефти, еще на 9 месяцев до марта 2018 года. И хотя пока не понятно будет ли еще дополнительный сюрприз от участников соглашения в виде предложения дополнительно сократить объем добычи, например, еще на 300-500 тысяч баррелей в сутки к уже существующему в 1.8 млн баррелей, похоже, идея пролонгации сделки уже рынками полностью отыграна. Дальнейший рост возможен только в том случае, если все участники пакта согласятся на длительность сделки еще до марта следующего года и объем снижения добычи будет расширен. Только этот вариант будет способен оказать дальнейшую сильную поддержку нефтяным ценам. Если же не будет достигнуто соглашение о продлении сделки не на 9 месяцев, а, например, только на 6, как этого хотел Ирак, и не произойдет увеличение снижения добычи нефти, то следует ожидать разворота нефтяных котировок вниз и готовиться к тому, что цены могут опять протестировать достигнутые совсем недавно локальные минимумы. Напомним, что после шести месяцев действия первого соглашения, которое было заключено в декабре 2016 года, ОПЕК+ не удалось достигнуть поставленных целей, что и привело на волне разочарований к падению цен на нефть. События первой половины текущего года показали, что американские сланцевые компании успешно компенсируют снижение объемов сырой нефти на мировом рынке, а не участвующие в пакте члены ОПЕК активно им помогают. Получился замкнутый круг. ОПЕК+ сокращает добычу нефти, другие нефтепроизводители ее наоборот наращивают отторгая доли рынка у первых. Картина очень сильно напоминает детскую игру, когда один убегает, а другой ее участник все время его догоняет. Неуспех первого пакта может окончательно разочаровать рынки, если второй также будет не эффективен. Это решение может оказаться под угрозой, если Штаты откроют свои нефтяные резервы и начнут их распродажу. Д. Трамп уже поднимал этот вопрос. Это приведет к сильному падению спроса в Штатах на импорт сырой нефти, что обязательно станет причиной падения цен ниже уровней в 50 долларов и закрепления там на довольно большой период времени. Подводя итог заметим, что рынок уже не столь однозначно воспринимает соглашение ОПЕК+ и ей необходимо действительно предпринять что-то заоблачно привлекательное для того, чтобы цены действительно выросли и закрепились в области 55-60 долларов за баррель. Сергей Невский, валютный стратег IC Markets |

|

0

ICMarkets → 24 мая 2017

|

|

Технический анализ пары EUR/USD на 24.05.2017 Как и ожидалось, после затяжного роста цены на протяжении 2 недель по евро началась небольшая коррекция вниз. Стоит отметить сильный медвежий импульс на повышенном объеме с локального максимума. Также необходимо отметить новый уровень сопротивления 1.1231 – 1.1243, в котором сосредоточен крупный объем, резко толкнувший цену вниз.

Таким образом, до пробоя данного уровня не стоит рассматривать сценарий покупок по евро. Тем не менее, учитывая тренд, в среднесрочной перспективе лонги все ещё являются приоритетным вариантом. А вот внутри дня можно попробовать поработать от коротких позиций от уровня сопротивления 1.1231 – 1.1243. Стоит дождаться коррекции цены к данной отметки и после возобновления снижения на повышенном объеме можно открывать продажи. Стоп лосс стоит ставить за уровень 1.1243. Цель – 1.1100. Конечно, торговать против тренда не в моих правилах, но вероятность коррекции довольно велика.

Сентимент рынка все ещё показывает, что длинные позиции должны быть в приоритете, тем не менее, внутри дня можно попробовать поторговать коррекцию цены, но цель будет небольшая.

Обзор подготовил Ольшанецкий Андрей специально для компании ICMarkets |

|

0

ICMarkets → 23 мая 2017

|

|

КОММЕНТАРИЙ К РЫНКУ 23.05.2017 г. Европейские рынки растут на позитивных данных из Франции и Германии Торги в Европе на рыках акций во вторник проходят на позитивной ноте. Данные по ВВП Германии, а также индексам деловой активности во Франции и Германии поддерживают позитивных настрой на европейских торговых площадках. Данные основных фондовых индексов тройки крупнейших экономик Европы сегодня позиционируются на момент написания статьи таким образом: DAX 30 - 12661.00 (+0.33%) FTSE 100 - 7505.00 (+0.12%) CAC 40 – 5345.50 (+0.42%) На валютном рынке доллар США на торгах в Европе торгуется разнонаправленно. Он снижается против всех основных валют за исключением стерлинга. Сильнее всего доллар падает по отношению к новозеландскому (+0.47%). Пара EURUSD на момент написания статьи находится на уровне 1.1258 (+0.19%), GBPUSD - 1.2988 (-0.08%), USDJPY – 111.19 (-0.10%). Цены на сырую нефть на торгах в Европе корректируются вниз в ожидания продления сделки ОПЕК+ по итогам саммита, который пройдет 24-25 мая. Brent падает на момент написания комментария на 0.54% до 53.58, а WTI на 0.53% до 50.86. Рынок с нетерпением ожидает итогов саммита ОПЕК+. После роста нефтяных цен на этом ожидании сегодня отмечается частичная фиксация прибыли. Сегодня будут обнародованы цифры по инфляции в Великобритании, а также данные по продажам нового жилья и индекса деловой активности в секторе услуг США. Будут озвучены значения индексов по объему розничных продаж и уровню безработицы в РФ. Состоятся выступления членов ФРС Брэйнард, Кашкари и представителя ЕЦБ Кере. Сергей Невский, валютный стратег IC Markets |

|

0

ICMarkets → 23 мая 2017

|

|

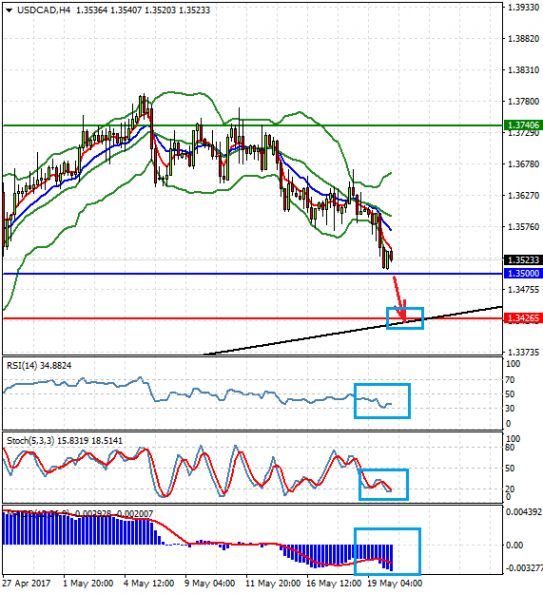

ФОРЕКС: ТЕХНИЧЕСКИЙ ВЗГЛЯД 23.05.17 г. USDCAD Новостной фон: Ожидания того, что ОПЕК+ примет решение о пролонгации сделки направленной на снижение объемов добычи сырой нефти, а также возможно на дополнительное увеличение сокращаемых объемов поддерживает нефтяные котировки и соответственно сырьевые валюты. Техническая картина: Цена находится ниже уровня разворота PIVOT 1.3510. Объемы перед открытием торгов в Европе остаются на нулевом уровне. Momentum движется горизонтально. Торговые рекомендации. Пара еще имеет потенциал к локальному снижению к 1.3455, 1.3420, но также, вероятно, и то, что она может начать консолидироваться в узком диапазоне в ожидании итогов саммита, а уже потом возобновить движение. Сергей Невский, валютный стратег IC Markets *Рекомендации, указанные в статье, являются частным мнением эксперта |

|

0

ICMarkets → 23 мая 2017

|

|

ФУНДАМЕНТАЛЬНЫЙ ОБЗОР 23.05.2017 г Решение ФРС поднять ставки развернет доллар вверх Пока американский доллар остается под давлением все внимание инвесторов переключается на публикуемый в среду протокол последнего заседания ФРС по денежно-кредитной политике, обнародование в начале следующего месяца данных по занятости и решение по ставкам. Рынок в последнее время старается понять, каковы перспективы не только обещанных Д. Трампом реформ, но и самого его президентства. Это наложило сильнейший отпечаток на его настроения, которые балансируют между пониманием того, что экономика в общем-то чувствует себя достаточно хорошо и у американского ЦБ есть все основания для продолжения курса повышения процентных ставок и политической нестабильностью, которая подталкивает рыночных игроков распродавать доллар и покупать государственные облигации Казначейства США. Вообще на рынках отмечается парадоксальная картина. Они переполнены «страхами» и всякого рода «опасениями», но при этом американский индекс «широкого рынка» S&P 500 три последних дня активно растет, восстанавливаясь после обвального падения в начале прошлой недели из-за разразившегося скандала вокруг персоны Д. Трампа. На рынках явно вырос спрос на рискованные активы, конечно, во многом это произошло на волне роста цен на сырую нефть в преддверии саммита ОПЕК+, который состоится в эту среду и четверг, где, как предполагается, будет принято решение о продлении сделки, направленной на сокращение объемов добычи сырой нефти. Но при этом, что интересно ожидания по ставкам, которые могут быть подняты ФРС в июне также остаются очень высокими. Все это указывает на крайнюю степень разбалансировки финансовых рынков, которые потеряли ориентиры и взаимозависимые связи. Американский доллар на валютных рынках находится под прессингом, но при этом ожидания по процентным ставкам на июнь месяц находятся на очень высоких уровнях, а члены ФРС, хоть и не говорят в открытую о том, что будут голосовать или нет за поднятие ставок, но всячески дают сигнал о том, что это может случиться. Согласно последним данным по фьючерсам на ставки по Федеральным фондам вероятность их повышения по итогам двух дневного заседания ФРС 13-14 июня оценивается в 78.5%. Это очень высокий показатель. Оценивая такие расхождения, мы можем говорить только о том, что рынок пытается оказать давление на Федрезерв, желая и далее получать дешевую долларовую ликвидность и зарабатывать сверх прибыли на разгоне стоимости рискованных активов. По другому сложно оценить такое поведение. Несмотря на все вопли о том, что экономика США в последние месяц два замедляется, а значит не следует далее поднимать ставки, мы не согласны с этим тезисом и считаем его надуманным, так как реальный анализ поступающих данных противоречит этим возгласам, которые явно направлены на ФРС с желанием заставить его отказаться от своих планов на продолжение нормализации денежно-кредитной политики. Особенно ярко этот дисбаланс отмечается в основной валютной паре евро/доллар, которая не имея под собой никаких реальных фундаментальный оснований для роста против доллара, тем не менее активно разгоняется на покупках. Главным противоречием является тот факт, что ни выходящие статистические данные по еврозоне и даже по Германии вряд ли вынудят ЕЦБ пойти на изменение взятого ранее курса на мягкую денежно-кредитную политику на фоне общей экономической слабости в зоне евро. В тоже время мы наблюдаем динамику увеличения стоимости заимствований от ФРС, а это является главным фактором расхождений в денежных политиках между ЦБ еврозоны и США. Это указывает на то, что локальный рост евро ничем не подкреплен и является чисто спекулятивным, а значит, если ФРС поднимет ставки в июне и даст понять, что «Богу богово, а Кесарю кесарево», что значит около трамповские дрязги не влияют на оценку состояния экономики Федрезервом и вряд ли ему помешают и далее не только поднимать процентные ставки и начать сокращать баланс, то мы можем стать свидетелями глобального разворота на валютных рынках в сторону американской валюты. Сергей Невский, валютный стратег IC Markets |

|

0

ICMarkets → 23 мая 2017

|

|

Технический анализ пары XAU/USD на 23.05.2017 Золото продолжило восходящее движение и пробило уровень сопротивления 1257.00 – 1260.20. К сожалению, пробой был плавным и на среднем объеме, что не дает возможности открывать длинные позиции по золоту в данный момент. Тем не менее, само движение вверх является хорошим индикатором для продолжения восходящего тренда по паре XAU/USD. Также стоит отметить, что цена находится выше локального объемного накопления, что также подтверждает наш сценарий открытия длинных позиций по золоту.

Как уже было сказано выше, сейчас мы не можем войти в рынок, так как нет хорошего места для стоп лосса. Поэтому открывать лонги стоит после начала объемного роста цены, что будет неплохим сигналом для входа. Стоп лосс стоит ставить под уровень 1257.00, в котором был сосредоточен повышенный объем в понедельник. Потенциал роста около 150 пунктов.

Итог: по золоту открываем длинные позиции после подтверждающего сигнала. Обзор подготовил Ольшанецкий Андрей специально для компании ICMarkets |

|

0

ICMarkets → 22 мая 2017

|

|

КОММЕНТАРИЙ К РЫНКУ 22.05.2017 г. Рост цен на нефть не поддерживает рынок акций РФ Торги в Европе на рыках акций в понедельник проходят смешанно в фокусе рынка грядущая встреча ОПЕК+, на которой как ожидается будет принято решение о продлении сделки до марта будущего года. На этом фоне растут котировки нефти, утягивая за собой вверх акции нефтяных и энергетических компаний. Данные основных фондовых индексов тройки крупнейших экономик Европы сегодня позиционируются на момент написания статьи таким образом: DAX 30 - 12626.50 (-0.10%) FTSE 100 - 7498.50 (+0.37%) CAC 40 – 5333.80 (+0.18%) На валютном рынке доллар США на торгах в Европе в основном торгуется с повышением за исключением новозеландской валюты. Сильнее всего доллар растет по отношению к британскому фунту (+0.47%). Пара EURUSD на момент написания статьи находится на уровне 1.1174 (-0.30%), GBPUSD - 1.2974 (-0.47%), USDJPY – 111.41 (+0.13%). Цены на сырую нефть на торгах в Европе продолжают расти на волне ожидания продления сделки ОПЕК+ по итогам саммита, который пройдет 24-25 мая. Brent растет на момент написания комментария на 0.63% до 53.95, а WTI на 0.65% до 51.00. Рынок с нетерпением ожидает итогов саммита ОПЕК+, который либо поддержит цены на нефть, либо станет основанием для фиксации прибыли и коррекции цен. Сегодня состоятся выступления премьер-министра Великобритании Мэй, заместителя главы РБА Дебелля, а также члены ФРС Харкер и Кашкари. Сергей Невский, валютный стратег IC Markets |

|

0

ICMarkets → 22 мая 2017

|

|

ФОРЕКС: ТЕХНИЧЕСКИЙ ВЗГЛЯД 22.05.17 г. USDCAD Новостной фон: Пара остается под давлением на фоне роста цен на сырую нефть, которая в свою очередь подрастает в ожидании решения ОПЕК+ о продлении пакта о сокращении добычи сырой нефти до марта 2018 года. Техническая картина: Цена расположена ниже средней линии границ полос Боллинджера, ниже EМА 5 и ЕМА 13. RSI расположен ниже уровня в 50%. Стохастики вошли в зоне перепроданности. MACD выше нулевой отметки и снижается. Индикаторы не подтверждают друг друга. Торговые рекомендации. Падение цены ниже уровня 1.3500 может привести к ее снижению к нижней границе краткосрочного восходящего тренда 1.3425. Сергей Невский, валютный стратег IC Markets *Рекомендации, указанные в статье, являются частным мнением эксперта

|

|

0

ICMarkets → 22 мая 2017

|

|

ФУНДАМЕНТАЛЬНЫЙ ОБЗОР 22.05.2017 г Рынки продолжают не замечать реалии американской экономики Мировые рынки в последнее время оказались заложниками сложной политической игры в США между президентом Д. Трампом и его политическими оппонентами. Демократическая часть американского политикума и примкнувшие к ним ренегаты из стана Республиканской партии стараются всяческими методами дискредитировать 45-го президента США, начав разыгрывать карту импичмента. На этой волне инвесторы полностью сконцентрировали все свое внимание на ходе политической борьбы в Штатах по настоящему игнорируя факты, говорящие в пользу позитивного состояния американской экономики, а значит продолжения политики ФРС в области дальнейшего повышения процентных ставок. О том, что рынки заблуждаются и не хотят обращать на это внимание в пятницу сообщил член ФРС президент ФРБ Сент-Луиса Дж. Буллард. Он сообщил, что рынок упрямо не верит в то, что Федрезерв продолжит поднимать ставки. «Показатели финансовых рынков с мартовского заседания ФРС двинулись в направлении, противоположном тому, что должно наблюдаться, когда центральный банк собирается повышать ставки», - заявил Буллард, указав на снижение доходности гособлигаций, падение инфляционных ожиданий и более низкую рыночную оценку вероятности дальнейшего ужесточения денежно-кредитной политики. «Сложившаяся ситуация может говорить о том, что предлагаемый ФРС путь денежно-кредитной политики не соответствует макроэкономическим данным США», - заявил Буллард. (DJ Newswires) Член ЦБ в последние годы был последовательным сторонником крайне осторожных действия ФРС в области денежной политики. Он своего мнения не изменил, но что очень важно подтвердил излагаемый нами ранее тезис о том, что инвесторы не хотят замечать очевидные изменения в экономике. Но Буллард не был бы Буллардом, если бы не сообщил ничего по поводу будущих действия Федрезерва в отношении повышения ставок. Он был всегда крайне осторожным в этом щепетильном вопросе. Но он по ротации членов ЦБ в этом году не имеет права голоса, хотя и может излагать свою точку зрения. Но вернемся к ситуации на рыках. Участники рынков за последние почти 10 лет настолько привыкли к «дешевым» деньгам, которые можно было занять у ФРС и разместить их в высокодоходны активы, получая сверх прибыль, что уже, пожалуй, не способны существовать в другой реальности, которая предшествовала финансовому кризису 2008-09 гг. Мы уже ранее на это указывали позволим себе еще раз на это обратить внимание. Мы рассматриваем нынешнее политического противостояние пока еще не опасным для американской экономики, а значит курс на нормализацию денежно-кредитной политики ФРС является адекватным. Поэтому считаем, что следует ожидать повышения ставок на июньском заседании банка, что будет позитивом для доллара. Важным поддерживающим фактором могут стать сильные данные по занятости, которые будут опубликованы в начале следующего месяца. На этом фоне снижение градуса противостояния между Трампом и его недругами будут способствовать росту доллара, так как рынки станут обращать внимание на реальность действий ФРС, а не на вероятный импичмент нынешнего президента в отдаленном будущем. Сергей Невский, валютный стратег IC Markets |