|

0

FreshForex → 15 февраля 2016

|

|

События, на которые следует обратить внимание сегодня: 02.50 мск. Япония: Изменение объема ВВП за 4 квартал (предыдущее значение 0.3% кв/кв, 1.0% г/г; прогноз -0.3% кв/кв, -1.2% г/г). США – банковский выходной.

EUR/USD: В течение дня следует ожидать развития бокового тренда. Во-первых, никакой важной макроэкономической статистики в этот день опубликовано не будет. Во-вторых, в Соединенных Штатах сегодня банковский выходной и во второй половине дня нас ожидает низколиквидная торговля. В последний торговый день минувшей недели наблюдался рост котировок по “рисковым активам” на фоне фиксации прибыли по коротким позициям. Однако это вовсе не означает, что “быки” теперь полностью контролируют ситуацию на ведущих мировых фондовых площадках. Индекс S&P500 сейчас находится недалеко от минимального уровня и за последние шесть торговых недель “медведи” предпринимали две попытки прорвать эту область. Пока что эти действия не увенчали успехом, однако, в случае пробоя психологического уровня 1800 по S&P500 мы увидим новую волну распродаж “рисковых” активов и укрепление единой европейской валюты. Единственное, что не вызывает сомнение, так это то, что значительного роста котировок единой европейской валюты мы не увидим. По итогам 2015 года объем промышленного производства в еврозоне сократился на 0.31%, против роста на 0.47% годом ранее. Европейским промышленникам крайне не выгодно укрепление евро и в ЕЦБ этот фактор, безусловно, понимают. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1.1220 -1.1320.

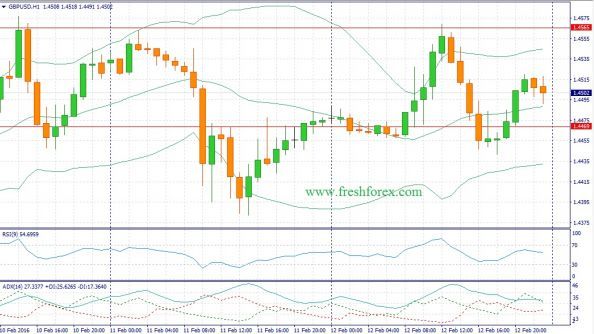

GBP/USD: В течение дня следует ожидать преобладания “бычьих” настроений. Во-первых, на долговом рынке доходность 10-летних государственных облигаций растет по отношению к своим аналогам из США и Германии, что увеличивает привлекательность инвестиций в британские активы. Во-вторых, в минувшую пятницу нефть марки Brent потяжелела на 10%, что традиционно позитивно сказывается на котировках британской валюты. На этой недели рынок “черного золота” получил порцию позитива. Запасы сырой нефти по данным министерства энергетики США сократились на 0.75 млн. баррелей, впервые за последние пять недель. Релиз от Baker Hughes вновь указал на снижение числа работающих нефтяных буровых – на этот раз зафиксировано сокращение на 28 единиц, до 439. Львиная доля закрытых буровых установок приходится на горизонтальное бурение, которое используют компании по добыче сланцевой нефти. На мой взгляд, до конца месяца следует ожидать роста котировок сорта Brent в область 36.5$/баррель. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1.4495/1.4450 и фиксировать прибыль на отметке 1.4555. USD/JPY: В течение дня можно ожидать развитие восходящего коррекционного движения. Страна восходящего солнца опубликует сегодня отчет по ВВП за 4 квартал, от которого никто не ожидает приятных сюрпризов. Сокращение расходов домохозяйств и отрицательное сальдо торгового баланса указывают на сокращение экономического роста. Промышленное производство, которое традиционно используется как циклический индикатор, в четвертом квартале 2015 года продемонстрировало сокращение на 0.91% и это происходит на фоне “низкой базы”, поскольку в третьем квартале также наблюдалось снижение на 1.01%. Слабые данные будут оказывать давление на японскую йену, что вынудит медведей продолжать фиксировать прибыль по коротким позициям. Инвесторы прекрасно понимают, что сейчас лучше выйти из “шортов”, поскольку сильное укрепление японской валюты, которое наблюдается с начала текущего года, будет оказывать негативное влияние на японский экспорт, что может вынуть монетарные власти предпринять дополнительные меры. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 113.10/112.60 и фиксировать прибыль на отметке 113.90.

Горячев Александр, аналитик компании FreshForex

Нет комментариев

прогноз

|

|

0

FreshForex → 12 февраля 2016

|

|

События, на которые следует обратить внимание сегодня: 13.00 мск. Еврозона: Изменение объема ВВП за 4 квартал (предыдущее значение 0.3% кв/кв, 1.6% г/г; прогноз 0.3% кв/кв, 1.5% г/г). 16.30 мск. США: Изменение объема розничной торговли за январь (предыдущее значение -0.1% м/м; прогноз 0.1% м/м).

EUR/USD: Ход торгов в течение дня будет определяться релизом по ВВП еврозоны, а также “аппетитом инвесторов к риску”. Начнем наш анализ с первого показателя. За первые девять месяцев минувшего года темп роста ВВП составил 1.79%. Опережающие индикаторы PMI от Markit указывают на то, что темп роста по итогам четвертого квартала продемонстрировал незначительное сокращение. Уровень безработицы в четвертом квартале сократился на 0.4%, что позволило нарастить положительное сальдо торгового баланса. В этой связи, сегодня можно ожидать выхода данных на уровне 1.6% -1.7% г/г, что лучше консенсус-прогноза и окажет поддержку единой европейской валюте. Бегство капиталов из “рисковых активов” продолжается. Накануне ведущие мировые фондовые площадки завершили торги в “красной зоне”: снижение котировок составило от 1.5% до 3%. Хуже всех себя вновь чувствовали акции банковского сектора: бумаги Deutsche Bank, Barclays, Societe Generale просели на 6.14%, 7.1% и 12.57% соответственно.Нельзя обойти стороной и динамику кредитных рынков: доходность 10-летних государственных облигаций Германии растет по отношению к своим аналогам из США и Великобритании, что увеличивает привлекательность инвестиций в европейские активы. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1.1315/1.1270 и фиксировать прибыль на отметке 1.1405.

GBP/USD: В течение дня следует продавать британскую валюту по трем причинам. Во-первых, на долговом рынке наблюдается снижение доходности 10-летних государственных облигаций Великобритании по отношению к своим аналогам из Германии, что уменьшает привлекательность инвестиций в британские активы и тем самым, будет оказывать давление на фунт стерлингов. Во-вторых, как было отмечено ранее, в первой половине дня можно ожидать выхода позитивного отчета по ВВП еврозоны за 4 квартал, что поддержит спрос на кросс-курс EUR/GBP. Этот фактор традиционно негативно сказывает на котировках фунта в паре с долларом. В-третьих, в американскую торговую сессию можно ожидать выхода позитивных данных по розничным продажам в США, что также играет на руку “медведям”. Опрос Conference Board указал на рост оптимизма среди домохозяйств на фоне положительного тренда на рынке труда. Рост реальных доходов населения способствует увеличению расходов на личное потребление. В первой половине зимы американцы активно совершали дорогостоящие покупки – зафиксирован рост продаж автомобилей и недвижимости. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.4495/1.4545 и фиксировать прибыль на отметке 1.4380. USD/JPY: Накануне в Японии были закрытии финансовые рынки по случаю государственного праздника, что не помешало трейдерам активно наращивать короткие позиции. Распродажи пары USD/JPY спровоцировало бегство капиталом из “рисковых” активов. Японская йена является фондирования №1 для операций carry trade и “аппетит инвесторов к риску” традиционно оказывает на нее значительное влияние. Уже сейчас можно сделать вывод, что такая тенденция будет наблюдаться в течение всего 2016 года – периоды затишья будут сменяться периодами паники. После бурного роста мировой экономики в последние пять лет, когда на рынках царила стабильность, за редким исключением, многие трейдеры уже забыли, что такое повышенная волатильность и изменение котировок на 1% в течение 30 минут. На повестке 2016 года сейчас следующие глобальные вопросы: замедление роста ВВП Китая, снижение корпоративных прибылей в США, а также проблемы европейского банковского сектора. И если первые два пункта носят циклический характер – рост экономики Поднебесной и прибыли американских корпораций не может быть вечным, периодически случается коррекция, то третий пункт носит структурный характер. Ведущие европейские банки забыли печальные последствия последнего финансового кризиса 2008 года и продолжают работать с высоким кредитным плечом, набирая себе на баланс низкокачественные активы, который с одной стороны, подразумевают высокую доходность, но при этом подразумевают и высокие риски. Жажда прибыли видимо вновь, поставлена во главу угла европейскими банкирами. Как было отмечено ранее, во второй половине дня можно ожидать выхода позитивного релиза по розничным продажам в США, что может заставить “медведей” начать фиксировать прибыль по коротким позициям накануне выходных и тем самым вызовет отскок котировок вверх. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 112.55/113.15 и фиксировать прибыль на отметке 111.50.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 11 февраля 2016

|

|

События, на которые следует обратить внимание сегодня: 16.30 мск. США: Число первичных обращений за пособием по безработице за январь (предыдущее значение 285K; прогноз 287K).

EUR/USD: Главным ньюсмейкером дня, в среду, стала Джанет Йеллен, которая выступила в Конгрессе с полугодовым докладом по кредитно-денежной политике. Большую часть времени руководитель ФРС говорила про отрицательные процентные ставки. Мне неизвестно что-либо, способное не позволить нам ввести негативные ставки – заявила Д. Йеллен. Возможно это намек на возможное QE-4 в конце года, если распродажи на рынке энергоносителей и сокращение ВВП Китая ускорятся. С другой стороны, было указано на последующий рост среднего заработка, а это традиционно инфляционный сигнал. В 2015 году темп роста Core CPI составил 2.08%, против 1.61% и 1.72% в 2014 и 2013 г.г. соответственно. Тем роста доходов населения в 2015 году составил 2.8%, против 1.5% годом ранее. Таким образом, мы видим прямую корреляцию между ростом инфляции и доходами американцев. Если FED ожидает дальнейшего роста заработных плат, то рост реальных доходов населения не позволит базовой инфляции уйти далеко вниз от уровня 2%. В этой связи, учетную ставку можно повышать в течение текущего года. Однако, на ближайшем мартовском заседании от FOMC никто не ожидает изменения кредитно-денежной политики: доходность 2-х летних казначейских облигаций, которая отражает ожидания инвесторов по ставкам ФРС, после выступления Джанет Йеллен сократилась на 1 б.п. Ход торгов сегодня будет определяться “аппетитом к риску” у инвесторов. Накануне мы наблюдали восходящую тенденцию на ведущих мировых фондовых площадках, что является негативным фактором для евро, как валюты фондирования. Рынки Европы и Северной Америки завершили торги в среду ростом котировок на 1-3%, особенно следует отметить стремительный рост бумаг банковского сектора: Credit Suisse +3.3%, Credit Agricole +4.72%, Banco Santander +5.15%, и явным лидером в течение дня стали бумаги Deutsche Bank, которые потяжелели на 7.42%. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.1290/1.1240 и фиксировать прибыль на отметке 1.1220.

GBP/USD: Опубликованный накануне слабый отчет по промышленному производству Великобритании сигнализирует о том, что на значительный рост котировок британской валюты рассчитывать не стоит. По итогам четвертого квартала минувшего года объем промышленного производства сократился на 1.79% по сравнению с третьим кварталом, годом ранее было зафиксировано снижение показателя на 0.2%. В целом, по итогам 2015 года промышленное производство сократилось на 0.11%, против роста на 0.5% в 2014 году. Британская Конфедерация Промышленников уже не раз заявляла о том, что необходима плавная девальвация национальной валюты, поскольку экспортерам тяжело работать. Мрачные прогнозы CBI начинают сбываться. Динамика долгового рынка также указывает на низкий интерес к британским активам: доходность государственных облигаций Великобритании снижается по отношению к своим аналогам из США и Германии. Сейчас инвесторы наращивают длинные позиции по фунту на фоне спроса на “рисковые активы”, который позволил стабилизировать рынок нефти. Вчерашний релиз от министерства энергетики США по запасам сырой нефти позволит “быкам” на время перевести дух – коммерческие запасы за минувшую неделю сократились на 0.75 млн. баррелей. С начала текущего года (пять недель) запасы нефти в Штатах увеличились на 13.28 млн. баррелей, при этом в аналогичном периоде 2015 года запасы выросли 32.47 млн. баррелей. Восходящая тенденция на рынке “черного золота” традиционно позитивно сказывается на стоимости британской валюты. В этой связи, смешанный фон не позволяет выбрать единого направления на текущий торговый день. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1.4450 -1.4570. USD/JPY: АкцииDeutsche Bank вновь будоражат умы инвесторов. После двухдневного снижения котировок на 13.35%, в среду бумаги смогли компенсировать часть утраченных позиций. Ликвидация “шортов” сигнализирует о росте “аппетита к риску” у инвесторов, что традиционно негативно сказывается на стоимости йены, как валюты фондирования №1 для операций carry trade. На американском фондовом рынке в среду в лидерах роста был высокотехнологичный сектор, а в аутсайдерах “защитный” коммунальный сектор. Такое позиционирование участников рынка подтверждает наличие спроса на “рисковые активы”. Нельзя обойти стороной и слухи, которые появились на рынке: ЦБ Японии готов в случае необходимости выйти на валютный рынок с интервенциями. Такого поворота событий исключать нельзя, поскольку только за первые десять дней февраля курс йены укрепился на 5.2% - котировки опустились до минимального уровня за последние 12 месяцев. Такой сценарий явно не входил в планы монетарного регулятора, когда он вводил отрицательную учетную ставку. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 112.80/112.40 и фиксировать прибыль на отметке 113.80.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 10 февраля 2016

|

|

События, на которые следует обратить внимание сегодня: 12.30 мск. Великобритания: Изменение объема промышленного производства за декабрь (предыдущее значение -0.7% м/м; прогноз -0.1% м/м). 18.00 мск. США: Выступление главы совета управляющих ФРС Джанет Йеллен. 18.30 мск. США: Данные по запасам сырой нефти от министерства энергетики.

EUR/USD: Опубликованные во вторник слабые данные по промышленному производству и торговому балансу Германии за декабрь еще раз подтверждают гипотезу о том, что не стоит рассчитывать на значительный рост единой европейской валюты в среднесрочной перспективе. Объем промышленного производства в 2015 году сократился на 2.2%, при этом годом ранее был зафиксирован рост на 0.8%. В 2013 году темп роста в промышленности был на уровне 3.8%. В этой связи, мы наблюдаем устойчивый негативный тренд и экономике крайне не выгодно наблюдать за ростом евро. Сейчас рынок находится в фазе коррекции по доллару, однако делать ставку на обвальное падение американской валюты очень опасно. В первой половине дня ход торгов будет определять “аппетитом к риску” у инвесторов. Накануне мы вновь наблюдали распродажи по рисковым активам: котировки меди просели на 3%, ведущие фондовые площадки завершили торги снижением котировок в пределах 1-2%. Бумаги Deutsche Bank похудели на 4.2% - снижение котировок продолжается уже шестую неделю подряд. В этой связи, в первой половине дня можно ожидать продолжение восходящей тенденции по единой европейской валюте. Во второй половине дня тренд определит Джанет Йеллен, которая будет выступать в Конгрессе. Инвесторы будут ждать от нее сигналов по монетарной политике. С одной стороны, сокращение экспорта, падение цен на энергоносители и замедление ВВП Китая могут заставить ФРС США отказаться от повышения ставок в первой половине 2016 года. Доходность 2-х летних казначейских облигаций, которая отражает ожидания по ставкам ФРС, с начала текущего года упала на 38 б.п., что подтверждает такую тенденции. На этом фоне, мы увидим рост котировок пары EUR/USD в пределах 50-70 п. С другой стороны, сильный рынок труда, а именно уровень безработицы 4.9%, а также рост реальных доходов населения, может стать фундаментом для показателя базовой инфляции и не опускать ее уровень ниже 2%. Для FED этого также может быть вполне достаточно для того, чтобы повысить ставку на 0.5% в течение года. В этой связи, инвесторы могут начать фиксировать прибыль по длинным позициям и мы увидим откат на 70-100 п. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1.1230 -1.1350.

GBP/USD: Опубликованный накануне релиз по торговому балансу Великобритании может несколько охладить пыл “медведей”. По итогам 2015 году отрицательное сальдо торгового баланса оставило 125 млрд. фунтов, что на 1.53% большем, чем годом ранее. Однако в четвертом квартале минувшего года отрицательное сальдо сократилось на 0.87% по сравнению с аналогичным периодом 2014 года. Такая динамика стала возможна на фоне плавного ослабления фунта по отношению к евро (валюта главного торгового партнера Великобритании) во второй половине 2015 года. Сегодня, в первой половине дня, следует обратить внимание на публикацию данных по промышленному производству за декабрь. Позитивная динамика PMI от Markit позволяет рассчитывать на выход данных чуть лучше консенсус-прогноза, что окажет краткосрочную поддержку британской валюте. Во второй половине дня все внимание инвесторов будет сфокусировано на выступлении главы ФРС и как было отмечено ранее – есть два сценария и торговать их нужно по факту выхода данных. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1.4430/1.4400 и фиксировать прибыль на отметке 1.4480. USD/JPY: На сегодняшний день формируется смешанный фон. С одной стороны, во вторник мы вновь наблюдали бегство капиталов из “рисковых активов”, что является позитивным фактором для японской йены, как валюты фондирования. С другой стороны, несмотря на позитивный фон – во второй половине минувшего дня пара USD/JPY не смогла уйти на новые минимумы. Судя по всему рынок уже перегружен “шортами” и нельзя исключать коррекции. Динамика долгового рынка также указывает на возможное укрепление доллара: дифференциал доходности 10-летних государственных облигаций США и Японии расширяется, что увеличивает привлекательность инвестиций в американские активы. В американскую торговую сессию внимательно следим за комментариями главы ФРС США – речь Джанет Йеллен легко может развернуть тренд или напротив, усилить. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 114.30 -115.50.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 9 февраля 2016

|

|

События, на которые следует обратить внимание сегодня: 10.00 мск. Германия: Изменение объема промышленного производства за декабрь (предыдущее значение 0.3% м/м; прогноз 0.2% м/м). 12.30 мск. Великобритания: Сальдо баланса видимой торговли за декабрь (предыдущее значение -£10642М; прогноз -£10400М).

EUR/USD: С открытием торгов в Европе следует обратить внимание на публикацию данных по промышленному производству Германии за декабрь минувшего года. Увеличение объема производственных заказов по итогам октября и ноября позволяют рассчитывать на рост показателя по сравнению с предыдущим месяцем. Позитивную динамику подтверждает и отчет от Markit по PMI производственного сектора, который в декабре вырос до максимального уровня за последние три месяца. Однако на сильные данные рассчитывать не стоит: за первые одиннадцать месяцев 2015 года объем промышленного производства сократился на 0.91%. Снижение промышленных заказов в минувшем году было еще более внушительным и составило 2.43%. В этой связи, те трейдеры, которые ставят на сильное укрепление единой европейской валюты в среднесрочной перспективе, будут разочарованы: ни ЕЦБ, ни европейским промышленникам, сейчас не выгоден значительный рост евро. Однако краткосрочное право на восходящую коррекцию у евро никто не отменял. На долговом рынке доходность немецких 10-летних государственных облигаций растет по отношению к своим аналогам из США и Великобритании, что увеличивает привлекательность инвестиций в европейские активы. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1.1175/1.1135 и фиксировать прибыль на отметке 1.1245.

GBP/USD: В самый разгар европейской торговой сессии Национальный офис статистики Великобритании опубликует отчет по торговому балансу. Укрепление фунта по отношению к евро, которое наблюдалось в первой половине четвертого квартала, является негативным фактором для экспорта, поскольку снижает конкурентоспособность продукции. О том, что экспортеры страдают от чрезмерно высокого курса национальной валюты не раз говорили в Конфедерации Британских промышленников. Если в декабре был зафиксирован резкий отток капитала, то Банк Англии, мог прибегнуть к расходованию средств из золотовалютных резервов для выравнивания баланса. Однако, в декабре монетарный регулятор увеличил резервы на 552 млн. фунтов и в этой связи, сегодня можно ожидать данные в пределах консенсус-прогноза с небольшими отклонениями. На кредитных рынках доходность государственных облигаций Великобритании накануне значительно снижалась по отношению как к американским трежерис, так и к немецким бондам, что позволяет сделать вывод об оттоке капитала из британских активов. Этот фактор в свою очередь будет оказывать негативное влияние на фунт стерлингов. Необходимо также отметить и рост котировок кросс-курса EUR/GBP на фоне спроса на “безопасные” активы, что в свою очередь будет способствовать ускорению нисходящего тренда по британской валюте. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.4465/1.4500 и фиксировать прибыль на отметке 1.4375. USD/JPY: Бегство капиталов из рисковых активов вновь способствует спросу на японскую йену, как валюту фондирования. Накануне, большую часть дня, мы наблюдали распродажи на ведущих мировых фондовых площадках. В Старом свете вновь под удар попали акции банковского сектора: бумаги Barclays похудели 5.3%, Credit Agricole на 5.0% и Banco Santander 6.2% соответственно. Однако, главным аутсайдером дня вновь стал Deutsche Bank, который завершил торги снижением котировок на 9.5%. И это не удивительно, поскольку в 2015 году банк получил убыток в размере 6.097 млрд. евро, против прибыли годом ранее на уровне 3.11 млрд. евро. Необходимо отметить, что в кризисный 2008-й год, банк получил убыток в размере 3.9 млрд. евро. У Deutsche Bank большие проблемы: как по качеству активов, так и по выполнению нормативных актов перед регуляторами. Эта финансовая организация работает с достаточно высоким кредитным плечом (1:24). К примеру, JP Morgan работает с 8-м плечом, а Сбербанк с 10-м плечом. Инвесторы этим обеспокоены и активно распродают “рисковые активы”. На долговом рынке доходность 2-х летних казначейских облигаций США, которая отражает ожидания инвесторов по ставкам ФРС, продолжает своё пике, что также лишает доллар сильной поддержки. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 115.50/116.00 и фиксировать прибыль на отметке 115.00.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 8 февраля 2016

|

|

События, на которые следует обратить внимание сегодня: 02.50 мск. Япония: Общее сальдо счёта текущих операций за декабрь (предыдущее значение ¥1143.5В; прогноз ¥987В).

EUR/USD: Пятничные релиз по рынку труда в США позволят доллару частично компенсировать утраченные позиции. Как было отмечено в предыдущем обзоре - не стоит ожидать сильных Non-Farm и следует в первую очередь обратить внимание на показатель среднего заработка. Только сильные данные (0.4% и выше) окажут поддержку американской валюте, что в итоге и случилось. Средний заработок в январе составил 25.39 долларов/час, что на 0.47% больше, чем в предыдущем месяце. Нельзя обойти стороной и снижение уровня безработицы до 4.9% - последний раз такие цифры наблюдались во второй половине 2007 года, перед финансовым кризисом. Долговой рынок отреагировал на этот отчет позитивно – доходность американских казначейских облигаций пошла вверх, опережая по темпу роста своих основных конкурентов. Увеличение доходов население способствует росту инфляционных ожиданий, что является позитивным фактором для валюты. Однако, бегство капиталов из “рисковых активов” на минувшей неделе не позволяет рассчитывать на сильное укрепление доллара, поскольку этот фактор является позитивным для евро, как валюты фондирования. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.1175/1.1205 и фиксировать прибыль на отметке 1.1120.

GBP/USD: В течение дня следует ожидать развитие бокового тренда. С одной стороны, пятничный релиз по рынку труда способствовал расширению спрэда доходности государственных облигаций США и Великобритании, что традиционно является “медвежьим” фактором для британской валюты. С другой стороны, “быки” на рынке нефти будут наращивать длинные позиции, что в свою очередь будет позитивно сказывать на стоимости фунта стрелингова. Пятничные данные от нефтесервисной компании Baker Hughes могут оказать краткосрочную поддержку рынку “черного золота”: количество нефтяных буровых установок в США за первую неделю февраля сократилось на 31 единицу. Сейчас в США работает 467 нефтяных буровых установок, при этом годом ранее был зафиксирован уровень 1140. В штате Арканзас закрыты все объекты, в штате Юта работает только одна установка. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1.4445 -1.4560.

USD/JPY: В азиатскую торговую сессию следует обратить внимание на публикацию данных по платежному балансу Японии. В декабре положительное сальдо торгового баланса составило 140.2 млрд. йен, при этом 1543 млрд. йен составил отток капитала из японских акций и государственных облигаций. В ноябре и октябре приток капитала со стороны портфельных инвесторов составил 1952 млрд. йен и 3302.5 млрд. йен соответственно. Таки образом, мы видим развитие сильной негативной динамики и в этих условиях монетарный регулятор обычно идет на использование резервов для покрытия разницы между притоком и оттоком капитала. Однако резервы ЦБ Японии в последний месяц 2015 года не изменились по сравнению с ноябрем и с учетом данных факторов можно сделать вывод о выходе данных чуть хуже консенсус-прогноза, что окажет краткосрочную поддержку “быкам” по доллару. На долговом рынке дифференциал доходности государственных облигаций США и Японии расширяется, что увеличивает привлекательность инвестиций в американские активы и тем самым, окажет поддержку доллару. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 116.60/116.20 и фиксировать прибыль на отметке 117.40.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 5 февраля 2016

|

|

События, на которые следует обратить внимание сегодня: 16.30 мск. США: Уровень безработицы за январь (предыдущее значение 5.0%; прогноз 5.0%). 16.30 мск. США: Изменение числа занятых в несельскохозяйственном секторе за январь (предыдущее значение 292K; прогноз 192K). 16.30 мск. США: Изменение средней почасовой оплаты труда за январь (предыдущее значение 0.0% м/м; прогноз 0.3% м/м).

EUR/USD: Накануне мы получили отчет Еврокомиссии по экономике ЕС и еврозоны. Краткосрочные прогнозы (2016 год) по ВВП и инфляции в еврозоне понижены до 1.7% и 0.5% соответственно. Стоит отметить, что предыдущая оценка по инфляции была на уровне 1%. Серьезное понижение прогноза по инфляции может охладить пыл “быков” по единой европейской валюте. Сегодня, основным событием дня станет публикация отчета по рынку труда в США за январь. На этой недели мы получили негативные данные от ISM для производственного сектора и сферы услуг. Из 18 отраслей обрабатывающей промышленности, только четыре сообщили о росте занятости в январе. В секторе услуг из 18 отраслей также только четыре сообщили об увеличении занятости. Показатели 4-х недельной средней первичных и вторичных заявлений на пособие по безработице в январе выросли, что также указывает на снижение занятости в несельскохозяйственном секторе.Индикатор ISM Non-Manufacturing Employment Index является ключевым в определении уровня Non-Farm и указывает на то, что занятость в частном секторе может составить 195 тыс., однако за счет сокращения рабочих мест в производственном секторе итоговые данные по Non-Farm будут чуть хуже консенсус-прогноза. В этой связи, ход торгов будет определен отчет по среднему заработку. Этот показатель входит в группу инфляционных индикаторов и сейчас представляет высокое значение для валютного рынка, поскольку в рядах инвесторов наблюдается рост пессимизма в отношении мартовского заседания ФРС США. В этой связи, данные лучше консенсус-прогноза (0.4% и выше) окажут краткосрочную поддержку доллару, в противном случае (0.1% и ниже) мы вновь увидим рост котировок единой европейской валюты. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1.1130 -1.1250. GBP/USD: Британская валюта в первой половине дня может продемонстрировать умеренный рост котировок по трем причинам. Во-первых, накануне Банк Англии понизил прогнозы по ВВП на 2016 и 2017 г.г. Также было указано на снижение краткосрочных инфляционных ожиданий на фоне низких цен на энергоносители и умеренного роста среднего заработка. В обычное время, такие заявления монетарных властей вызывают сильные распродажи британской валюты. Однако в четверг фунт стерлингов вначале снизился на 0.46%, а затем восстановил утраченные позиции и завершил торговые сутки в “зеленой зоне”. Поскольку рынок игнорирует негативный фон, значит на нем много покупателей. Во-вторых, доходность 10-летних государственных облигаций растет по отношению к своим аналогам из США и Германии, что увеличивает привлекательность инвестиций в британские активы. В-третьих, восходящая тенденция на рынке нефти также позитивно скажется на котировках британской валюты. Сорт Brent настроен на тестирование уровня 36.13$/баррель. На руку быкам играют два фактора: слабость американского доллара и ожидания возможной встречи ОПЕК и других ключевых игроков рынка в феврале. Официально еще никто об этой встречи не договорился, однако каждый день всё новые и новые “ответственные лица” заявляют о необходимости такой встречи. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1.4570/1.4525 и фиксировать прибыль на отметке 1.4655.

USD/JPY: На сегодня формируется смешанный фон. С одной стороны, США могут разочаровать участников рынка умеренно негативными данными по Non-Farm, что может поддержать спрос на японскую йену. Долговой рынок также указывает на эту тенденцию: дифференциал доходности государственных облигаций США и Японии сокращается, что уменьшает привлекательность инвестиций в американские активы. С другой стороны, на американском рынке акций инвесторы выкупают просадки, что не позволяет индексу S&P500 закрепиться ниже психологического уровня 1900. Рост котировок биржевых товаров оказал поддержку энергетическому сектору в Штатах, который уже два торговых дня подряд входит в число лидеров роста. Если добавить к этому тот факт, что площадки Emerging Markets завершили торги в четверг в “зеленой зоне”, а акции проблемного банка Deutsche Bank AG накануне потяжелели на 2.78% - можно сделать вывод об умеренном росте “аппетита к риску” у инвесторов. Этот фактор, в свою очередь, является негативным для йены, как валюты фондирования. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 116.30 -117.50.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 4 февраля 2016

|

|

События, на которые следует обратить внимание сегодня: 15.00 мск. Великобритания: Резюме по монетарной политике. 15.00 мск. Великобритания: Отчет Банка Англии по инфляции. 16.30 мск. США: Число первичных обращений за пособием по безработице за январь (предыдущее значение 278K; прогноз 286K).

EUR/USD: Пессимистичные прогнозы в отношении развития американской экономики в текущем году начинают оправдываться. Релизы от ISM, которые были опубликованы на этой неделе, заставили рынок усомниться в повышении учетной ставки ФРС на мартовском заседании. Доходность 2-х летних казначейских облигаций продолжает своё пике, что оставляет “быков” по доллару без козырей…. Сторонникам доллара сейчас просто не за что зацепиться: макроэкономическая статистика из США выходит негативная, товарный рынок демонстрирует рост, что традиционно негативно сказывается на стоимости доллара. Накануне пара EUR/USD установила свежий 3-х месячный максимум и шансы на продолжение восходящей тенденции достаточно высокие. “Медвежьи” настроения на ведущих мировых фондовых площадках будут только усиливать спрос на евро, как валюту фондирования. Негативный релиз Банка Англии по инфляции может вызвать сильный спрос в кросс-курсе EUR/GBP, что также добавляет оптимизма покупателям единой европейской валюты. На этом фоне, в течение дня следует открывать позиции Buy на росте котировок в область 1.1080/1.1050 и фиксировать прибыль на отметке 1.1150. GBP/USD: Фунт стрелингов накануне достиг 46-ой фигуры, на фоне умеренно позитивных данных по PMI сферы услуг Великобритании. Стоит отметить, что январский показатель находится ниже уровня годовой средней, что не позволяет рассчитывать на ускорение роста в ведущем секторе экономики Соединенного Королевства. На рынке сразу же появились слухи о том, что Банк Англии в текущем году может пойти на повышение учетной ставки, поскольку в своих прогнозах монетарный регулятор опирается, в том числе и на релизы от Markit. Якобы позитивная динамика по PMI сферы услуг позволяет рассчитывать на ужесточение кредитно-денежной политики. Возможен ли такой сценарий? Ответы мы можем получить уже сегодня во второй половине дня, когда монетарные власти опубликуют квартальный отчет по инфляции. С момента публикации последнего квартального релиза по инфляции 5 ноября 2015 года доходность двухлетних британских государственных облигаций, которая отражает ожидания инвесторов по процентным ставкам, упала на 28 б.п. Таким образом, сейчас достаточно рано говорить о возможном ужесточении кредитно-денежной политики. Инфляционные ожидания падают на фоне низких цен на энергоносители и замедлении темпа роста среднего заработка. Объем розничной торговли в 2015 году вырос на 2.49%, против 4.32% годом ранее. Замедление роста потребительских расходов наглядно подтверждает отсутствие необходимости повышать учетную ставку. Более того, рост ставок в текущих условиях будет способствовать притоку капитала, на фоне ультрамягкой монетарной политики у своих соседей из ЕЦБ. Этот фактор в конечном итоге вызовет удорожание фунта по отношению к валюте своего главного торгового партнера. Конфедерация Британских промышленников уже не раз отмечала тот факт, что экономика выдыхается и страдает от сильного фунта. С учетом, вышеописанных факторов, сегодня, на мой взгляд, можно ожидать негативных комментариев от руководства Банка Англии по инфляции и ВВП на 2016 год, что окажет давление на британскую валюту. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.4660/1.4690 и фиксировать прибыль на отметке 1.4540.

USD/JPY: Отсутствие спроса на “рисковые активы” играет на руку “медведям” в данной валютной паре. Инвесторы обеспокоены тем, что ВВП США в 2016 году может вырасти меньше 2.4% - именно такой прогноз озвучил FED на декабрьском заседании. Эти опасения вызваны слабыми данными по индексам ISM для производственного сектора и сферы услуг. В предыдущих обзорах я уже отмечал тот, факт, трейдеры игнорируют позитивный фон для фондового рынка: позитивные корпоративные релизы и снижение доходности государственных облигаций. Такая тенденция является крайне негативной для рынка, поскольку если нет, желающих покупать на хороших новостях, то при малейшем негативном фоне найдется масса желающих избавиться от корпоративных бумаг. Накануне в Европе хуже всех себя чувствовали акции банковского сектора: бумаги Societe Generale, Barclays и Deutsche Bank похудели на 2.99%, 4,69% и 6,02% соответственно. Когда инвесторы избавляются от банковских акций – беды не миновать! На американском фондовым рынке защитный коммунальный сектор по-прежнему входит в число лидеров роста и такое позиционирование инвесторов указывает на продолжение нисходящей тенденции по индексу S&P500. Таким образом, снижение “аппетита к риску” будет способствовать спросу на японскую йену, как валюту фондирования в операциях carry trade. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 117.65/118.15 и фиксировать прибыль на отметке 117.00.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 3 февраля 2016

|

|

События, на которые следует обратить внимание сегодня: 12.30 мск. Великобритания: Индекс PMI для сферы услуг за январь (предыдущее значение 55.5; прогноз 55.4). 16.15 мск. США: Изменение числа занятых от ADP за январь (предыдущее значение 257K; прогноз 191K). 18.00 мск. США: Композитный индекс ISM для непроизводственной сферы за январь (предыдущее значение 55.3; прогноз 55.2). 18.30 мск. США: Данные по запасам сырой нефти от министерства энергетики.

EUR/USD: Опубликованный накануне релиз по занятости в еврозоне за декабрь может приободрить “быков” на тестирование области десятой фигуры сегодня, в случае выхода слабых данных по индексу ISM для сферы услуг. В 2015 году уровень безработицы в Старом свете сократился на 0.8%, до отметки 10.4%, что является наглядным отражением мягкой кредитно-денежной политики ЕЦБ. Низкий курс евро и дешевая ликвидность способствуют развитию реального сектора экономики. В Соединенных Штатах, напротив, производственный ISM уже три месяца подряд находится ниже 50%. В последний раз ISM Manufacturing PMI три месяца подряд находился ниже 50% уровня в 2009 году, т.е. в период восстановления после спада. Таким образом, мы получаем первый тревожный сигнал. Динамика показателя ISM Non-Manufacturing PMI в последние три месяца демонстрирует нисходящую тенденцию и если сегодня, мы увидим итоговую отметку на уровне 54.2, то необходимо открывать позиции Buy. Прогнозировать данный отчет абсолютно бесперспективное занятие – необходимо торговать данные только по факту публикации. На долговом рынке также наблюдается рост оптимизма: доходность 10-лентих немецких государственных облигаций растет по отношению к своим аналогам из США и Великобритании, что увеличивает привлекательность инвестиций в европейские активы. Торговое решение: Если в 18.00 мск. композитный индекс ISM для непроизводственной сферы покажет значение 54.2 и ниже, необходимо открывать позиции Buy с таргетом 50 п. от текущего уровня. GBP/USD: Как было отмечено в предыдущем обзоре - рынок может проигнорировать слабые данные по PMI строительного сектора Великобритании. Итоговый показатель опустился на минимальный уровень с августа 2013 года, однако негативная реакция рынка на этот релиз была достаточно символической. Возможно, на рынок пришли сильные покупатели, которые наращивают “лонги” на просадках? Такой сценарий исключать нельзя, поскольку отчеты по PMI производственного сектора Великобритании и США, которые были опубликованы в понедельник, указывают на то, что последние два месяца подряд дифференциал показателей сместился в пользу Соединенного Королевства. Однако, годовые темпы роста ВВП обеих экономик пока играют на руку “медведям” по британской валюте. В 2015 году ВВП Великобритании выросло на 2.17%, против роста на 2.85% в 2014 году, в Штатах за аналогичный период темп роста составил 2.38% и 2.42% соответственно. Как мы видим, на туманном Альбионе замедление темпа экономического роста более сильной, чем по другую сторону океана, что традиционно является негативным фактором для валюты. В этой связи, окончательную точку в этом вопросе поставит сегодняшний релиз по PMI для сферы услуг Великобритании, который будет опубликован в самый разгар европейской торговой сессии. Если итоговый показатель будет опубликован выше уровня 56.7, то необходимо открывать позиции Buy. На кредитных рынках доходность 10-лентих государственных облигаций Великобритании снижается по отношению к своим аналогам из США и Германии, что уменьшает привлекательность инвестиций в британские активы и является негативным фактором для стерлинга. Торговое решение: Если в 12.30 мск. индекс PMI для сферы услуг покажет значение 56.7 и ниже, необходимо открывать позиции Buy с таргетом 50 п. от текущего уровня.

USD/JPY: У “быков” остается не так много времени для развития восходящей тенденции. Сейчас формируются негативные ожидания по пятничному отчету по американскому рынку труда и если пессимизм инвесторов оправдается, то нас ожидается как снижение котировок доллара, так и ликвидация позиций carry trade. Оба фактора будут поддерживать спрос на японскую йену. В этой связи, “быки” должны взять ситуацию под контроль пара USD/JPY сегодня должна продемонстрировать устойчивую восходящую тенденцию. Накануне доходность 2-х летних американских казначейских облигаций, которая отражает ожидания инвесторов по ставкам ФРС, установила свежий минимум за последние двенадцать недель. Необходимо отметить, что с начала текущего года доходность упала на 30 б.п. Краткосрочные долговые бумаги и акции традиционно конкурируют в борьбе за средства инвесторов. Если доходность растет – наблюдается приток капитала на кредитные рынки и отток капитала с рынка акций и наоборот. В этой связи, можно сделать выход, что снижение доходности по казначейским “двухлеткам” также должно приободрить “быков” на американском рынке акций на открытие длинных позиций. Этот фактор в свою очередь будет оказывать давление на японскую йену, как валюту фондирования №1 в операциях carry trade. Однако, как было отмечено ранее, сегодня индекс ISM для сферы услуг разочарует инвесторов, то в самый разгар американской торговой сессии мы увидим преобладание медвежьих настроений в данной валютной паре. В этой связи, разумно ликвидировать длинные позиции перед релизом от ISM. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 119.50/119.30 и фиксировать прибыль на отметке 120.30.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 2 февраля 2016

|

|

События, на которые следует обратить внимание сегодня: 12.30 мск. Великобритания: Индекс PMI для строительного сектора за январь (предыдущее значение 57.8; прогноз 57.5). 13.00 мск. Еврозона: Уровень безработицы за декабрь (предыдущее значение 10.5%; прогноз 10.5%).

EUR/USD: В течение дня следует ожидать преобладания “медвежьих” настроений. Во-первых, на долговом рынке доходность немецких 10-лентих государственных облигаций снижается по отношению к своим аналогам из США и Великобритании, что уменьшает привлекательность инвестиций в европейские активы и является негативным фактором для евро. Стоит отметить, что дифференциал доходности по бумагам США и Германии накануне достиг 3-х недельного максимума. Во-вторых, умеренно позитивный релиз по PMI производственного сектора Поднебесной сигнализирует о том, что инвесторы могут продолжить на этой неделе наращивать длинные позиции на ведущих мировых фондовых площадках. Китайский PMI достиг локального “дна” и участники рынка на время могут вздохнуть спокойно. Необходимо отметить, что речь идет именно о краткосрочной тенденции, поскольку опубликованный в понедельник индекс ISM производственной сферы вновь оказался ниже 50% отметки, уже третий месяц к ряду, что указывает на спад в первой экономике мира. Когда первая и вторая экономика мира демонстрируют замедление экономического роста – беды не миновать! Таким образом, в среднесрочной перспективе можно вновь ожидать бегства капитала из “рисковых” активов и пике ведущих мировых фондовых индексов. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.0920/1.0950 и фиксировать прибыль на отметке 1.0865. GBP/USD: В первой половине дня следует обратить внимание на публикацию данных по PMI строительной сферы Великобритании за январь. Накануне Банк Англии статистику по рынку ипотечного кредитования: число одобренных ипотечных кредитов в декабре на 0.59% до уровня 70.84 тыс., при этом чистый объём ипотечного кредитования в декабре составил 3.2 млрд. фунтов, что на 15.78%, ниже, чем в предыдущем месяце. ВВП в строительном секторе сокращается уже два квартал подряд, что сигнализирует о том, что в первой половине 2015 года в строительной отрасли Соединенного Королевства был пик. Таким образом, сегодня можно ожидать сокращение показателя PMI по сравнению с предыдущим месяцем. Однако динамика долгового рынка заставляет усомниться в том, что мы увидим сегодня распродажи британской валюты. Доходность 10-летних государственных облигаций Великобритании после двух дней снижения в понедельник продемонстрировала рост по отношению к своим аналогам из США и Германии. На этой неделе в четверг будет опубликован квартальный релиз по инфляции, который, на мой взгляд, огорчит инвесторов пересмотром оценок по инфляции и ВВП в негативную сторону и вызовет снижение британской валюты. В этой связи, можно сделать предположение, что инвесторы решили разогнать котировки фунта как можно выше, чтобы открыть позиции Sell на привлекательных уровнях. Смешанный фон не позволяет определить единственное верное направление на сегодняшний день. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1.4310 -1.4430. USD/JPY: В течение дня следует наращивать длинные позиции по двум причинам. Во-первых, доходность японских 10-летних государственных облигаций продолжает своё пике, что является сильным медвежьим фактором для йены. После решения Банка Японии ввести отрицательную учетную ставку на кредитных рынках наблюдается расширение дифференциала доходности по бумагам США и Японии, что увеличивает привлекательность инвестиций в американские активы и тем самым способствует спросу на доллар. Во-вторых, дополнительное смягчение кредитно-денежной политике ЦБ Японии было воспринято на “ура” на фондовой бирже в Токио. За последние два торговых дня индекс Nikkei 225 вырос на 4.83%. В лидерах роста оказался сектор финансовых услуг, который прибавил в весе 13.3%. Данная динамика указывает на увеличение “аппетита к риску” у инвесторов, что будет оказывать дополнительное давление на японскую йену, как валюту фондирования. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 121.00/120.60 и фиксировать прибыль на отметке 121.70. Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 1 февраля 2016

|

|

События, на которые следует обратить внимание сегодня: 12.30 мск. Великобритания: Индекс PMI для производственной сферы за январь (предыдущее значение 51.9; прогноз 51.8). 18.00 мск. США: Производственный индекс ISM за январь (предыдущее значение 48.2; прогноз 48.5).

EUR/USD: На сегодня формируется смешанный фон по единой европейской валюте. С одной стороны, умеренно позитивный релиз по базовой инфляции за январь в еврозоне может остудить пыл медведей, которые пытались разыгрывать карту будущего смягчения кредитно-денежной политики ЕЦБ в марте. Стоит отметить, что это краткосрочный позитивный фактор для евро и в целом сейчас рано говорить о том, что монетарные власти не буду прибегать к дополнительному смягчению. Также сегодня можно ожидать выхода негативного релиза от ISM для производственного сектора. Сокращение заказов на фоне ревальвации доллара, а также слабость нефтяной отрасли на фоне низких цен на энергоносители будут способствовать росту пессимизма среди менеджеров по закупкам в производственной сфере. Таким образом, нас ожидает третий месяц подряд сокращение деловой активности, что будет негативно сказываться на стоимости американской валюты. С другой стороны, рост спроса на “рисковые активы” является негативным фактором для евро, как валюты фондирования. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1.0780 -1.0890. GBP/USD: В течение дня следует ожидать преобладания “медвежьих” настроений по трем причинам. Во-первых, негативная динамика баланса промышленных заказов от Конфедерации Британских Промышленников сигнализирует о том, что отчет по PMI производственной сферы сегодня выйдет хуже консенсус-прогноза. Респонденты КБП отметили негативное влияние сильного фунта (низкий уровень кросс-курса EUR/GBP), как один из основных факторов замедления роста. Во-вторых, на долгом рынке последние два торговых дня подряд доходность 10-летних государственных облигаций Великобритании снижается по отношению к своим аналогам из США и Германии, что уменьшает привлекательность инвестиций в британские активы. В-третьих, в минувшую пятницу рынок проигнорировал слабые данные по ВВП США, что указывает на наличие сильных продавцов в данной валютной паре. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.4270/1.4305 и фиксировать прибыль на отметке 1.4190. USD/JPY: Главным ньюсмейкером минувшей недели по праву стал Банк Японии, который впервые в своей истории ввел отрицательную учетную ставку. “Ввели негативные процентные ставки для достижения целевого уровня инфляции 2% в ближайшее возможное время” – заявил Х. Курода. Именно эту меру монетарные власти считаю наиболее эффективной в текущих условиях. Также было указано, что отрицательные ставки ввели до тех пор, пока не будет устойчивый рост инфляции на уровне 2% в год. С учетом низких цен на энергоносители можно сделать вывод о том, что отрицательную учетную ставку ввели всерьез и надолго. Какой урок из этого события должны извлечь частные трейдеры? Во-первых, вердикт Банка Японии вызвал расширение дифференциала доходности государственных облигаций США и Японии, что увеличивает спрос на американские активы и тем самым, будет оказывать поддержку доллару. Во-вторых, дополнительное смягчение кредитно-денежной политики традиционно позитивно сказывается на корпоративных бумагах на Токийской фондовой бирже. Индекс Nikkei 225 в минувшую пятницу завершил торги уверенным ростом котировок на 2.8%. Спрос на “рисковые активы” будет усиливать давление на японскую йену, как валюту фондирования №1 для операций carry trade. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 120.95/120.55 и фиксировать прибыль на отметке 121.80.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 29 января 2016

|

|

События, на которые следует обратить внимание сегодня: 02.30 мск. Япония: Индекс потребительских цен за декабрь (предыдущее значение 0.3% г/г; прогноз 0.2% г/г). 02.30 мск. Япония: Изменение объема уровня расходов домохозяйств за декабрь (предыдущее значение -2.9% г/г; прогноз -2.3% г/г). 09.30 мск. Япония: Пресс-конференция Банка Японии. 13.00 мск. Еврозона: Предварительный индекс потребительских цен за январь (предыдущее значение 0.2% г/г; прогноз 0.4% г/г). 16.30 мск. США: Предварительные данные по изменению объема ВВП за 4 квартал (предыдущее значение 2.0% кв/кв; прогноз 0.8% кв/кв).

EUR/USD: В первой половине дня на фоне отсутствия важной макроэкономической статистики следует обратить внимание на динамику ведущих мировых фондовых площадок. В американскую торговую сессию внимание инвесторов будет сфокусировано на двух отчета: первая оценка по инфляции в еврозоне и квартальный отчет по ВВП США. Первый показатель может выйти в пределах консенсус-прогноза на фоне низких цен на энергоносители. Отчет по ВВП США также не сможет порадовать участников рынка сильными данными. Высокий экономический рост был зафиксирован только в первый месяц квартала. Промышленный сектор экономики чувствовал себя хуже всего – объем производства сократился на 1.49%, против роста на 0.9% в третьем квартале. Этот индикатор совпадает с динамикой бизнес цикла, что наглядно подтверждает замедление темпа экономического роста. Рост объема розничной торговли для «контрольной группы» в четвертом квартале составил 0.39%, против 1.2% кварталом ранее. Этот показатель тесно коррелирует с индикатором PCE, который составляет основу ВВП США. С одной стороны, описанные выше факторы являются позитивными для единой европейской валюты и можно открывать длинные позиции с таргетом 1.1000. С другой стороны, расширение дифференциала доходности государственных облигаций США и Германии, а также “бычьи” настроения на американском рынке акций будут ограничивать потенциал роста евро. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1.0880 -1.0990. GBP/USD: ВВП Великобритании в 2015 году увеличился на 2.2%, против 2.9% годом ранее. Замедление темпа экономического роста является негативным фактором для валюты, однако сейчас фунт стерлингов находится в фазе коррекции к нисходящему тренду и сегодня рост котировок может продолжиться. Котировки “черного золота”, с которыми тесно коррелирует британская валюта, движутся вверх на фоне ожиданий встречи ведущих мировых производителей нефти для принятия мер по стабилизации рынка. Как было отмечено ранее, опережающие индикаторы ВВП США указывают на то, что сегодня не стоит ожидать позитивных данных, что также играет на руку “быкам”. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1.4345/1.4300 и фиксировать прибыль на отметке 1.4425. USD/JPY: Основным событием дня сегодня станет оглашение итогов заседания банка Японии по кредитно-денежной политике. Низкие цены на энергоносители способствуют снижению инфляционных ожиданий в Стране восходящего солнца. Опубликованные накануне слабые данные по розничным продажам сигнализирует о сокращении объема личного потребления, что является негативным фактором как для экономики в целом, так и для инфляции в частности. В этой связи, от японских монетарных властей можно ожидать снижение краткосрочных прогнозов по инфляции и ВВП, а также намека на возможное дополнительное смягчение кредитно-денежной политики в первой половине текущего года. Вербальные интервенции Х. Куроды, на мой взгляд, окажут сильную поддержку “быкам” и в течение дня можно ожидать роста котировок в область 119.50. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 120.60/120.30 и фиксировать прибыль на отметке 121.50.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 28 января 2016

|

|

События, на которые следует обратить внимание сегодня: 12.30 мск. Великобритания: Предварительные данные по изменению объема ВВП за 4 квартал (предыдущее значение 0.4% кв/кв; прогноз 0.5% кв/кв). 16.00 мск. Германия: Предварительный индекс потребительских цен за январь (предыдущее значение -0.1% м/м; прогноз -0.8% м/м). 16.30 мск. США: Изменение объема заказов на товары долгосрочного пользования за декабрь (предыдущее значение 0.0% м/м; прогноз -0.7% м/м).

EUR/USD: Итак, ФРС США вынесла свой вердикт по кредитно-денежной политике. Учетная ставка сохранена на прежнем уровне, отмечено снижение краткосрочных инфляционных ожиданий на фоне низких цен на энергоносители. Не обошли стороной комитетчики и сокращение экспорта, на фоне высокого курса доллара. FED указал на то, что учетная ставка может быть повышена в марте, но как и прежде, всё будет зависеть от поступающей макроэкономической статистики. Однако долговой рынок в это не поверил: доходность 2-х летних казначейских облигаций, которая отражает ожидания инвесторов по ставкам ФРС, после публикации пресс-релиза снизилась на 3,5 б.п. В этой связи, доллар лишается козыря и его дальнейшее укрепление под большим вопросом? Локальный рост котировок американской валюты не в счет – мы уже не раз наблюдали, как после некоторого укрепление американца инвесторы наращивали длинные позиции по евро на привлекательных уровнях и выкупили всё снижение. В первой половине дня ход торгов будет определяться динамикой спроса на “рисковые активы”. ФРС ожидает "лишь постепенного повышения" ставки по федеральным фондам и в этой связи, инвесторы могут продолжать увеличивать позиции carry trade. О развороте медвежьей тенденции на рынках акций пока говорить рано, однако этот фактор вполне подходит для фазы коррекции по индексу S&P500 в область 1935 п. Увеличение “аппетита к риску” является негативным фактором для евро, как валюты фондирования. С открытие американской торговой сессии следует обратить внимание на публикацию предварительных данных по инфляции в Германии за январь. В первый месяц года потребительские цены в ведущие экономике еврозоны традиционно демонстрируют снижение и в этот раз, с учетом мощных распродаж на рынке нефти не стоит ожидать позитивных данных по CPI. Доходность немецких 10-летних государственных облигаций, которые отражают инфляционные ожидания инвесторов, в январе сократилась на 20 б.п., что подтверждает негативную тенденцию. На мой взгляд, инвесторы воспримут негативно данный релиз и мы увидим снижение котировок единой европейской валюты, поскольку на рынке будут муссироваться слухи о том, что ЕЦБ пойдет на дальнейшее смягчение кредитно-денежной политики в марте. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1.0840 -1.0950. GBP/USD: Основным событием дня сегодня станет публикация данных по ВВП Великобритании за 4 квартал. Сокращение объема промышленного производства, а также увеличение отрицательного сальдо торгового баланса на фоне высокой стоимости фунта по отношению к евро являются негативными факторами и традиционно сдерживают экономический рост. Опережающий индикатор от Markit (PMI сферы услуг) в четвертом квартале также демонстрировал замедление роста. За первые девять месяцев 2015 года темп роста ВВП составил 2.27%, что указывает на выход данных в пределах консенсус-прогноза. Стоит отметить, что в 2014 году за первые девять месяцев темп роста составил 2.87%, что сигнализирует о фазе замедления экономического роста на туманном Альбионе. На уровень 0.5% указывал и Банк Англии на своем последнем заседании по кредитно-денежной политике 14 января. Нейтральные данные (на уровне ожиданий участников рынка) заставляют нас более внимательно обратить внимание на динамику долгового рынка, чтобы понять настроения инвесторов. Последние два торговых дня подряд доходность государственных облигаций Великобритании растет по отношению к своим аналогам из США и Германии, что увеличивает привлекательность инвестиций в британские активы и тем самым, будет поддерживать спрос на фунт стерлингов. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1.4245/1.4220 и фиксировать прибыль на отметке 1.4365. USD/JPY: Уже завтра Банк Японии огласит итоги заседания по кредитно-денежной политике и восходящий тренд в данной валютной паре может резко ускорится. Низкие цены на энергоносители заставят монетарные власти пересмотреть свои инфляционные прогнозы и дать намек рынкам на возможное дополнительное смягчение кредитно-денежной политики. Поскольку рынок действует на опережение, то можно предположить, что многие предприимчивые инвесторы заранее начнут формировать длинные позиции в данной валютной паре. Сегодня следует внимательно следить за динамикой долгового и фондового рынков. На кредитных рынках последние два торговых дня наблюдается расширение дифференциала доходности государственных облигаций США и Японии, что увеличивает привлекательность инвестиций в американские активы. Бычьи настроения на мировых фондовых площадках и товарном рынке сигнализирует об увеличении спроса на “рисковые активы” также является негативным фактором для японской йены, как валюты фондирования. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 118.60/118.30 и фиксировать прибыль на отметке 119.35.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 27 января 2016

|

|

События, на которые следует обратить внимание сегодня: 12.30 мск. Великобритания: Объем ипотечного кредитования от ВВА за декабрь (предыдущее значение 44.96K; прогноз 45.5K). 18.00 мск. США: Объем продаж жилья на первичном рынке за декабрь (предыдущее значение 4.3% м/м; прогноз 3.1% м/м). 18.30 мск. США: Данные по запасам сырой нефти от министерства энергетики за январь (предыдущее значение 3,979M; прогноз 3,452M). 22.00 мск. США: Решение FOMC по основной процентной ставке за январь (предыдущее значение <0.50%; прогноз <0.50%).

EUR/USD: В первой половине дня следует ожидать преобладания “медвежьих настроений” по двум причинам. Во-первых, накануне американские корпорации порадовали инвесторов позитивными отчетами за четвертый квартал. Показатель прибыли на акцию таких компаний, как Johnson & Johnson, Procter & Gamble, EI du Pont превысил консенсус-прогноз, что оказало поддержку рынку акций. Нельзя обойти стороной и динамику рынка “черного золота” – накануне оба эталонных сорта нефти подорожали на 5%, что также возможно только в случае высокого спроса на “рисковые активы”. Этот фактор в свою очередь является негативным для евро, как валюты фондирования. Во-вторых, на долговом рынке доходность государственных облигаций Германии снижается по отношению к своим аналогам из США и Великобритании, что также уменьшает привлекательность инвестиций в европейские активы. Во второй половине дня всё внимание трейдеров будет приковано к решению ФРС США по учетной ставке. С учетом последних распродаж на рынке нефти, а также замедления темпа роста розничных продаж можно ожидать умеренно негативных комментариев по краткосрочным инфляционным ожиданиям от монетарных властей. С момента последнего заседания FED доходность двухлетних казначейским облигациям, которая отражает ожидания инвесторов по процентным ставкам, снизилась на 15 б.п., что наглядно подтверждает негативную тенденцию. Это фактор окажет давление на американский доллар, что позволит единой европейской валюте компенсировать утраченные позиции. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1.0795 -1.0900. GBP/USD: В течение дня следует открывать длинные позиции по трем причинам. Во-первых, в европейскую торговую сессию можно ожидать позитивных данных по ипотечному кредитованию от ВВА на фоне положительного тренда на рынке труда. Индикатор PMI от Markit по строительной сфере в декабре также продемонстрировал рост, что подтверждает позитивную тенденцию. Низкий уровень инфляции на туманном Альбионе (0.2% в 2015 году) способствует увеличению реальных доходов населения и является позитивным фактором для рынка недвижимости. Во-вторых, на долгом рынке доходность 10-летних государственных облигаций Великобритании растет по отношению к своим аналогам из США и Германии, что увеличивает привлекательность инвестиций в британские активы и тем самым, будет оказывать поддержку стерлингу. В-третьих, как было отмечено выше, от FED сегодня можно ожидать умеренно негативных комментариев в отношении краткосрочных инфляционных ожиданий, что будет способствовать давление ан американскую валюту. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1.4310/1.4270 и фиксировать прибыль на отметке 1.4450. USD/JPY: В первой половине дня следует ожидать роста котировок на фоне увеличения “аппетита к риску” у инвесторов. Позитивные квартальные отчеты американских корпораций вновь вернули “быков” на рынок. Рост котировок на рынках акций и в высокодоходных кросс-курсах указывает на увеличение позиций carry trade и в этой связи, йена, как валюта фондирования №1 в мире, будет находиться под давлением. Долговой рынок также подтверждает наличие восходящей тенденции в паре USD/JPY: дифференциал доходности государственных облигаций США и Японии расширяется.Во второй половине дня мы может увидеть преобладание “медвежьих настроений”. Во-первых, релиз по продажам новостроек за декабрь может выйти чуть хуже консенсус-прогноза, что окажет краткосрочное давление на доллар. Согласно отчету Ассоциации Ипотечных Банков в последний месяц минувшего года индекс рефинансирования сократился на 5.06%, на фоне роста ставок по ипотечных кредитам. FOMC на своем заседании 16 декабря повысил учетную ставку на 0.25%, что нашло отражение на рынке ипотечного кредитования. Ипотека традиционно является главным драйвером роста рынка недвижимости и в этой связи, можно ожидать уменьшение количества сделок на первичном рынке. Во-вторых, как было отмечено ранее, FOMC сегодня не может порадовать участников рынка позитивными комментариями, что также оставляет доллар без козырей. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 118.20 -119.30.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 26 января 2016

|

|

События, на которые следует обратить внимание сегодня: 13.00 мск. Великобритания: Слушания специального комитета Казначейства. 18.00 мск. США: Индикатор потребительской уверенности за январь (предыдущее значение 96.5; прогноз 96.6).

EUR/USD: Опубликованный накануне индикатор IFO опустился на минимальные уровни за последние одиннадцать месяцев, что является негативным фактором для единой европейской валюты. Данный показатель тесно коррелирует с динамикой ВВП Германии, что является первым тревожным звонком для рынка. Замедление темпа экономического роста у локомотива еврозоны всегда болезненно воспринимается трейдерами рынка Forex. Как было отмечено в официальном релизе IFO: “год начался с неприятного сюрприза для немецкой экономики”. На текущий момент хуже всего себя чувствуют секторы строительства и промышленности. В обрабатывающей промышленности индекс делового климата упал до 12-месячного минимума. Рост пессимизма отмечен в таких отраслях как машиностроение и автомобильной промышленность, в основном за счет снижения экспорта. Соединенные Штаты во второй половине дня напротив, могут порадовать участников рынка позитивным отчетом от Conference Board. Индикатор потребительской уверенности от университета Мичигана в январе вышел на свежий 6-ти месячный максимум на фоне роста ожиданий реальных доходов населения. По итогам 2015 года роста среднего заработка составил 2.5%, при инфляции 0.7%. Таким образом, реальные доходы населения увеличились на 1.78%, при этом в 2014 году реальные доходы увеличились на 0.99%. Позитивные данные окажут поддержку американской валюте во второй половине дня. Нельзя обойти стороной и динамику спроса на “рисковые активы”. В понедельник ведущие мировые фондовые площадки завершили день в “красной зоне”, однако снижение котировок было умеренным и его можно рассматривать как коррекционное движение после мощного роста на минувшей пятидневке. На мой взгляд, во вторник мы увидим рост котировок на рынках акций, что будет оказывать давление на евро, как валюту фондирования. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.0850/1.0875 и фиксировать прибыль на отметке 1.0790. GBP/USD: “Быки” сегодня могут взять паузу и мы можем увидеть плавное снижение котировок британской валюты в Лондонскую торговую сессию. Во-первых, в самый разгар европейской торговой сессии состоится выступление главы Банка Англии Марка Карни во время слушания специального комитета Казначейства, от которого трудно ожидать позитивных комментариев. Замедление темпа роста среднего заработка в совокупности с обвалом цен на нефть способствуют снижению краткосрочных инфляционных ожиданий. Укрепление фунта к евро в течение 2015 года оказывает сильное давление на британскую промышленность. Однако не все так плохо на туманном Альбионе. Уровень безработицы опустился до отметки 5.1%, а британская валюта за последние два месяца девальвировалась по отношению к евро на 7.5%, что создает позитивный фундамент на второй квартал текущего года. Во-вторых, на долговом рынке доходность 10-летних государственных облигаций Великобритании снижается по отношению к своим аналогам из США и Германии, что уменьшает привлекательность инвестиций в британские активы. В-третьих, как было отмечено ранее, Соединенные Штаты сегодня могут порадовать инвесторов позитивным релизом от Conference Board, что в свою очередь окажет доллару краткосрочную поддержку. На мой взгляд, сейчас не стоит рассчитывать на сильные распродажи британской валюты, поскольку в минувшую пятницу рынок уже проигнорировал негативный новостной фон по Великобритании. Ничто не мешает проигнорировать этот негатив и во второй раз. В этой связи, можно ожидать плавного снижения котировок, которое может быть воспринято трейдерами как возможность наращивать длинные позиции на привлекательных уровнях. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1.4190 -1.4290. USD/JPY: Снижение котировок следует использовать для наращивания длинных позиций по двум причинам. Во-первых, как было отмечено ранее, Соединенные Штаты сегодня могут порадовать трейдеров позитивными данными по потребительской уверенности от CB на фоне роста реальных доходов населения. Темп роста реальных доходов достиг максимального уровня за последние девять лет, что в совокупности с низким уровнем безработицы (5%) способствуют росту потребительского оптимизма. Во-вторых, на мой взгляд, сегодня мы увидим преобладание “бычьих” настроений на фондовых площадках, что также будет оказывать давление на японскую йену, как валюту фондирования. Однако на долговом рынке наблюдается сокращение дифференциала доходности государственных облигаций США и Японии, что не позволяет сегодня рассчитывать на мощный рост котировок. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 118.35/118.00 и фиксировать прибыль на отметке 119.15.

Горячев Александр, аналитик компании FreshForex |