|

0

FreshForex → 20 сентября 2016

|

|

События, на которые следует обратить внимание сегодня: 15.30 мск. США: Объем выданных разрешений на строительство за август (предыдущее значение -0.1% м/м; прогноз 2.5% м/м).

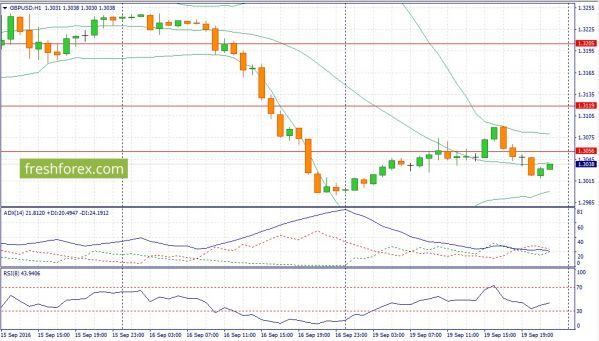

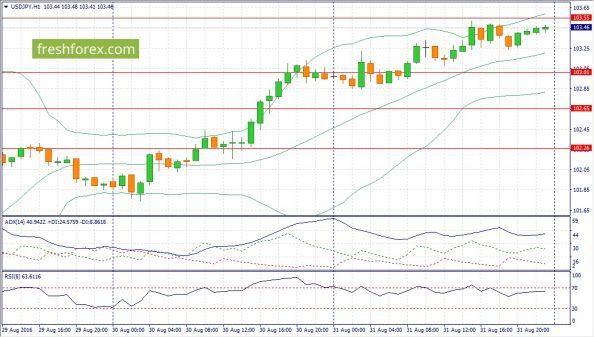

EUR/USD: В течение дня следует продавать евро на росте котировок по двум причинам. Во-первых, опубликованный накануне отчет по платежному балансу еврозоны вышел значительно хуже ожиданий участников рынка: 21 млрд. евро, против 27,2 млрд. евро консенсус-прогноза. В годовом выражении профицит текущего счета в июле сократился на 7%, что является максимальным падение за последние четыре месяца. Нельзя обойти стороной и сильный рост котировок евро по отношению к фунту, что уменьшает конкурентоспобность европейской продукции на рынке Соединенного Королевства. В этой связи, если евро будет демонстрировать укрепление, то профицит будет сокращаться еще более быстрыми темпами и чтобы сохранить позитивный тренд, монетарным властям выгоден диапазон 1,08-1,12. Во-вторых, сегодня можно ожидать умеренно позитивных данных по строительному сектору в США за август, что окажет поддержку доллару. Рост индекса потребительской уверенности CB до максимума за последние десять месяцев позволяет рассчитывать на увеличение деловой активности в строительной сфере. На этом фоне, в течение дня следует открывать позиции Sellна росте котировок в область 1,1185/1,1208 и фиксировать прибыль на отметке 1,1125. GBP/USD: Британская валюта в первой половине понедельника изо всех сил пыталась продемонстрировать рост котировок, однако продавцы активно шортили фунт на росте. На мой взгляд, необходимо присоединиться к этой тенденции и также открывать позиции Sell. Основной драйвер для падения котировок – это изменение дифференциала показателей инфляции Великобритании и США. Крупные участники рынка традиционно пристально отслеживают этот показатель и в случае сильных изменений никогда не упускают возможность для спекуляций. По итогам августа этот показатель расширился с 0,2% до 0,5%, что является достаточным изменением для спекуляций в краткосрочной перспективе. Как было отмечено ранее, сегодня во второй половине дня можно ожидать позитивной макроэкономической статистики из США, что приободрит медведей на наращивание коротких позиций. Нельзя обойти стороной и пессимизм на рынке черного золота: котировки нефти демонстрируют слабость, что в свою очередь будет усиливать давление на фунт стерлингов. На этом фоне, в течение дня следует открывать позиции Sellна росте котировок в область 1,3050/1,3100 и фиксировать прибыль на отметке 1,2970. USD/JPY: Уже завтра состоится заседание Банка Японии, где, на мой взгляд, будут анонсированы новые стимулирующие меры. Монетарному регулятору уже нельзя больше медлить, поскольку инфляционные ожидания очень низкие. Более того, высокий курс йены начинает вставлять палки в колеса промышленному сектору, что может привести к сильному дисбалансу экспорта и импорта. Нельзя обойти стороной и возможные риски от среднесрочного снижения цен на углеводороды, на фоне рекордной добычи нефти странами ОПЕК и Россией. С учетом текущей конъюнктуры рынка черного золота, можно ожидать снижение котировок Brent до уровня 40$/баррель в течение ближайших двух месяцев, что в свою очередь будет оказывать давление на потребительские цены и еще больше уведет экономику в дефляционную спираль. Таким образом, текущие уровни являются привлекательными для наращивания длинных позиций. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 101,90/101,55 и фиксировать прибыль на отметке 102,50.

Горячев Александр, аналитик компании FreshForex Свежий прогноз по фундаментальному анализу «Кто хочет стать акционером?» —новая акция от «FreshForex». Акции мировых брендов в подарок! А ты хочешь стать акционером Google? Подробнее:

Нет комментариев

прогноз

|

|

0

FreshForex → 19 сентября 2016

|

|

События, на которые следует обратить внимание сегодня: Не ожидается важной макроэкономической статистики.

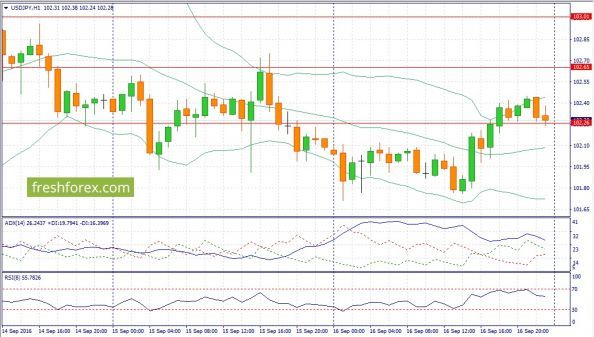

EUR/USD: В течение дня следует продавать евро по двум причинам. Во-первых, пятничный релиз по инфляции в США продемонстрировал умеренно позитивные данные, которых хватило для изменения расстановки сил на кредитных рыках. Дифференциал доходность 10-летних государственных облигаций Германии и США вновь стал сокращаться, что уменьшает привлекательность инвестиций в европейские активы. В целом, опубликованные данные никак не могут изменить ожидания вокруг заседания ФРС США, которое намечено на 21 сентября. Текущих данных явно не достаточно для повышения ставок в ближайшую среду, однако позитивного тренда по показателю core CPI достаточно для повышения ставок на заседании 14 декабря. Последние 10 месяцев базовая инфляция находится выше уровня 2%, такого американская экономика не видела последние четыре года. Во-вторых, вновь нарастают проблемы европейского банковского сектора, что также приведет к росту пессимизма в отношении евро. Американские регуляторы предъявляют штраф Deutsche Bank в размере 14 млрд. дол. по делу ипотечных ценных бумаг в период 2006-2008 г.г. В этой связи, если ведущий финансовый институт Европы оплатит штраф, то показатель достаточности капитала будет ниже норматива. В пятницу акции банка упали на 8,4%, при падении индекса DAX30 на 1,49%. По раздачу в пятницу попали и другие банки Старого света: акции UniCredit просели на 5,79%, Bankia на 3.46%. На этом фоне, в течение дня следует открывать позиции Sellна росте котировок в область 1,1185/1,1208 и фиксировать прибыль на отметке 1,1125. GBP/USD: В минувшую пятницу британский фунт упал на 1,81%, продемонстрировал максимальное дневное падение с 5 июля текущего года. Судя по всему британская валюта решила выйти из двухмесячного флэта и обновить минимум текущего года (1,2796). Лично я вначале ожидал роста котировок в область верхней границы флэта (1,3476), после чего быстрого падения котировок на новые годовые минимумы. Обычно инвесторы сначала гонят рынок в одну сторону, а потом резко разворачивают в другую. Но в итоге, верхней границы флэта мы не увидели. В целом, падение фунта напрашивалось давно, поскольку сейчас на рынке сложились разнонаправленные ожидания по монетарной политике Банка Англии и ФРС США: первые обещали снизить ставку до конца 2016 года, вторые обещают повысить ставку, правда, точных сроков не объявляли. Нельзя обойти стороной и падение цен на черное золото. За последнюю неделю котировки Brent просели на 3.6%. С учетом роста объема добычи в странах Северной Америки, а также завершения автомобильного сезона в США и последующего падения спроса на нефтепродукты, можно ожидать новых распродаж основных эталонных контрактов, что будет усиливать давление на фунт стрелингов. На этом фоне, в течение дня следует открывать позиции Sellна росте котировок в область 1,3055/1,3100 и фиксировать прибыль на отметке 1,2985. USD/JPY: Открываем позиции Buy по двум причинам. Во-первых, дифференциал доходности 10-летних государственных облигаций США и Японии расширяется после пятничных данных по CPI, что увеличивает привлекательность инвестиций в американские активы. Уже в среду Банк Японии огласит итоги своего заседания, и многие инвесторы ожидают новых стимулирующих мер на фоне низких инфляционных ожиданий в Стране восходящего солнца. Этот фактор может приободрить быков на тестирование 104 фигуры в краткосрочной перспективе. Во-вторых, несмотря на падение ведущих мировых фондовых площадок в пятницу, в целом минувшую неделю американский рынок акций закрыл в “зеленой зоне”. Особенно необходимо отметить падение индекса страха VIX по итогам пятницы на 5,7% и по итогам недели на 12,1% соответственно. Таким образом, можно сделать вывод о том, что страхи инвесторов нивелируются и на грядущей неделе можно ожидать умеренного спроса на рисковые активы, что в конечном итоге окажет давление на японскую йену, как валюту фондирования. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 102,00/101,75 и фиксировать прибыль на отметке 102,50.

Горячев Александр, аналитик компании FreshForex Свежий прогноз по фундаментальному анализу

«Кто хочет стать акционером?» —новая акция от «FreshForex». Акции мировых брендов в подарок! А ты хочешь стать акционером Google? Подробнее: |

|

0

FreshForex → 16 сентября 2016

|

|

События, на которые следует обратить внимание сегодня: 15.30 мск. США: Индекс потребительских цен за август (предыдущее значение 0.0% м/м; прогноз 0.1% м/м).

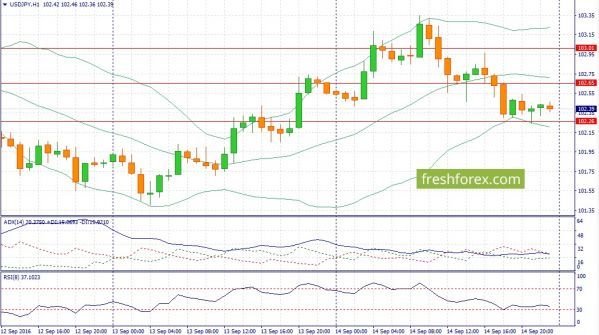

EUR/USD: На сегодня формируется смешанный фон. С одной стороны, можно открывать позиции Buy на фоне негативной макроэкономической статистики из США. Промышленное производство в США в августе сократилось на 0,4% м/м. Отрицательное сальдо расчетного счета платежного баланса США во втором квартале увеличилось на 7,1% г/г, до уровня 119,9. Последние семь кварталов подряд отрицательное сальдо находится выше уровня 100 млрд. дол. Последний раз такая ситуация наблюдалась в период 2011-2012 годов, что в конечном итоге привело к плавной девальвации американской валюты в последующие полтора года. Повториться ли история на этот раз? На мой взгляд, да и будет это проходить после выборов президента, уже в 2017 году. С другой стороны, рост “аппетита к риску” будет оказывать давление на евро, как валюту фондирования. Накануне на европейских и американских фондовых площадках торги завершились в “зеленой зоне”, высокодоходные кросс-курсы также продемонстрировали рост котировок. Инвесторы увеличивают объем позиции по carry trade, что обычно плохо сказывается на стоимости евро. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1,1200 -1,1280. GBP/USD: Трейдеры покупают британскую валюту, поскольку формируется благоприятный фон. Во-первых, макроэкономическая статистика из Соединенных Штатов накануне вышла хуже ожиданий, что не позволяет рассчитывать на повышение ключевой ставки Федрезервом на будущей неделе. Рынок облигаций отреагировал на это событие вполне естественным образом: доходность 10-летних бумаг Великобритании стала рости по отношению к своим аналогам из США. Во-вторых, отчет по розничным продажам в Великобритании порадовал инвесторов позитивными данными: объем продаж увеличился на 6,2% г/г, при этом рынок ожидал уровня 5,4% г/г. Рост потребительских расходов будет способствовать увеличению показателя ВВП. В-третьих, Банк Англии накануне отметил позитивный эффект от августовского смягчения монетарной политики, а также от падения курса британской валюты. Разговоров о снижении процентной ставки не было, что также позитивно для фунта. В-четвертых, стабилизация на товарном рынке также лишает медведей сильной поддержки. В четверг цены на основные товарные активы продемонстрировали уверенный рост, что в свою очередь будет оказывать давление на доллар, поскольку сырье котируется в американской валюте. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1,3220/1,3180 и фиксировать прибыль на отметке 1,3300. USD/JPY: Текущие уровни являются привлекательными для открытия позиций Buy по двум причинам. Во-первых, опубликованная накануне макроэкономическая статистика в США сигнализирует о том, что сегодня мы не увидим сильных данных по инфляции за август, что в свою очередь ставит жирную точку в вопросе повышения процентных ставок ФРС на заседании 21 сентября. Индекс цен производителей, который показывает ранние сигналы инфляционных трендов, по итогам августа находился на нулевой отметки в годовом выражении, а розничные продажи в последний месяц лета сократились на 0,3% м/м. Поскольку ожидания изменения кредитно-денежной политики FED нивелируются, то фондовый рынки получают порцию позитива и в этой связи, можно ожидать восстановления котировок на ведущих мировых рынках акций. Рост аппетита к риску будет позитивно сказывать на паре USD/JPY. Во-вторых, на кредитном рынке наблюдается расширение спрэда доходности 10-летних государственных облигаций США и Японии, что увеличивает привлекательность инвестиций в американские активы. Инвесторы ожидают снижения учетной ставки от Банка Японии на заседании 21 сентября, что не позволяет йене слишком сильно укрепиться к своему конкуренту. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 102,00/101,70 и фиксировать прибыль на отметке 102,50.

Горячев Александр, аналитик компании FreshForex Свежий прогноз по фундаментальному анализу «Кто хочет стать акционером?» —новая акция от «FreshForex». Акции мировых брендов в подарок! А ты хочешь стать акционером Google? Подробнее: |

|

0

FreshForex → 15 сентября 2016

|

|

События, на которые следует обратить внимание сегодня: 11.30 мск. Великобритания: Изменение объёма розничной торговли с учетом затрат на топливо за август (предыдущее значение 1.4% м/м; прогноз -0.4% м/м). 12.00 мск. Еврозона: Индекс потребительских цен за август (предыдущее значение 0.2% г/г; прогноз 0.2% г/г). 14.00 мск. Великобритания: Решение по основной процентной ставке Банка Англии за сентябрь (предыдущее значение 0.25%; прогноз 0.25%). 15.30 мск. США: Изменение объема розничной торговли за август (предыдущее значение 0.0% м/м; прогноз -0.1% м/м).

EUR/USD: В течение дня следует открывать позиции Sell по двум причинам. Во-первых, сегодня можно ожидать умеренно позитивных данных по розничным продажам в Соединенных Штатах за август, что окажет поддержку доллару. Индекс потребительской уверенности от CB в августе вышел на максимальный уровень за последние десять месяцев, что сигнализирует об увеличении потребительских расходов. Однако, на сильные данные сегодня рассчитывать не приходится на фоне снижения объема продаж автомобилей, поскольку на этот компонент приходится порядка 25% от розничных продаж. Во-вторых, котировки черного золота накануне просели на 2,3% после публикации данных по запасам нефти от министерства энергетики США, где было указано на рост добычи до 8,49 млн. баррелей/сутки, что является максимальным уровнем за последние три недели. Потребление нефти на минувшей неделе сократилось на 200 тыс. баррелей/сутки. Таким образом, мы видим, что рост числа буровых установок приводит к увеличению добычи нефти и, на мой взгляд, это только начало тренда. Сегодня можно ожидать дальнейшего снижения котировок, поскольку в мире наблюдается бегство капитала из рисковых активов, к которым относится и нефть. Падение цен на нефть традиционно оказывает поддержку американской валюте, поскольку сырье котируется в долларах. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1,1260/1,1290 и фиксировать прибыль на отметке 1,1200. GBP/USD: Основным событием дня станет решение Банка Англии по кредитно-денежной политике. С момента последнего заседания Центробанка 4 августа, доходность 2-х летних государственных облигаций Великобритании, которая тесно коррелирует с учетной ставкой, выросла на 0,05%, что не предполагает изменение политики. На прошлом заседании регулятор анонсировал снижение ставок до конца года и теперь возникает вопрос, когда можно ожидать реализации данного сценария. Если принять во внимание тот факт, что 14 декабря состоится заседание ФРС США, где инвесторы ожидают повышение учетной ставки, то Банк Англии, скорее всего не будет снижать ставку на заседании 15 декабря, поскольку это может вызвать панические распродажи фунта и бегство капитала из британских активов. Получается у нас остается два заседания: 13 октября и 3 ноября. На ноябрьском заседании будет опубликован квартальный релиз по инфляции и я думаю, что именно в этот день монетарные власти пойдут на новые стимулирующие меры. При подготовке отчета по инфляции руководство Банка Англии будет обладать всей необходимой информацией, чтобы принять правильное решение. Необходимо отметить, что снижение учетной ставки 4 августа также проходило в период публикации релиза по инфляции. Brexit был объявлен 24 июня, однако монетарные власти не стали запускать пакет стимулов на заседании 14 июля, а взяли паузу для получения необходимой статистики. Сегодня Марк Карни и его коллеги отметят позитивный эффект от падения стоимости фунта для торгового баланса и инфляции в среднесрочной перспективе. Таким образом, сегодня можно ожидать умеренного спроса на британскую валюту, поскольку на рынке не будет сюрпризов. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1,3220/1,3180 и фиксировать прибыль на отметке 1,3280. USD/JPY: Снижение “аппетита к риску” – вот главный драйвер для укрепления японской национальной валюты сегодня. Ведущие мировые рынки акций по-прежнему лихорадит: азиатские, европейские и американские площадки завершил третий торговый день в “красной зоне”. Второй день подряд хуже всех себя чувствуют бумаги банковского сектора, особенно европейского. Котировки высокодоходных кросс-курсов также демонстрируют падение, что подтверждает ликвидацию позиций carry trade. Как было отмечено, ранее Банк Англии сегодня не будет вносить изменений в кредитно-денежную политику, что лишает фондовый рынок Великобритании хорошей поддержки. Новое стимулирование от Банка Англии безусловно бы позитивно отразилась на котировках пары USD/JPY, однако на это сегодня рассчитывать не приходиться. Нельзя обойти стороной и динамику кредитного рынка: дифференциал доходности 10-летних государственных облигаций США и Японии сокращается, что уменьшает привлекательность инвестиций в американские активы. Во второй половине дня можно ожидать выхода данных по розничным продажам в США лучше медианы прогнозов, что окажет поддержку доллару и в этой связи, можно ожидать коррекции вверх. На этом фоне, в течение дня следует открывать позиции Sellна росте котировок в область 102,40/102,80 и фиксировать прибыль на отметке 102,00.

Горячев Александр, аналитик компании FreshForex Свежий прогноз по фундаментальному анализу «Кто хочет стать акционером?» —новая акция от «FreshForex». Акции мировых брендов в подарок! А ты хочешь стать акционером Google? Подробнее: |

|

0

FreshForex → 14 сентября 2016

|

|

События, на которые следует обратить внимание сегодня: 11.30 мск. Великобритания: Уровень безработицы за август (предыдущее значение 4.9%; прогноз 4.9%). 11.30 мск. Великобритания: Изменение уровня среднего заработка за август (предыдущее значение 2.4% 3м/г; прогноз 2.2% 3м/г). 17.30 мск. США: Данные по запасам сырой нефти от министерства энергетики за сентябрь (предыдущее значение -14,513M; прогноз 4,500M).

EUR/USD: Последние несколько дней пара стоит в узком флэте и сегодня можно ожидать вновь развития боковой тенденции. В первой половине дня мы можем увидеть рост котировок единой европейской валюты на фоне снижения “аппетита к риску” у инвесторов. Поскольку евро, наряду с японской йеной, является валютой фондирования в операциях carry trade, то инвесторы будут формировать спрос на обе валюты. С открытием американской торговой сессии мы напротив, можем увидеть снижение котировок по двум причинам. Во-первых, на кредитных рынках наблюдается падение доходности 10-летних государственных облигаций Германии по отношению к своим аналогам из США и Великобритании, что уменьшает привлекательность инвестиций в европейские активы. Во-вторых, в 17.30 мск. можно ожидать выхода негативных данных по запасам сырой нефти в Соединенных Штатах, что вызовет снижение цен на нефть и окажет поддержку доллару. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1,1160 -1,1260. GBP/USD: В течение дня следует наращивать позиции Sell по двум причинам. Во-первых, опубликованный накануне релиз по инфляции в Великобритании за август не оправдал оптимистичных ожиданий инвесторов и в этой связи, сегодня можно рассчитывать на отчет по рынку труда в пределах медианы прогнозов. Индекс потребительской уверенности, который тесно коррелирует с динамикой рынка труда, сейчас демонстрирует отрицательные результаты (минимальный уровень с января 2014 года) и на этом фоне, сегодня трудно ожидать выхода данных по безработице и среднему заработку лучше медианы-прогнозов. На мой взгляд, мы вновь увидим расширение отрицательного дифференциала доходности 10-летних государственных облигаций Великобритании и США, что будет оказывать поддержку американской валюте. Во-вторых, массовые распродажи на товарном рынке также будут оказывать положительное влияние на котировки доллара, поскольку стоимость сырья деноминирована в американской валюте. Нельзя забывать и про сегодняшний релиз от министерства энергетики США по запасам сырой нефти. Поскольку на прошлой неделе в отчетность вмешался форс-мажор (плохая погода в Мексиканском заливе), то сейчас этот фактор нивелирован, и сегодня мы увидим рост запасов, что будет оказывать давление на котировки черного золота. Сорт Brent накануне похудел на 2,4% и сегодня можно вновь ожидать повторения нисходящей тенденции. Необходимо отметить, что между парой GBP/USD и нефтью наблюдается прямая историческая корреляции и в этой связи, фунт также получит еще один удар. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок котировок в область 1,3215/1,3255 и фиксировать прибыль на отметке 1,3150. USD/JPY: Открываем позиции Sell, поскольку на финансовых рынках вновь наблюдается бегство капитала из рисковых активов. Вторник был ключевым днем для мировых рынков акций: если инвесторы были готовы рисковать, они должны были активно наращивать длинные позиции на коррекции. Однако фондовые площадки Европы и в Северной Америке завершили торги в “красной зоне”. Хуже всех себя чувствовали бумаги банковского сектора: котировки UniCredit упали на 4,2%, Banco Santander на 2,7%. ETF-фонды инвестирующие в развивающие рынки накануне потеряли 2,5% своей стоимости. Негативная динамика наблюдается и в секторе высокодоходных кросс-курсов. Таким образом, инвесторы сворачивают операции carry trade и будут уходить в безопасные активы. В этой связи, сегодня можно ожидать укрепления японской йены и золота. Однако, рынок государственных облигаций указывает на то, что сегодня мы не увидим сильного падения котировок пары USD/JPY: спрэд доходности 10-летних бумаг США и Японии хоть и умеренно, но все же расширяется, что является позитивным фактором для быков по доллару. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 103,00/103,30 и фиксировать прибыль на отметке 102,50.

Горячев Александр, аналитик компании FreshForex Свежий прогноз по фундаментальному анализу «Кто хочет стать акционером?» —новая акция от «FreshForex». Акции мировых брендов в подарок! А ты хочешь стать акционером Google? Подробнее: |

|

0

FreshForex → 13 сентября 2016

|

|

События, на которые следует обратить внимание сегодня: 02.50 мск. Япония: Индекс BSI деловых условий для крупных производителей за 3 квартал (предыдущее значение -11.1; прогноз -6.5). 11.30 мск. Великобритания: Индекс потребительских цен за август (предыдущее значение 0.6% г/г; прогноз 0.7% г/г). 12.00 мск. Германия: Индекс настроений в деловой среде от института ZEW за сентябрь (предыдущее значение 0.5; прогноз 2.8).

EUR/USD: Сегодня можно ожидать умеренного роста котировок единой европейской валюты по двум причинам. Во-первых, можно ожидать выхода данных по индексу ZEW лучше медианы прогнозов на фоне роста деловой активности в ведущей экономики еврозоны. Умеренно позитивная динамика индексов PMI от Markit указывает на сохранение темпов экономического роста. Также можно сделать вывод о том, что представители немецкого бизнеса уже учли в своих ожиданиях выход Великобритании из состава Е.С., поскольку предыдущий релиз от ZEW вышел крайне слабым. Единственное, что вызывает опасение – это сокращение темпа роста профицита торгового баланса Германии по итогам семи месяцев на 0,6% г/г. Во-вторых, сегодня можно ожидать выхода умеренно негативных данных по инфляции в Великобритании за август, что в свою очередь вызовет рост котировок кросс-курса EUR/GBP и положительно отразится на стоимости евро в паре с долларом. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1,1215/1,1185 и фиксировать прибыль на отметке 1,1255. GBP/USD: На мой взгляд, сегодня британская валюта продемонстрирует снижение котировок на фоне умеренно негативных данных по инфляции. Сегодняшний консенсус-прогноз экономистов инвестиционных банков предполагает рост потребительских цен по сравнению с июлем на 0,4%, что представляется трудно достижимым на фоне снижения цен на бензин на 2% м/м. Всего за летний период стоимость бензина на туманном Альбионе подешевела на 10,5%, до уровня 1,44$/литр. Энергоносители являются важнейшим инфляционным компонентом и в этой связи, трудно сегодня рассчитывать на выход сильных данных. Нельзя обойти стороной и замедление темпа роста заработных плат, что с учтем Brexit, может вызвать снижение потребительской активности и заставит компании повременить с повышением цен. Индекс доверия потребителей последние пять месяцев находится в отрицательной области, на минимальном уровнем за последние два с половиной года. Необходимо также отметить и рост пессимизма в отношении британских активов на кредитных рынках: доходность 10-летних государственных облигаций Великобритании снижается по отношению к своим аналогам из США и Германии. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1,3340/1,3380 и фиксировать прибыль на отметке 1,3270. USD/JPY: Американские горки на американском фондовом рынке застали инвесторов врасплох. Сейчас трудно понять, что за восходящая тенденция была накануне: это скупка рисковых активов после сильной коррекции или это глубокая коррекция и нас ожидает новая волна распродаж акций по всему миру и бегство капитала в безопасные активы, к которым традиционно относят и японскую йену. В азиатскую торговую сессию можно ожидать выхода негативного релиза по индексу деловых условий (BSI) для крупных предприятий Японии, что может вызвать снижение котировок на Токийской фондовой бирже и укрепление йены, как валюты фондирования в операциях carry trade. Индекс PMI производственного сектора последние шесть месяцев находится ниже уровня 50%, что указывает на существенный спад в этой отрасли экономики. Корпоративные прибыли снижаются в годовом выражении, в первую очередь за счет снижение конкурентоспособности японской продукции на внешних рынках из-за сильного укрепления национальной валюты. Курс йены к доллару с начала текущего года укрепился на 15,33%, что ставит под удар высокие темпы роста ВВП и инфляции. С открытием европейской торговой сессии ход торгов будет определяться “аппетитом к риску”: если фондовые индексы DAX30 и FTSE100 будут демонстрировать уверенный рост в первые два часа сессии, то пара также пойдет вверх, в противном случае падение пары ускорится. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 102,10/102,50 и фиксировать прибыль на отметке 101,50.

Горячев Александр, аналитик компании FreshForex Свежий прогноз по фундаментальному анализу

«Кто хочет стать акционером?» —новая акция от «FreshForex». Акции мировых брендов в подарок! А ты хочешь стать акционером Google?

|

|

0

FreshForex → 12 сентября 2016

|

|

События, на которые следует обратить внимание сегодня: Не ожидается важной макроэкономической статистики.

EUR/USD: Рост котировок в данной валютной паре следует использовать для открытия позиций Sell. Почему мы можем увидеть рост пары в начале торгового дня? Основным фактором будет выступать приток капитала в валюты фондирования, к которым, в последние два года, относится и единая европейская валюта. Снижение “аппетита к риску” у инвесторов будет способствовать укреплению евро, по примеру американской торговой сессии в пятницу 9 сентября. Тогда ведущие мировые фондовые площадки продемонстрировали сильное падение котировок, при этом евро пользовалось спросом. Затем тенденция будет изменять свой характер, и мы будем наблюдать укрепление американской валюты. Основным драйвером для укрепления доллара можно назвать рост ставок Libor. Трехмесячная ставка Libor – это индикатор межбанковского кредитования и практически каждый день на рынке наблюдается новый максимум года. Текущий уровень ставок находится на отметке 0,852%. Напомню, что 16 декабря 2015 года, когда ФРС повысила учетную ставку, эта ставка была на уровне 0,532%. Таким образом, в декабре 2015 года спрэд между срединной ставкой FOMC и ставкой Libor был на уровне 0,157%, что предполагает текущий срединный уровень процентных ставок FOMC 0,695%. Если ФРС повышает ставку на 0,25% на одном из своих ближайших заседаний, то срединный уровень будет на отметке 0,625%. Таким образом, можно сделать вывод о том, что FOMC обязательно повысит учетную ставку в текущем году и нельзя исключать такого сценарий, что это будет сделано до президентских выборов в США. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1,1260/1,1290 и фиксировать прибыль на отметке 1,1215. GBP/USD: На сегодня формируется смешанный фон. С одной стороны, динамика кредитного рынка сигнализирует о росте позитивных настроений в отношении британских активов: доходность 10-летних государственных облигаций Великобритании растет по отношению к своим аналогам из США и Германии. Необходимо отметить, что дифференциал доходности облигаций Великобритании и США достиг максимального уровня с 4 августа. С другой стороны, масштабные распродажи на рынке черного золота в минувшую пятницу (котировки Brent снизились на 4,26%) могут оказать сильное давление на фунт стерлингов. Падение цен на нефть способствует укреплению доллара, поскольку стоимость энергоносителей котируется в американской валюте. На мой взгляд, сейчас по британской валюте можно ожидать реализации двух сценариев. Первый – это рост котировок в область 1,3479 (максимум 15 июля) и затем падение на новый минимум текущего года (ниже 1,2796). Второй сценарий предполагает, что роста в вышеуказанную область мы не увидим и снижение цен в область 1,2796 уже началось. Таким образом, я ожидаю падение стоимости британской валюты и шансы обновить минимум текущего года в ближайшие три месяца достаточно высокие. Почему следует ожидать именно снижение фунта? Все дело в разнонаправленной кредитно-денежной политики двух Центробанков: Банк Англии в августе понизил учетную ставку и анонсировал новое снижение до конца года из-за Brexit, при этом ФРС США готовится к повышению ставки, вероятней, всего это произойдет на декабрьском заседании. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1,3230-1,3330. USD/JPY: Последние два торговых дня пара завершила ростом котировок, при этом фондовые рынки подверглись масштабным распродажам, особенно в Соединенных Штатах. Такая раскорреляция обычно завершается сильным снижение котировок пары USD/JPY. Повториться ли такой исход в этот раз? На мой взгляд, шансы на такой исход очень высокие. Во-первых, американский фондовый рынок продемонстрировал максимальное дневное падение с тех пор, как Великобритании объявила о выходе из состава Е.С. Тогда мировые рынки акций охватила паника, а сейчас никакой паники нет, но мы видим масштабные распродажи. Во-вторых, распродажи наблюдается по всему спектру рисковых активов: акции, нефть, металлы, высокодоходные кросс-курсы. Таким образом, можно сделать вывод о том, что инвесторы сворачивают carry trade и будут отдавать кредиты номинированные в по японской валюте. В такие периоды йена, как валюта фондирования №1, пользуется устойчивым спросом. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 102,55/103,00 и фиксировать прибыль на отметке 102,00.

Стать акционером крупнейших компаний мира? Легко!

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 9 сентября 2016

|

|

События, на которые следует обратить внимание сегодня: 11.30 мск. Великобритания: Сальдо баланса видимой торговли за июль (предыдущее значение 12,41B; прогноз -11,75B).

EUR/USD: В течение дня следует ожидать развития боковой тенденции. С одной стороны, евро может уйти на 12 фигуру за счет коррекции в кросс-курсе EUR/GBP на фоне позитивной макроэкономической статистики из Великобритании, а также спроса на рисковые активы. ЕЦБ за счет проведения ультрамягкой кредитно-денежной политики сделал евро валютой фондирования в 2015 году, однако, несмотря на высокую ликвидность и нулевые процентные ставки carry-трейдеры, согласно заявлениями банков-маркетмейкеров, не особо активно используют единую валюту в своих операциях. По-прежнему самой любой валютой у них считается японская йена, где уже два десятилетия отлажен механизм фондирования. Возможно, в будущем евро также будет очень чувствителен к динамике рисковых активов, однако сейчас это влияние не слишком большое. Тем не менее, это влияние присутствует и сегодня оно будет играть против единой валюты. С другой стороны, черное золото накануне продемонстрировало роста более, чем на 3,5% после статистки из США, что в свою очередь может вызвать снижение курса USDX и окажет поддержку евро и приведет к росту пару на 13 фигуру. Дифференциал доходности 10-летних государственных облигаций США и Германии сокращается, что уменьшает привлекательность инвестиций в американские активы. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1,1220-1,1320. GBP/USD: Британская валюта последние два торговых дня корректировалась после недельного укрепления и текущие уровни выглядят привлекательными для наращивания позиций Buy. В самый разгар европейской торговой сессии Национальный офис статистики Великобритании опубликует релиз по торговому балансу за август, где можно ожидать выхода позитивных данных, за счет падения стоимости британской валюты к евро и доллару. Конкурентоспособность британской продукции на внешних рынках за счет удешевления валюты увеличивается. Позитивную динамику подтверждает и рост объема золотовалютных резервов Банка Англии по итогам июля на 0,22 млрд. долларов. Резервы растут либо в период роста экспорта, либо в период падения импорта. В любом случае этот процесс вызывает уменьшение отрицательного сальдо торгового баланса. На кредитных рынках доходность 10-летних государственных облигаций последние шесть торговых дней подряд растет по отношению к своим аналогам из США и Германии, что указывает на рост котировок фунта. Нельзя обойти стороной и вчерашний релиз по запасам сырой нефти в США: недельные запасы сократились на 14,5 млн. баррелей, что является максимальным уровнем за последние 17 лет. Котировки черного золота продемонстрировали стремительный рост, что в свою очередь также должно оказать поддержку британской валюте. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1,3310/1,3280 и фиксировать прибыль на отметке 1,3400. USD/JPY: Рост “аппетита к риску” на финансовых рынках будет способствовать укреплению пары USD/JPY в течение торгового дня. В четверг основным возмутителем спокойствия на рынках стала нефть, а именно отчет по запасам в Соединенных Штатах: запасы нефти и бензина сократились и что самое главное отмечено снижение объема добычи на 30 тыс. баррелей/сутки, до уровня 8,45 млн. баррелей/сутки. Необходимо отметить, что объем добычи у третьего игрока на мировом рынке (впереди только Саудовская Аравия и Россия) сокращается уже две торговых недели подряд. Для инвесторов это стало неожиданным сюрпризом, поскольку в Штатах отмечается рост числа буровых платформ, что традиционно способствует увеличению объема добычи углеводородов. И вот на таких сюрпризах трейдеры стали наращивать длинные позиции по рисковым активам. Необходимо также отметить, что на европейском фондовом рынке накануне в лидерах роста были бумаги банковского сектора. Финансовая отрасль Старого света испытывает серьезные трудности и если инвесторы покупают акции проблемных банков, значит, они готовы рисковать. Такая динамика традиционно является негативной для йены, как валюты фондирования №1 в операциях carry trade. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 102,05/101,75 и фиксировать прибыль на отметке 102,55. Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 8 сентября 2016

|

|

События, на которые следует обратить внимание сегодня: 14.45 мск. Еврозона: Публикация решения ЕЦБ по основной процентной ставке за сентябрь (предыдущее значение 0.00%; прогноз 0.00%). 15.30 мск. Еврозона: Пресс-конференция ЕЦБ. 15.30 мск. США: Число первичных обращений за пособием по безработице за сентябрь (предыдущее значение 263K; прогноз 265K). 18.00 мск. США: Данные по запасам сырой нефти от министерства энергетики за сентябрь (предыдущее значение 2,276M; прогноз -0,083M).

EUR/USD: Основным событием дня станет публикация итогов заседания ЕЦБ покредитно-денежной политике. С момента последнего заседания монетарного регулятора (21 июля) доходность 2-х летних государственных облигаций Германии, которая тесно коррелирует с учетной ставкой ЕЦБ, сократилась на 0,05%. С одной стороны, снижение незначительное и сейчас трудно сделать вывод о перспективах изменения кредитно-денежной политики. С другой стороны, мы видим все же снижение показателя, что говорит о том, что рынок настраивается на новые стимулы от ЕЦБ осенью. Инфляционные ожидания в Старом свете по-прежнему остаются на низком уровне, в первую очередь за счет сильного падения индекса цен производителей. Банковское кредитование демонстрирует позитивную динамику и в случае новых стимулов мы увидим сильный рост показателя, что окажет позитивное влияние на экономику. Будет ли ЕЦБ сегодня вводить новые меры, которые в конечном итоге вызовут снижение курса евро? На мой взгляд, нет. ЕЦБ традиционно отличается медлительностью в принятии решений и сегодня Марио Драги вновь может заявить о том, что регулятор готов на новые шаги в случае необходимости, а сейчас нужно ждать и внимательно следить за статистикой. Тем не менее, ведущие мировые инвестиционные банки ожидают новых стимулирующих мер от ЕЦБ до конца текущего года и будут активно предлагать своим клиентам шортить евро. На долговом рынке отмечается рост пессимизма в отношении европейских активов: доходность 10-летних государственных облигаций Германии снижается по отношению к своим аналогам из США и Великобритании. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1,1275/1,1305 и фиксировать прибыль на отметке 1,1225. GBP/USD: В течение дня пара может продемонстрировать рост на фоне позитивной динамики кредитного и товарного рынков. Доходность 10-летних государственных облигаций Великобритании по-прежнему растет по отношению к своим аналогам из США и Германии, что увеличивает привлекательность инвестиций в британские активы. Выступавшие в среду члены руководства Банка Англии Карни и Форбс заявили о том, что ситуация после объявления Brexit находится под контролем регулятора и новые стимулирующие меры, которые были введены в августе должны помочь британской экономике. Накануне американский институт нефти отрапортовал о сокращении запасов черного золота на 12 млн. баррелей и с учетом сильной корреляции этого показателя с данными от Министерства энергетики сегодня, в американскую сессию мы можем увидеть позитивный релиз, что будет способствовать росту котировок основных эталонных сортов и окажет поддержку британской валюте. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1,3330/1,3300 и фиксировать прибыль на отметке 1,3400. USD/JPY: В течение дня следует ожидать умеренного роста котировок на фоне увеличение “аппетита к риску” у инвесторов. В среду большинство фондовых площадок в мире завершили торги в “зеленой зоне”. Индекс ММВБ вновь установил свежий исторический максимум. Рост эйфории связан с позитивными корпоративными отчетами и падением доходности по бумагам долгового рынка. В этой связи, можно сделать вывод о том, что инвесторы готовы наращивать длинные позиции по акциям, что будет способствовать росту объема операций carry trade. Индекс S&P500, несмотря на целую порцию слабой макроэкономической статистики из Штатов, по-прежнему настроен на обновление исторического максимума и такая динамику будет оказывать позитивное влияние на стоимость пары USD/JPY. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 101,60/103,20 и фиксировать прибыль на отметке 102,20.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 7 сентября 2016

|

|

События, на которые следует обратить внимание сегодня: 11.30 мск. Великобритания: Изменение объема промышленного производства за июль (предыдущее значение 1.6% г/г; прогноз 1.9% г/г). 16.15 мск. Великобритания: Парламентские слушания по вопросам инфляции.

EUR/USD: В течение дня следует ожидать роста котировок единой европейской валюты. После публикации слабых данных по индексу ISM для сферы услуг США дифференциал доходности 10-летних государственных облигаций Германии и США стал демонстрировать рост, что является позитивным фактором для евро. Необходимо отметить, что европейский индекс PMI сектора услуг еврозоны по итогам августа впервые в этом году обогнал аналогичный американский показатель. В такие периоды инвесторы стремятся сократить долю американской валюты в своих портфелях как минимум в краткосрочной перспективе. Поскольку сегодня не ожидается важной макроэкономической статистики из еврозоны и США, то инвесторы будут наращивать длинные позиции в направлении 13 фигуры. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1,1245/1,1200 и фиксировать прибыль на отметке 1,1300. GBP/USD: В течение дня следует ожидать продолжения восходящей тенденции по трем причинам. Во-первых, опубликованный накануне релиз по деловой активности в секторе услуг США разочаровал инвесторов крайне слабыми данными. Показатель ISM опустился до минимального уровня с февраля 2010 года. Спрэд показателей PMI Великобритании и США впервые за последний год вышел в положительную территорию, что традиционно позитивно воспринимается трейдерами. Необходимо отметить, что все ключевые статьи в отчете ISM продемонстрировали снижение по сравнению с предыдущим месяцем. Если к этому добавить тот факт, что 1 сентября деловая активность в производственном секторе опустилась ниже 50%, то можно с уверенностью говорить о том, что ФРС США на заседании 21 сентября не будет повышать учетную ставку. Индексы ISM является оперяющими индикаторами ВВП и такая негативная динамика указывает на то, что экономический рост будет достаточно вялым. То, что FOMC не будет изменять кредитно-денежную политику через две недели, является позитивным фактором для быков по фунту. Во-вторых, динамика кредитных рынков также указывает на восходящий тренд по британской валюте: доходность 10-летних государственных облигаций Великобритании растет по отношению к своим аналогам из США и Германии, что увеличивает привлекательность инвестиций в британские активы. В-третьих, во второй половине дня можно ожидать умеренно позитивной риторики финансовых властей Соединенного Королевства относительно перспектив инфляции. Рынок труда демонстрирует восходящий тренд (рост занятости и среднего заработка), что традиционно способствует росту индекса потребительских цен, а резкое падение курса фунта после оглашения итогов референдума по вопросу членства Британии в составе Е.С. также является инфляционным фактором для экономики. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1,3410/1,3370 и фиксировать прибыль на отметке 1,3470. USD/JPY: На сегодня формируется смешанный фон. С одной стороны, сильное сокращение спрэда доходности государственных облигаций США и Японии будет способствовать уменьшению привлекательность инвестиций в американскую валюту и позитивно отразится на стоимости йены. С другой стороны, американский рынок акций, несмотря на слабую макроэкономическую статистику последних дней по рынку труда и деловой активности в производственной сфере и секторе услуг, вовсе не собирается снижаться, а напротив, мы видим, как инвесторы активно выкупают просадки и двигают индекс $&P500 постепенно вверх. Необходимо также отметить, что российский фондовый индекс ММВБ накануне вновь обновил исторический максимум. Такая динамика указывает на то, что аппетит к риску по-прежнему находится на высоком уровне, что в свою очередь будет оказывать давление на японскую йену, как валюту фондирования. Поскольку пара накануне продемонстрировала снижение на 1,3%, то текущие уровни являются привлекательными для открытия позиций Buy, поскольку в середине месяца Банка Японии может заявить о новых стимулирующих мерах, что традиционно способствует росту пары. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 101,00 -102,30.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 6 сентября 2016

|

|

События, на которые следует обратить внимание сегодня: 17.00 мск. США: Композитный индекс ISM для непроизводственной сферы за август (предыдущее значение 55.5; прогноз 55.4).

EUR/USD: Основным событием дня станет публикация релиза по деловой активности в секторе услуг США за август. На непроизводственную сферу приходится порядка 65% американского ВВП и в этой связи, отчет от ISM всегда вызывает повышенный интерес у инвесторов. Увидим ли мы сегодня сильные данные, которые окажут поддержку доллару? На мой взгляд, шансы на такой исход достаточно малые. Во-первых, на минувшей неделе был опубликован крайне негативный отчет по деловой активности от ISM для производственного сектора: показатель опустился ниже 50%, что указывает на спад. Итоговый показатель 49,4% оказался минимальным уровнем за последние пять месяцев. Необходимо отметить, что показатели ISM Manufacturing и ISM Non-Manufacturing имеют тесную прямую корреляцию и в этой связи, сегодня можно ожидать снижения деловой активности в секторе услуг. Во-вторых, отчет по рынку труда за август, который был опубликован в минувшую пятницу, также косвенно указывает на выход слабых данных: темп роста занятости в сфере услуг замедлился. На кредитных рынках накануне не торговались американские бумаги, поскольку в США отмечался государственный праздник. На этом фоне, мы получили только дифференциал доходности 10-лентих государственных облигаций Германии и Великобритании, который продемонстрировал рост показателя на 0,03%, что является умеренно позитивным фактором для единой европейской валюты. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1,1140/1,1110 и фиксировать прибыль на отметке 1,1200. GBP/USD: Ход торгов сегодня будет определяться двумя ключевыми факторами. Во-первых, возможная разнонаправленная динамика показателей деловой активности по сфере услуг Великобритании и США окажет поддержку британской валюте. Markit накануне отрапортовал о росте непроизводственной PMI по Великобритании на 52,9%, против 47,4% в предыдущем месяце. Как было отмечено ранее, индекс ISM для сферы услуг сегодня может выйти хуже медианы прогнозов, что будет способствовать снижению спрэда британского и американского показателей до минимального уровня с января текущего года. Такая динамика традиционно позитивно воспринимается инвесторами и обычно наблюдается рост пары в краткосрочной перспективе. Еще один позитивный фактор для британской валюты – это стабилизация рынка черного золота. В понедельник министры энергетики РФ и Саудовской Аравии подписали соглашение о сотрудничестве, что по мнению А. Новака является историческим событием. Обе стороны выразили желание выработать комплекс мер для поддержания котировок на текущем уровне. Однако, министр энергетики Саудовской Аравии заявил о том, что на текущий момент нет необходимости ограничивать рост добычи. Так же было отмечено, что ситуация на рынке нефти улучшается день за днем. Таким образом, для краткосрочной перспективы это позитивный сигнал. Но, раз нет необходимости в замораживании добычи нефти и если принять во внимание, что компании по сланцевой добыче в США будут наращивать объемы (такие заявления были сделаны в августе), то котировки нефти в скором времени вновь пойдут вниз. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1,3295/1,3260 и фиксировать прибыль на отметке 1,3340. USD/JPY: На сегодня формируется смешанный фон. С одной стороны, выход слабой макроэкономической статистики из Соединенных Штатов вызовет сокращение дифференциала доходности 10-летних государственных облигаций США и Японии, что уменьшит привлекательность инвестиций в американские активы и лишит доллар сильной поддержки. С другой стороны, в понедельник на ведущих мировых фондовых площадках наблюдался рост “аппетита к риску”, что традиционно оказывает положительное влияние на котировки пары, поскольку увеличивается объем операций carry trade через японскую валюту. Позитивную динамику накануне продемонстрировали фонды, инвестирующие в рынки Emerging Markets, что является хорошим опережающим индикатором спроса на рисковые активы. В США накануне рынки акций были закрыты по случаю государственного праздника и если сегодня инвесторы на NYSE поддержат позитивный тренд своих зарубежных коллег, то пара может выйти на новые максимумы. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 102,80 -104,10.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 5 сентября 2016

|

|

События, на которые следует обратить внимание сегодня: 11.30 мск. Великобритания: Индекс PMI Индекс PMI для сферы услуг за август (предыдущее значение 47.4; прогноз 49.1). США - банковский выходной

EUR/USD: На сегодня формируется смешанный фон. С одной стороны, негативная макроэкономическая статистика из США разочаровала трейдеров и теперь энтузиазм в отношении доллара начал угасать. Вначале инвесторы были очарованы долларом, теперь приходит разочарование. Занятость в несельскохозяйственном секторе увеличилась на 151 тыс., при консенсус-прогнозе 180 тыс. Годом ранее показатель был на уровне 150 тыс. По итогам лета занятость увеличилась на 697 тыс., что на 6,4% больше, чем в 2015 году. В этой связи, может показаться, что динамика умеренно позитивная и не о чем беспокоиться. Однако, за восемь месяцев текущего года темп роста занятости сократился на 17%. В первую очередь это связано с высоким падением роста занятости в ключевом секторе для американской экономики: в сфере услуг темп роста сократился на 22,3% в годовом выражении. Хуже всех себя чувствует по-прежнему производственный сектор, где занятость с начала года сократилась на 39 тыс. В этой связи, может возникнуть спрос на единую европейскую валюту в краткосрочной перспективе. С другой стороны, инвесторы могут использовать евро для финансирования операций carry trade, как это наблюдалось в минувшую пятницу, что будет оказывать давление на котировки единой валюты. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1,1100 -1,1216. GBP/USD: В течение дня следует открывать длинные позиции по двум причинам. Во-первых, релизы от Markit по деловой активности производственного и строительного секторов Великобритании продемонстрировали позитивную динамику в августе, что позволяет рассчитывать сегодня на публикацию хорошего отчета аналогичного показателя по сфере услуг. Выход данных чуть лучше медианы прогнозов приободрит быков на открытие длинных позиций. Во-вторых, на кредитных рынках наблюдается рост доходности 10-летних государственных облигаций Великобритании по отношению к своим аналогам из США и Германии, что увеличивает привлекательность инвестиций в британские активы. Пятничный релиз по рынку труда в США не оправдал надежд инвесторов: ключевые показатели вышли хуже консенсус-прогноза, что поставило крест на сентябрьском повышении учетной ставки ФРС США. Теперь инвесторы не ожидают изменения кредитно-денежной политики в Штатах раньше 14 декабря. Фунт стерлингов последние два торговых месяца находится во флэте 1,2796 -1,3479 и с учетом негативной макроэкономической статистики из США, шансы на тестирование верхней границы обозначенного диапазона значительно выросли. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1,3270/1,3240 и фиксировать прибыль на отметке 1,3330. USD/JPY: Ситуация с данной валютной парой выглядит довольно запутанной. Есть причины, как для роста, так и для падения котировок. Начнем с позитивных факторов. В последний торговый день минувшей недели усилился “аппетит к риску” у инвесторов, что традиционно оказывает поддержку паре, поскольку трейдеры активно совершают операции carry trade через йену. В пятницу на американском фондовом рынке в лидерах роста был высокотехнологичный индекс Nasdaq, а самый высокий рост продемонстрировали бумаги энергетического сектора на фоне коррекции по черному золоту. Индекс страха VIX по итогам дня упал сразу на 11,1%, до уровня 11,98, что является минимальной отметкой за последние две недели. К негативному фактору можно отнести слабый отчет по рынку труда в США и в этой связи, разочарование инвесторов относительно скорого изменения монетарной политики FOMC. В текущем году ожидается две пресс-конференции руководителя ФРС (21 сентября и 14 декабря) и инвесторы ожидали, что именно в какой-то из этих дней регулятор повысит ставку, что будет способствовать росту доллара. В последние две недели рынок настраивался на позитивный исход – ожидания повышения ставки в сентябре росли каждый день. Однако, данные по Non-Farm и среднему заработку за август вышли хуже медианы прогнозов, что не позволяет рассчитывать на изменений ставок в текущем месяце. Джанет Йеллен и ее коллеги прямо говорили о том, что именно отчет по занятости 2 сентября будет решающим в вопросе изменения монетарной политики. Нельзя обойти стороной и сокращение дифференциала доходности 10-летних государственных облигаций США и Японии: показатель сокращается последние три торговых дня подряд, что обычно вызывает снижение котировок пары. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 103,00 -104,40.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 2 сентября 2016

|

|

События, на которые следует обратить внимание сегодня: 11.30 мск. Великобритания: Индекс PMI для строительного сектора за август (предыдущее значение 45.9; прогноз 46.6). 15.30 мск. США: Изменение числа занятых в несельскохозяйственном секторе за август (предыдущее значение 255K; прогноз 186K). 17.00 мск. США: Изменение средней почасовой оплаты труда за август (предыдущее значение 0.3% м/м; прогноз 0.2% м/м).

EUR/USD: Основным событием дня сегодня станет отчет по рынку труда в США за август. Выступавшие в минувшем месяце руководители ФРС в один голос говорили о том, что именно этот релиз может стать определяющим по вопросу изменения процентных ставок. В случае позитивных данных по Non-Farm (более 200 тыс.), а также роста среднего заработка на рынке усилятся разговоры о том, что FED может уже 21 сентября перейти к повышению учетной ставки. Как известно из учебников – повышение ставки положительно сказывается на стоимости американской валюты. Что касается самого показателя Non-Farm, то сделать качественный прогноз сейчас достаточно трудно, поскольку на этой неделе не был опубликован ключевой опережающий индикатор – это занятость в сфере услуг о ISM. Если смотреть на два оставшихся индикатора (занятость от ADP и заявления на пособие по безработице), то можно сделать вывод о том, что сегодня мы увидим данные лучше медианы прогнозов. И все же, сегодня лучше торговать по факту выхода отчета, поскольку показатель ISM будет опубликован только лишь на будущей неделе, во вторник 6 сентября. На мой взгляд, до открытия американской торговой сессии пара будет находиться во флэте, поскоку инвесторы будут занимать выжидательную позицию перед публикацией важной макроэкономической статистики. Торговые решения: Buy, если Non-Farm и средний заработок хуже консенсус-прогноза и take-profit 50 п. Sell, если Non-Farm и средний заработок лучше консенсус-прогноза и take-profit 80 п. GBP/USD: В первой половине дня следует ожидать умеренного роста котировок британской валюты на фоне разнонаправленных показателей деловой активности в производственном секторе Великобритании и США. Первый показатель вырос до максимального уровня с ноября 2015 года, в первую очередь за счет роста экспортных заказов на фоне падения стоимости британской валюты к евро и доллару. Второй показатель, напротив, опустился на минимальный уровень текущего года. Деловая активность в промышленности вновь пошла на спад. Все ключевые параметры продемонстрировали отрицательные результаты – наибольшее снижение пришлось на статью новых заказов. Кредитный рынок отреагировал на статистику вполне естественным образом: дифференциал доходности 10-летних государственных облигаций Великобритании и США начал расти, что уменьшает привлекательность инвестиций в американские активы. Во второй половине дня ход торгов будет определяться макроэкономической статистикой из США. Американский доллар сегодня может сильно укрепиться, если данные по занятости в несельскохозяйственном секторе, а также показатель средней часовой зарплаты выйдут лучше консенсус-прогноза, поскольку на рынке вновь усилятся ожидания повышения ставки ФРС. В противном случае, нас ожидает новая волна спроса на стерлинг и не исключено, что мы увидим движение к 34 фигуре. Торговые решения: Buy, если Non-Farm и средний заработок хуже консенсус-прогноза и take-profit 50 п. Sell, если Non-Farm и средний заработок лучше консенсус-прогноза и take-profit 80 п.

USD/JPY: В первой половине дня следует ожидать развития нисходящей коррекции по двум причинам. Во-первых, после релиза по PMI ISM производственной сферы спрэд доходности 10- летних государственных облигаций США и Японии продемонстрировал сильное снижение, что является позитивным фактором для йены. Во-вторых, снижение “аппетита к риску” также будет оказывать поддержку йене, как валюте фондирования №1 в операциях carry trade. Накануне американский фондовый рынок завершил торги в “красной зоне”, на фоне сильного падения бумаг энергетического сектора. Виной всему массовые распродажи черного золота: сорт WTI накануне похудел на 3,2%. Инвесторы избавляются от рисковых активов и переходят в безопасные активы, к которым традиционно относятся японская валюта и золото. На этом фоне, пара может уйти ниже 103 фигуры, однако затем можно ожидать развития бокового тренда перед публикацией отчета из США. Американская макроэкономическая статистика станет определяющей на грядущие несколько дней. Позитивные данные сразу же развернут рынок вверх, поскольку можно ожидать сильного расширения дифференциала доходности государственных облигаций США и Японии. В противном случае, мы увидим снижение котировок на фоне фиксации прибыли по “лонгам” перед выходными. Торговые решения: Buy, если Non-Farm и средний заработок лучше консенсус-прогноза и take-profit 80 п. Sell, если Non-Farm и средний заработок хуже консенсус-прогноза и take-profit 80 п.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 1 сентября 2016

|

|

События, на которые следует обратить внимание сегодня: 11.30 мск. Великобритания: Индекс PMI для производственной сферы за август (предыдущее значение 48.2; прогноз 49.1). 15.30 мск. США: Число первичных обращений за пособием по безработице за август (предыдущее значение 261K; прогноз 265K). 17.00 мск. США: Производственный индекс ISM за август (предыдущее значение 52.6; прогноз 52.0).

EUR/USD: На сегодня формируется смешанный фон. С одной стороны, на кредитных рынках доходность 10-летних государственных облигаций Германии растет по отношению к своим аналогам из США и Великобритании, что увеличивает привлекательность инвестиций в европейские активы. В самый разгар европейской торговой сессии можно ожидать роста котировок кросс-курса EUR/GBP на фоне слабых данных по Великобритании, что в свою очередь окажет дополнительную поддержку евро в паре с долларом. С другой стороны, во второй половине дня можно ожидать позитивного релиза по деловой активности в производственном секторе США о ISM, что положительно отразится на стоимости американской валюты. Данный индикатор последние четыре месяца демонстрирует позитивную динамику и на фоне увеличения производственных мощностей можно ожидать продолжение тренда. Нельзя обойти стороной и падение цен на нефть и металлы, что также может укрепить доллар, поскольку стоимость сырья деноминирована в американской валюте. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1,1120-1,1190. GBP/USD: Пара уже три торговых дня торгуется во флэте и, на мой взгляд, в самое ближайшее время мы увидим выход из этого диапазона вниз. Когда это может произойти: либо уже сегодня, либо завтра во второй половине дня на новостях по американскому рынку труда. Почему движение будет именно вниз? Для этого есть три причины. Во-первых, сегодня можно ожидать выхода слабых данных по PMI производственного сектора Великобритании, что негативно для фунта. Индикатор делового доверия в третьем квартале упала до минимального уровня за последние 7 лет, а объем заводских заказов значительно снизился после оглашения итогов референдума по вопросу членства в Е.С. Во-вторых, на кредитных рынках доходность 10-летних государственных облигаций Великобритании снижается по отношению к своим аналогам из США и Германии, что уменьшает привлекательность инвестиций в британские активы. В-третьих, мощные распродажи на рынке черного золота после публикации негативного релиза из США будут оказывать дополнительное давление на пару GBP/USD. Запасы нефти в Штатах увеличились на 2,27 млн. баррелей, при консенсус-прогнозе 1,31 млн. баррелей. Потребление нефти сократилось на 0,06 млн. баррелей/сутки, что встревожило участников рынка. В итоге, котировки Brent просели на 3,7%, вслед за нефть вниз потянулись другие инструменты товарного рынка. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1,3150/1,3180 и фиксировать прибыль на отметке 1,3070. USD/JPY: Динамика кредитного и фондового рынка указывает на развитие нисходящей коррекции в данной валютной паре. Дифференциал доходности 10-летних государственных облигаций США и Японии сокращается, что уменьшает привлекательность инвестиций в американские активы. На ведущих мировых фондовых площадках в среду наблюдалась негативная динамика – основные индексы завершили торги в “красной зоне”. В Штатах в лидерах снижения были бумаги энергетического сектора на фоне сильного падения цен на нефть. Индекс страха VIX накануне продемонстрировал рост на 3%, что также подтверждает уменьшение аппетита к риску. После данных по занятости от ADP в среду начался рост доходности краткосрочных казначейских облигаций США, что также является негативным фактором для американского рынка акций. Таким образом, техническая коррекция в данной валютной паре назрела. Однако, я бы не стал ожидать массовых распродаж доллара, поскольку Соединенные Штаты продолжают радовать инвесторов позитивной макроэкономической статистикой и на рынке ожидают хороших данных по занятости в пятницу 2 сентября, что заставит инвесторов наращивать длинные позиций на откатах и не позволит паре слишком сильно упасть. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 102,80 -103,80. Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 31 августа 2016

|

|

События, на которые следует обратить внимание сегодня: 12.00 мск. Еврозона: Индекс потребительских цен за август (предыдущее значение 0.2% г/г; прогноз 0.3% г/г). 15.15 мск. США: Изменение числа занятых от ADP за август (предыдущее значение 179K; прогноз 173K). 17.30 мск. США: Данные по запасам сырой нефти от министерства энергетики за август (предыдущее значение 2,501M; прогноз 1,310M).

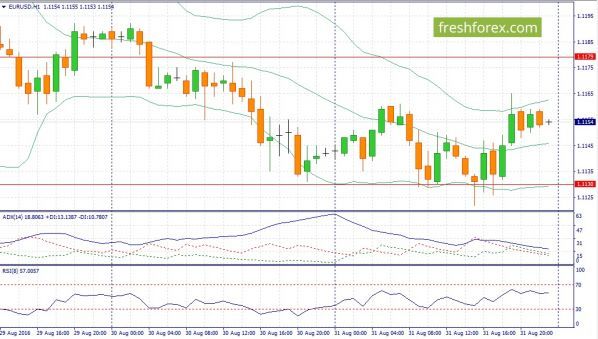

EUR/USD: Нисходящий тренд в данной валютной паре начинает набирать обороты и в этой связи, следует открывать только позиции Sell. Вчерашний релиз по потребительской уверенности от Conference Board порадовал инвесторов сильными данными: итоговый показатель вышел на максимальный уровень с сентября 2015 года. Почему этот релиз для нас очень важен? Потому что он позволяет понять, какими могут выйти данные по рынку труда в пятницу 2 сентября. Сильный рост этого показателя сигнализирует о позитивных данных по занятости, что окажет поддержку доллару, причем не только в краткосрочной перспективе, а вплоть до 21 сентября, когда состоится заседание ФРС США. FOMC уже не раз заявляли о том, что будут внимательно следить за релизами по занятости и в случае сильных данных, комитет готов повысить учетную ставку. На кредитных рынках спрэд доходности 10-летних государственных облигаций Германии и США сокращается, что увеличивает привлекательность инвестиций в американские активы. Нельзя обойти стороной и отчет по инфляции в еврозоне за август. Вчерашние аналогичные данные из Германии продемонстрировали умеренный рост показателя CPI и сегодня можно ожидать выхода общеевропейского CPI на уровне консенсус-прогноза, что не сможет оказать сильной поддержки евро, поскольку рынок уже учел этот сценарий в котировках. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1,1165/1,1200 и фиксировать прибыль на отметке 1,1100. GBP/USD: Последние два торговых дня фунт стерлингов находится в узком диапазоне, где, на мой взгляд, крупные участники рынка набирают позиции на продажу и как только портфель позиций будет сформирован мы увидим сильное движение вниз. Почему именно вниз, а не вверх? Для этого есть две причины. Во-первых, Соединенные Штаты продолжают радовать инвесторов позитивными макроэкономическим отчетами, а статистика из Великобритании напротив, поступает негативная. Количество одобренных заявлений на получение ипотечного кредита в июле сократилось на 5% м/м, до уровня 60,9 тыс., что является минимальной отметкой с декабря 2014 года. Таким образом, можно сделать вывод о том, что страхи вокруг Brexit еще сохраняются, что в конечном итоге будет оказывать давление на британскую валюту. На кредитных рынках доходность 10-летних государственных облигаций Великобритании снижается по отношению к своим аналогам из США и Германии, что уменьшает привлекательность инвестиций в британские активы. Во-вторых, на этой неделе мы наблюдаем распродажи на товарном рынке, что также позитивно отразится на стоимости американской валюты, поскольку сырье котируется в долларах. Распродажи идут по всем фронтам: в лидерах падения нефть и металлы. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1,3100/1,3140 и фиксировать прибыль на отметке 1,3030. USD/JPY: На мой взгляд, сегодня следует ожидать развития боковой тенденции. С одной стороны, во вторник на американском рынке акций наблюдался рост пессимизма, что является позитивным фактором для йены, как валюты фондирования №1 в операциях carry trade. Снижение “аппетита к риску” может отбросить пару на 102 фигуру. На это же указывает и динамика долгового рынка: дифференциал доходности 10-летних государственных облигаций США и Японии сокращается, что уменьшает привлекательность инвестиций в американские активы. С другой стороны, сегодня можно ожидать выхода позитивного отчета по занятости в частном секторе США от ADP, что в свою очередь усилит ожидания сильного релиза по пятничному рынку труда и заставит инвесторов продолжать процесс набора длинных позиций. Основная идея в данной валютной паре на ближайший месяц – это возможная разнонаправленная кредитно-денежная политика ФРС США и Банка Японии. От первых ожидаю действий, направленных на рост доллара. От вторых ожидают мер, направленных на девальвацию йены. Соответственно позитивные отчеты из Штатов будут усиливать эти ожидания и трейдерам просто не остается иного выбора, как открывать позиции Buy. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 102,40 -103,50.

Горячев Александр, аналитик компании FreshForex |