|

0

FreshForex → 16 июня 2016

|

|

События, на которые следует обратить внимание сегодня: 06.00 мск. Япония: Решение по процентной ставке Банка Японии за июнь (предыдущее значение -0.10%; прогноз -0.10%). 11.30 мск. Великобритания: Изменение объёма розничной торговли с учетом затрат на топливо за апрель (предыдущее значение 1.3% м/м; прогноз 0.3% м/м). 14.00 мск. Великобритания: Решение по основной процентной ставке Банка Англии за июнь (предыдущее значение 0.50%; прогноз 0.50%). 15.30 мск. США: Индекс потребительских цен за май (предыдущее значение 1.1% г/г; прогноз 1.1% г/г).

EUR/USD: Вот и состоялось главное событие недели и самое время подвести итоги. Итоги явно неоднозначные. Во-первых, руководство ФРС США оставило срединный прогноз по учетной ставке на 2016 год на уровне 0,875%, т.е. в течение года может быть два повышения ставки. Хорошо это или плохо? Рынок это учел еще в марте и сейчас не следует ожидать негативной реакции на это событие. Во-вторых, был понижен прогноз по ВВП с 2,2% до 2%. Это уже негативный сигнал для американской валюты и местного фондового рынка. В-третьих, было указано на ускорение роста после спада в первом квартале, а также на увеличение заработных плат. В-четвертых, FED повысил прогноз по инфляции на текущий год с 1,2% до 1,4%. Этот фактор уже позитивный для доллара. И наконец, Д. Йеллен, в ходе пресс-конференции, заявила о том, что риск выхода Великобритании из Е.С. являлся одним из факторов, определивших решение не повышать учетную ставку. Однако, глава ФРС добавила, что комитет может с легкостью отреагировать на неожиданное ускорение инфляции и повысить ставки! Теперь самое интересное. Релиз по инфляции нас ожидает уже сегодня, во второй половине дня. Рост доходов населения способствует увеличению потребительских расходов (отчет по розничным продажам), что на фоне 8,7% роста цен на бензин указывает на увеличение показателя CPI. Позитивные данные по инфляции заставят рынок вспомнить вчерашнюю риторику Д.Йеллен. Таким образом, первую половину дня лучше не торговать и сфокусироваться именно на данных по инфляции, которые будут опубликованы в 15,30 мск. На этом фоне, во второй половине дня следует открывать позиции Sell на росте котировок в область 1.1290/1.1330 и фиксировать прибыль на отметке 1.1200. GBP/USD: Британская валюта изо всех сил пытается продемонстрировать силу, однако, на мой взгляд, этот краткосрочный рост котировок необходимо использовать для наращивания позиций Sell. Во-первых, сегодняшний релиз по розничным продажам не сможет порадовать инвесторов сильными данными на фоне “высокой базы” начала текущего года. За первые четыре месяца показатель Retail Sales вырос на 2,6%, против роста на 0,79% годом ранее.Индикатор потребительской уверенности от Gfk в мае находился в отрицательной области, что также указывает на выход данных хуже консенсус-прогноза. Во-вторых, с момента последнего заседания Банка Англии доходность 2-х летних государственных облигаций, которая тесно коррелирует с учетной ставкой, снизилась на 5 б.п., что не позволяет рассчитывать на позитивную риторику монетарных властей. Риски выхода Британии из Е.С усиливаются с каждым днем, и Банк Англии будет вновь говорить о надвигающейся угрозе в форме сильной рецессии экономики. В-третьих, рынок нефти накануне просел более, чем на 2%, что также традиционно является медвежьим сигналом для пары GBP/USD. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.4200/1.4250 и фиксировать прибыль на отметке 1.4090. USD/JPY: Эта неделя богата на заседания центральных банков. Рано утром свои итоги по кредитно-денежной политики огласит Банк Японии. Председатель банка Х. Курода в минувшем месяце говорил о том, что не стоит ожидать от монетарных властей новых стимулирующих мер, поскольку нужно время, чтобы был эффект от смягчения политики в январе. Инвесторы также не ожидают новых мер от монетарных властей: доходность 2- летних государственных облигаций, хоть и находится возле минимального уровня текущего года (-0,28%), однако перед заседанием этот уровень не обновлен. На мой взгляд, сейчас Банк Японии продолжит занимать выжидательную позицию и в случае усиления рисков (если Brexit реализуется на практике), может пойти на новые меры. Brexit вызовет новую волну распродаж рисковых активов и сильное укрепление йены, которое нежелательно для Банка Японии. Поскольку сейчас до конца еще не ясно, что будет на референдуме 23 июня, то монетарные власти спешить тоже не будут. Американский фондовый рынок накануне негативно отреагировал на заседание ФСР США, что сигнализирует о спросе на йену, как безопасный актив в первой половине дня. Однако, как было отмечено ранее, сегодня можно ожидать позитивных данных по инфляции в США, что окажет поддержку американской валюте. С учетом того, что пара находится в области минимального уровня текущего года - продавать опасно, но и покупать пока тоже рано. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 103,70 -105,00.

Горячев Александр, аналитик компании FreshForex

Нет комментариев

прогноз

|

|

0

FreshForex → 15 июня 2016

|

|

События, на которые следует обратить внимание сегодня: 11.30 мск. Великобритания: Уровень безработицы за апрель (предыдущее значение 5.1%; прогноз 5.1%). 11.30 мск. Великобритания: Изменение уровня среднего заработка за апрель (предыдущее значение 2.0% 3м/г; прогноз 1.7% 3м/г). 16.15 мск. США: Изменение объема промышленного производства за май (предыдущее значение 0.7% м/м; прогноз -0.2% м/м). 17.30 мск. США: Данные по запасам сырой нефти от министерства энергетики за июнь (предыдущее значение -3,226M; прогноз -2,268M). 21.00 мск. США: Решение FOMC по основной процентной ставке за июнь (предыдущее значение <0.50%; прогноз <0.50%).

EUR/USD: Основным событием дня сегодня станет решение ФРС по учетной ставке. Динамика доходности 2- летних американских казначейских облигаций, которая тесно коррелирует с процентными ставками FED, указывает на то, что сегодня мы не увидим ужесточения кредитно-денежной политики. На этом фоне, все внимание инвесторов будет сфокусировано на экономическом обзоре, а также комментариях относительно будущего повышения учетной ставки. Опубликованный накануне релиз по розничным продажам в США за май позволяет рассчитывать сегодня на умеренно позитивные прогнозы от FOMC. За первые пять месяцев текущего года показатель розничных продаж "контрольной группы", который тесно коррелирует с индексом потребительских расходов (PCE), вырос на 1,91%, против увеличения на 1,4% годом ранее. PCE в свою очередь является стержневым индикатором для ВВП США. Председатель ФРС Д. Йеллен, выступая на минувшей неделе, говорила о том, что ожидает ускорения темпа роста потребительских расходов в ближайшие месяцы. По итогам первого квартала текущего года розничные продажи сократились на 0,69% кв/кв, при этом за первые два месяца второго квартала этот показатель вырос на 1,8% кв/кв. Как мы видим, глава ФРС нас не обманывает и в этой связи, можно ожидать сегодня позитивной оценки среднесрочной перспективы развития американской экономики. Нельзя обойти стороной и динамику долгового рынка: доходность 10-летних государственных облигаций Германии впервые в истории ушла в отрицательную область и теперь можно ожидать ухода капитала в другие активы. Этот фактор в свою очередь также будет оказывать дополнительное давление на единую европейскую валюту. На этом фоне, в первой половине дня следует открывать позиции Sell на росте котировок в область 1.1220/1.1250 и фиксировать прибыль на отметке 1.1125.

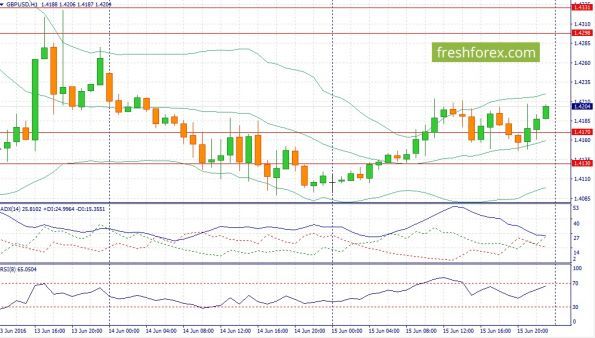

GBP/USD: В течение дня следует ожидать снижения котировок по три причинам. Во-первых, опубликованный во вторник релиз по инфляции в Великобритании за май разочаровал инвесторов. Показатель CPI вышел хуже ожиданий рынка, что сигнализирует о том, что сегодня мы не увидим сильный данных по рынку труда, поскольку рынок труда и инфляция имеют сильную корреляцию. После публикации данных по инфляции на кредитных рынках доходность 10-лентих государственных облигаций Великобритании стала снижаться по отношению к своим аналогам из США и Германии, что уменьшает привлекательность инвестиций в британские активы. Во-вторых, как было отмечено ранее, ФРС США сегодня может опубликовать умеренно позитивный экономический обзор, что поддержит спрос на доллар. В-третьих, отчеты нефтесервисной компании Baker Hughes за последние две недели указывают на рост числа буровых нефтяных установок в США на 12 единиц, что сигнализирует о росте объема добычи. В этой связи, сегодняшний релиз от министерства энергетики США по запасам сырой нефти может выйти хуже консенсус-прогноза, что окажет давление как на котировки “черного золота”, так и на стоимость британской валюты. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.4155/1.4200 и фиксировать прибыль на отметке 1.4030.

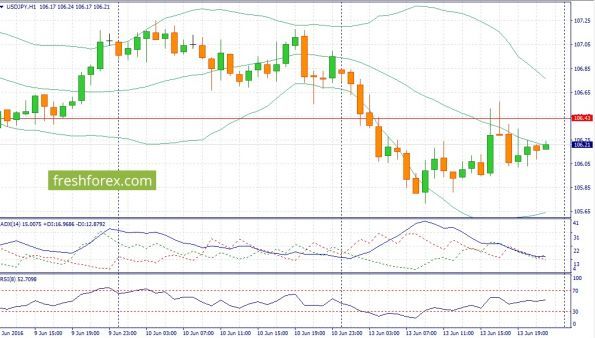

USD/JPY: Индекс страха S&P 500 VIX накануне вновь продемонстрировал рост на фоне опасение выхода Великобритании из Е.С. Во вторник были опубликованы два социологических опроса и оба указали на рост числа сторонников Brexit. Инвесторы вновь распродавали рисковые активы и уходили в безопасные активы. В этой связи, в первой половине дня следует ожидать укрепления японской йены, как валюты фондирования №1 в операциях carry trade. Как было отмечено ранее, от ФРС США сегодня можно ожидать умеренно позитивных прогнозов, что в свою очередь окажет поддержку американскому доллару и мы увидим рост котировок пары USD/JPY. На этом фоне, в первой половине дня следует открывать позиции Sell на росте котировок в область 106.40/106.75 и фиксировать прибыль на отметке 105.85.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 14 июня 2016

|

|

События, на которые следует обратить внимание сегодня: 11.30 мск. Великобритания: Индекс потребительских цен за май (предыдущее значение 0.3% г/г; прогноз 0.4% г/г). 15.30 мск. США: Изменение объема розничной торговли за май (предыдущее значение 1.3% м/м; прогноз 0.4% м/м).

EUR/USD: В первой половине дня следует ожидать рост котировок единой европейской валюты по двум причинам. Во-первых, на кредитных рынках доходность 10-летних немецких государственных облигаций растет по отношению к своим аналогам из США и Великобритании, что увеличивает привлекательность инвестиций в европейские активы. Во-вторых, распродажи на мировых рынках акций, которые мы наблюдаем в последние два торговых дня, оказывают позитивное влияние на евро, как валюту фондирования. Во второй половине дня ход торгов будет определяться макроэкономической статистикой из США. Здесь также можно ожидать выхода позитивных данных. Индекс потребительской активности демонстрирует позитивную динамику, что сигнализирует о росте расходов населения. Председатель ФРС США Д. Йеллен, выступая на минувшей неделе, также отметила, что ожидает ускорение темпа расходов на личное потребление в ближайшие месяцы. Второй квартал традиционно является сильным в американской экономике и сегодня, на мой взгляд, можно ожидать выхода данных лучше консенсус-прогноза, что вызовет снижение котировок пары EUR/USD в американскую торговую сессию. На этом фоне, в первой половине дня следует открывать позиции Buy на снижение котировок в область 1.1275/1.1250 и фиксировать прибыль на отметке 1.1330. GBP/USD: Основным событием дня сегодня станет релиз по инфляции в Великобритании. Вначале рассмотрим, которые способны вызвать рост инфляции. Во-первых, цены на бензин в Соединенном Королевстве по итогам мая выросли на 1,89% м/м. Во-вторых, наблюдается рост среднего заработка, что также является индикатором инфляции. В марте этот показатель увеличился на 1,21% м/м. Наибольший рост заработных плат отмечен у высококвалифицированных специалистов. У низкоквалифицированых специалистов напротив зафиксировано незначительное снижение среднего заработка. Однако есть и негативные факторы. Во-первых несмотря на позитивную динамику рынка труда индекс доверия потребителей два последних месяца находится в отрицательной области. Возможно, сказывается неопределенность относительно референдума, который пройдет уже на следующей неделе. Во-вторых, доходность – 10-летних государственных облигаций Великобритании, которая отражает инфляционные ожидания инвесторов, по итогам мая снизилась на 0,17%, что не позволяет рассчитывать на выход сильных данных. В-третьих, в первой половине минувшего года была зафиксирована “высокая база” показателя CPI и сегодняшний консенсус-прогноз 0,4% г/г предполагает выход инфляции на максимальный уровень за последние полтора года. С учетом, вышеописанных факторов шансы на такой исход небольшие. В этой связи, сегодня мы можем увидеть выход данных в пределах диапазона 0,3%-0,4%, что не окажет поддержки британской валюте. Нельзя обойти стороной и динамику товарного рынка. Снижение “аппетита к риску” у инвесторов способно вызвать новую волну распродаж на рынке нефти, что традиционно оказывает давление на фунт стерлингов. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.4230/1.4260 и фиксировать прибыль на отметке 1.4140. USD/JPY: В первой половине дня следует наращивать короткие позиции на краткосрочном росте котировок. Драйвер для укрепление японской йены – снижение “аппетита к риску” у инвесторов. Накануне индекс страха S&P 500 VIX вырос на 16,5%, до максимального уровня за последние три месяца. За последние четыре торговых дня этот индикатор вырос на 45,7%. О чем это говорит? Инвесторы в спешке закрывают длинные позиции и уходят в безопасные активы. В качестве одной из причин ликвидации “лонгов” на мировых рынках акций можно выделить неопределенность относительно референдума в Великобритании, который намечен на 23 июня. Как было отмечено ранее, во второй половине дня можно ожидать позитивных данных по розничным продажам в США за май, что может вызвать укрепление американского доллара и отката котировок вверх. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 106.10/106.45 и фиксировать прибыль на отметке 105.65.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 13 июня 2016

|

|

События, на которые следует обратить внимание сегодня: Не ожидается важной макроэкономической статистики.

EUR/USD: В первый торговый день недели не ожидается важной макроэкономической статистики. В этой связи, ход торгов будет определяться динамикой долгового и фондового рынков. На кредитных рынках доходность 10-летних немецких государственных облигаций на минувшей недели установила исторический минимум на отметке 0,01% и на мой взгляд, в самое ближайшее время мы увидим уход в отрицательную область. В этой связи, инвесторы начнут выходить из европейских активов и наращивать свои позиции по американским трежерис, что позитивно скажется на стоимости американской валюты. Ведущие мировые фондовые площадки завершили минувшую торговую неделю в “красной зоне”, что является позитивным фактором для евро, как валюты фондирования. Однако, в последние два торговых дня евро проигнорировал это драйвер для роста котировок. О чем это может говорить? Возможно на рынок пришли сильные продавцы, которые используют краткосрочный рост котировок для наращивания коротких позиций. На мой взгляд, сейчас не стоит торопиться и необходимо еще раз посмотреть на реакцию рынка на бегство капитала из рисковых активов. Если и сегодня инвесторы проигнорируют этот позитивный фон для евро, то уже завтра можно будет активно открывать позиции Sell. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1,1200 -1,1300. GBP/USD: В течение дня следует открывать позиции Sell по двум причинам. Во-первых, инвесторы в массовом порядке в последний торговый день недели избавлялись от британской валюты после публикации итогов социологического опроса газетой The Independent: число сторонников Brexit составило 55%. The Independent уже год проводит данные опросы и уровень в 55% является максимальным за этот период. Напомню, что в течение мая были опубликованы позитивные соц. опросы и тогда фунт рос, однако я предупреждал о том, что в любой момент ситуация может измениться и фунт будут продавать. Сейчас фунт начали продавать. Возможно, уже через пару дней мы увидим итоги нового соц. опроса и уже новую реакцию – возможно и укрепление британской валюты. Но сейчас рынок обеспокоен этим негативным фактором и будет его отыгрывать. Во-вторых, распродажи на рынке нефти после негативного релиза от нефтесервисной компанииBaker Hughes, которая в минувшую пятницу отрапортовала о росте числа буровых установок в США и Канаде на 3 и 16 единиц соответственно. Еще всего неделю назад в Канаде работал 13 нефтяных буровых установок. Таким образом, рост составил 123%. В этой связи, в ближайшее время можно ожидать увеличение добычи в обеих странах, что является негативным фактором для “черного золота” и исторически оказывает давление на пару GBP/USD. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.4240/1.4280 и фиксировать прибыль на отметке 1.4170. USD/JPY: В течение дня следует ожидать снижения котировок на фоне бегства капитала из “рисковых активов”. Распродажи на ведущих мировых фондовых площадках, а также высокодоходных кросс-курсах указывает на снижение “аппетита к риску” у инвесторов, что традиционно является позитивным фактором для йены, как валюты фондирования №1 в операциях carry trade. Индекс “страха” S&P 500 VIX за минувшую неделю вырос на 26,4%, до уровня 17,03. Последний раз такой сильный рост индекса в процентном выражении был зафиксирован в первую неделю 2016 года, когда на мировых финансовых рынках наблюдались панические распродажи. Необходимо также отметить, что под давление в минувшую пятидневку находилась и медь - этот актив традиционно первым сигнализирует о наличие страха у инвесторов. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 106.40/106.70 и фиксировать прибыль на отметке 106.00.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 10 июня 2016

|

|

События, на которые следует обратить внимание сегодня: 17.00 мск. США: Индекс настроения потребителей от университета Мичигана за июнь (предыдущее значение 94.7; прогноз 94.1).

EUR/USD: В течение дня следует ожидать роста котировок по двум причинам. Во-первых, накануне Германия порадовала инвесторов позитивной макроэкономической статистикой. Положительное сальдо платежного баланса в апреле выросло на 35,8% г/г, до уровня 28,8 млрд. евро. Напомню, что в марте темп роста составил 11,5% г/г/. Увеличение профицита платежного баланса традиционно способствует укреплению национальной валюты. Во-вторых, снижение “аппетита к риску” также является позитивным фактором для евро, как валюты фондирования. Индекс “страха” S&P 500 VIX уже три дня демонстрирует рост и в этой связи, сегодня инвесторы могут начать фиксировать прибыль по длинным позициям накануне выходных. Однако, на облигационном рынке доходность 10-летних государственных облигаций Германии снижается по отношению к своим аналогам из США и Великобритании, что уменьшает привлекательность инвестиций в европейские активы. Доходность немецких бондов накануне установила свежий исторический минимум на уровне 0,02% и при уходе в отрицательную область можно ожидать снижения котировок единой европейской валюты. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1.1310/1.1280 и фиксировать прибыль на отметке 1.1360. GBP/USD: На сегодня формируется смешанный фон. С одной стороны, на кредитных рынках доходность 10-летних государственных облигаций Великобритании растет по отношению к своим аналогам из США и Германии, что увеличивает привлекательность инвестиций в британские активы. С другой стороны, медвежьи настроения на товарном рынке традиционно оказывают поддержку доллару, поскольку стоимость сырья деноминирована в американской валюте. Необходимо также отметить, что в американскую торговую сессию можно ожидать выхода позитивного релиза по потребительской уверенности от университета Мичигана за июнь, что также играет на руку “медведям”. Ключевые макроэкономические индикаторы указывают на ускорение экономического роста в Штатах. Об этом в начале недели говорила и председатель ФРС США Д. Йеллен, которая ожидает сильного роста потребительских расходов. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1,4400 -1,4500. USD/JPY: Страна восходящего солнца продолжает разочаровывать трейдеров слабой макроэкономической статистикой по производственному сектору. Объема заказов на машины и оборудование в апреле сократился на 8,2% г/г. За первые четыре месяца этот показатель сократился на 1,95%, при этом в аналогичном периоде 2015 года был зафиксирован рост на 7,94%. В чем основная причинам негативной динамики? На мой взгляд, укрепление японской йены, которое оказывает давление на экспортеров и не позволяет им наращивать производственные мощности. Какой выход из сложившейся ситуации? Плавная девальвация национальной валюты. Сейчас пара USD/JPY торгуется вблизи минимального уровня текущего года и Банку Японии пора бы провести вербальные интервенции, направленные на поддержку быков по доллару. Реальных действий от монетарных властей Страны восходящего солнца пока ожидать не следует, поскольку накануне представитель Банка Японии Накасо заявил о том, что потребуется "некоторое время", чтобы эффект от негативных процентных ставок распространился. Таким образом, рост котировок в данной валютной паре назрел. Однако, сегодня ход торгов будет определяться “аппетитом к риску” у инвесторов. Рост индекса “страха” S&P 500 VIX, а также распродажи по нефти и меди сигнализируют о том, что сегодня не следует ожидать восходящей тенденции. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 106,50 -107,50.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 9 июня 2016

|

|

События, на которые следует обратить внимание сегодня: 10.00 мск. Еврозона: Президент ЕЦБ Марио Драги выступит с речью 11.30 мск. Великобритания: Сальдо баланса видимой торговли за апрель (предыдущее значение -11,20B; прогноз -11,20B). 15.30 мск. США: Число первичных обращений за пособием по безработице за июнь (предыдущее значение 267K; прогноз 270K).

EUR/USD: В первой половине дня следует обратить внимание на выступление главы ЕЦБ Марио Драги. Это событие интересно нам по двум причинам. Во-первых, на туманом Альбионе растет число сторонников Brexit, что является негативным фактором как для самой Великобритании, так и для еврозоны. Во-вторых, доходность немецких 10-летних государственных облигаций, которые отражают инфляционные ожидания в еврозоне, приближается к нулевой отметке. В этой связи, можно сделать вывод о том, что роста CPI в краткосрочной перспективе мы не увидим. Нельзя обойти стороной и увеличение спроса на “рисковые активы”, что негативно для евро, как валюты фондирования. Могут ли котировки евро сегодня пойти вниз на этом фоне? На мой взгляд, могут. Однако, перед распродажами мы увидим движение вверх в область 1,1440. Рынок облигаций указывает на сильный бычий сигнал: доходность немецких государственных облигаций растет по отношению к своим аналогам из США и Великобритании, что увеличивает привлекательность инвестиций в европейские активы. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1.1385/1.1360 и фиксировать прибыль на отметке 1.1440. GBP/USD: В первой половине дня следует обратить внимание на публикацию данных по торговому балансу Великобритании за апрель. Опубликованный накануне позитивный релиз по промышленному производству позволяет рассчитывать на выход данных лучше консенсус-прогноза. На это же указывает и сезонный фактор. В апреле традиционно наблюдается уменьшение отрицательного сальдо торгового баланса. На рынке нефти быки получили новую порцию позитива от министерства энергетики США, что также способно оказать поддержку котировкам британской валюты. Однако, на кредитных рынках доходность 10-летних государственных облигаций Великобритании снижается по отношению к своим аналогам из США и Германии, что уменьшает привлекательность инвестиций в британские активы. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1.4480/1.4450 и фиксировать прибыль на отметке 1.4550. USD/JPY: В течение дня следует открывать длинные позиции. Рост “аппетита к риску” является негативным фактором для йены, как валюты фондирования №1 в операциях carry trade. Американский фондовый индекс S&P500 накануне установил свежий максимуму текущего года и до обновления исторического максимума осталось продемонстрировать рост всего лишь на 0,8%. На мой взгляд, этот рубеж будет преодолен до заседания ФРС США, которое намечено на 15 июня. В высокодоходных кросс-курсах также наблюдается спрос, что указывает на наличие сильных покупателей в рисковых активах. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 106.70/106.30 и фиксировать прибыль на отметке 107.40.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 8 июня 2016

|

|

События, на которые следует обратить внимание сегодня: 02.50 мск. Япония: Изменение объема ВВП (предыдущее значение 0.4% кв/кв; прогноз 0.5% кв/кв). 11.30 мск. Великобритания: Изменение объема промышленного производства за апрель (предыдущее значение 0.3% м/м; прогноз 0.0% м/м). 17.30 мск. США: Данные по запасам сырой нефти от министерства энергетики за июнь (предыдущее значение -1,366M; прогноз -3,500M).

EUR/USD: Несмотря на порцию позитивных сигналов для медведей – евро не хочет падать, значит, на рынке присутствуют сильные покупатели, которые выкупают просадки и настроены на рост котировок. В последние два дня за доллар были два фактора: динамика долгового и фондового рынка. В целом оба фактора продолжают присутствовать и сейчас. Доходность 10-лентих немецких государственных облигаций снижается по отношению к своим аналогам из США и Великобритании, что уменьшает привлекательность инвестиций в европейские активы. Эта доходность накануне вышла на новый исторический минимум (0,046%) и приближается к отметке 0%. Инвесторам такие доходности не интересны и они будут направлять свои капиталы в любые другие инструменты, где при приемлемом уровне риска предлагают хорошую доходность. Подойдут ли для этого американские трежерис, доходность по 10-лентим бумагам которых сейчас составляет 1,70%? На мой взгляд, однозначно да! На фондовых площадках по-прежнему наблюдается оптимизм и накануне индекс S&P500 установил свежий максимуму за последние 11 месяцев. До исторического максимума подать рукой – необходимо подрасти всего лишь на 0,9%. Соответственно, рост “аппетита к риску” является негативным фактором для евро, как валюты фондирования. И все же мы не видим распродаж единой европейской валюты – с начала недели пара находится в узком флэте 1,1325 -1,1392. Раз рынок не хочет падать, значит, он будет расти! Но с учетом выше описанных факторов этот рост будет краткосрочным. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1,1310 -1,1430. GBP/USD: В первой половине дня на ход торгов значительное влияние окажет отчет по промышленному производству Великобритании за апрель. Индекс PMI производственного сектора с начала текущего года демонстрирует негативную динамику и в апреле опустился ниже ключевого уровня 50%, что сигнализирует о сокращении деловой активности. На этом фоне я ожидаю выхода слабых данных, что окажет давление на фунт стерлингов до американской торговой сессии. Во второй половине дня следует обратить внимание на релиз от министерства энергетики США по запасам сырой нефти. Этот отчет окажет сильное влияние, как на стоимость черного золота, так и на котировки пары GBP/USD. Какие данные мы сегодня можем увидеть? Вопрос достаточно сложный. С одной стороны, в Соединенных Штатах стартовал автомобильный сезон, что способствует спросу на нефтепродукты и является позитивным фактором для рынка нефти. За последние десять лет в июне котировки нефти росли в 6 случаях. С другой стороны, в минувшую пятницу нефтесервисная компанияBaker Hughes отрапортовала о росте числа буровых установок в США на 9 единиц. Наибольший рост пришелся на два штата: Аляска и Техас. Этот фактор в свою очередь является негативным для рынка энергоносителей. В этой связи, нельзя исключать выхода данных хуже консенсус-прогноза, что вызовет волну распродаж нефтяных контрактов. Таким образом, в этом случае наиболее эффективно торговать по факту публикации отчета: сокращение запасов нефти выше уровня медианы прогнозов окажет поддержку британской валюте, при негативных данных мы увидим дальнее снижение стоимости фунта. Нельзя обойти стороной и еще один позитивный сигнал для доллара: накануне медь завершила торги в “красной зоне”, продемонстрировав падение на 3,2%. Этот металл традиционно является опережающим индикатором для всего товарного рынка. В начале 2000-х годов многие инвесторы даже называли этот актив как “Доктор медь”, поскольку разворотные сигналы здесь поступали очень качественные. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.4565/1.4605 и фиксировать прибыль на отметке 1.4510. USD/JPY: В азиатскую торговую сессию следует обратить внимание на выход уточненных данных по ВВП Японии за первый квартал. На мой взгляд, сегодня мы не увидим пересмотра показателя в сторону роста на 0,1% (консенсус-прогноз 0,5% кв/кв), поскольку индексы PMI производственного сектора и сферы услуг в первые три месяца продемонстрировали негативную динамику, а эти показатели тесно коррелируют с ВВП. Выход данных чуть хуже медианы прогнозов окажет краткосрочное давление на японскую йену. Основным драйвером роста котировок сегодня вновь будет “аппетит к риску”, который в последние дни растет как грибы после дождя. На ведущих мировых рынка акций царит оптимизм – инвесторы скупают все активы, продаж практически не видно. Американский индекс S&P500 настроен на обновление исторического максимума – это событие может случится уже на этой неделе! В этой связи, японская йена, как валюта фондирования №1 в операциях carry trade, будет наиболее уязвима. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 107.30/107.00 и фиксировать прибыль на отметке 108.10.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 7 июня 2016

|

|

События, на которые следует обратить внимание сегодня: 09.00 мск. Германия: Изменение объема промышленного производства (предыдущее значение -1.3% м/м; прогноз 0.8% м/м).

EUR/USD: В течение дня следует ожидать развития нисходящей тенденции по трем причинам. Во-первых, в понедельник Д. Йеллен указала на то, что один слабый релиз по Non-Farm не может однозначно поставить крест по летнем повышении учетной ставки. Глава ФРС США также сказала о том, что ожидает сильного роста потребительских расходов, что в свою очередь сигнализирует о росте ВВП. Во-вторых, на кредитных рынках доходность 10-лентих государственных облигаций Германии снижается по отношению к своим аналогам из США и Великобритании, что уменьшает привлекательность инвестиций в европейские активы. В-третьих, ведущие мировые фондовые площадки завершили первый торговый день недели в “зеленой зоне”, что является негативным фактором для евро, как валюты фондирования. Что касается сегодняшних данных по промышленному производству в Германии за май, то опережающие индикаторы указывают на смешанный фон. С одной стороны, рост индекса PMI производственного сектора указывает на увеличение деловой активности в промышленности. С другой стороны, накануне были опубликованы слабые данные по объему промышленных заказов за апрель, что не позволяет рассчитывать на выход сильных данных. В этой связи, даже если мы сегодня увидим позитивный релиз по Industrial Production, то краткосрочный рост евро следует использовать для наращивания коротких позиций. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.1390/1.1430 и фиксировать прибыль на отметке 1.1290. GBP/USD: На вторник формируется смешанный фон по британской валюте. С одной стороны, опрос от YouGov указал на рост числа сторонников Brexit, что является негативным фактором для британской валюты в краткосрочной перспективе. Безусловно, все эти опросы это всего лишь повод для спекуляций и не более. Но инвесторы любят такие поводы, чтобы увеличить волатильность на рынке. Фундаментальной идеи здесь нет абсолютно никакой: одну неделю нам подают позитивный опрос, другую негативный. Наверное, на следующей неделе мы вновь можем увидеть позитивный опрос и тогда фунт пойдет вверх. Вспомним, сколько шума было по поводу данных опросов перед референдумом в Шотландии. Тогда опросы указывали на выход Шотландии из состава Соединенного Королевства, но в итоге все осталось на своих местах. С другой стороны, на товарном рынке наблюдается рост бычьих настроений, что является негативным фактором для доллара. Нефть накануне пыталась обновить максимум текущего года, однако остановила в шаге от данного рубежа. Пока что рынок настроен по-бычьи и этот фактор является позитивным для фунта стерлингова. Нельзя забывать и то, что гэп понедельника еще не закрыт и инвесторы могут исправить эту оплошность уже сегодня. Однако, однозначно об этом говорить не приходится, поскольку фон на сегодня, как было отмечено ранее, смешанный. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1,4440 -1,4560. USD/JPY: В течение дня следует ожидать роста котировок по двум причинам. Во-первых, на долговом рынке дифференциал доходности государственных облигаций США и Японии расширяется, что увеличивает привлекательность инвестиций в американские активы. Во-вторых, в мире наблюдается рост “аппетита к риску”, что является негативным фактором для йены, как валюты фондирования. В предыдущем обзоре я отмечал о том, что индекс страха VIX находится на минимальных уровнях за последние полтора месяца и в самое ближайшее время следует ожидать роста котировок на американском фондовом рынке. Этот рост начался и, на мой взгляд, сегодня будет продолжаться. По S&P500 я ожидаю роста до уровня 2120 в краткосрочной перспективе. Таким образом, сейчас мы будет наблюдать коррекцию к падению, которое началось 30 мая от уровня 111,44. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 107.30/107.00 и фиксировать прибыль на отметке 108.10.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 6 июня 2016

|

|

События, на которые следует обратить внимание сегодня: 19.30 мск. США: Председатель совета управляющих ФРС Джанет Йеллен выступит с речью.

EUR/USD: Пятничная статистика из Соединенных Штатов преподнесла немало сюрпризов. Во-первых, уровень безработицы сократился до 4,7%, что является минимальным значением с ноября 2007 года. Таким образом, этот показатель вернулся на докризисный уровень. Причем такой уровень безработицы ФРС США прогнозировали на конец 2016 года - опережение составило 6 месяцев. Во-вторых, по итогам мая был зафиксирован рост среднего заработка на 2,5% г/г на 0,05$/час. Итоговое значение хоть и совпало с ожиданиями рынков, но тем не менее наряду с сокращение уровня безработицы указывает на рост инфляции, что является сигналом для FOMC. В-третьих, отрицательное сальдо торгового баланса по итогам апреля составило 37,4 млрд. долларов, при консенсус-прогнозе 41,5 млрд. долларов. За первые четыре месяца отрицательное сальдо составило 165,78 млрд. долларов, что на 6,7% меньшем, чем годом ранее. Даже в благополучном 2014 году, когда наблюдалось ускорении экономического роста, этот показатель был на уровне 169,69 млрд. долларов. Таким образом, еще рано хоронить американскую экономику. Однако, весь этот позитив перечеркнул индикатор Non-Farm, который вышел ужасно слабый. Изменение числа занятых в несельскохозяйственном секторе составило всего лишь 38 тыс. Таких низких цифр рынок не видел с осени 2010 года и естественно мы увидели распродажи американской валюты. Что нас ожидает в ближайшее время? Сейчас инвесторы разочаровались данными по Non-Farm и теперь мало кто ожидает повышения ставки от ФРС США на летних заседаниях. В краткосрочной перспективе доллар будут продавать. Однако, как было сказано ранее - хоронить американскую экономику еще рано. Важные макроэкономический индикаторы по-прежнему позитивные и здесь ключевую роль будут играть данные по инфляции за май, которые будут опубликованы в середине месяца. Если этот релиз будет позитивный – то рынок вновь будет очарован долларом. На кредитных рынках в пятницу доходность немецких 10-летних государственных облигаций значительно выросла по отношению к своим аналогам из США и Великобритании, что увеличивает привлекательность инвестиций в европейские активы. Однако, есть и негативный фактор для евро – это спрос на рисковые активы. Инвесторы не ожидают повышения ставки на июньском заседании FED, что может позволить индексу S&P500 выйти на новый исторический максимум в текущем месяце. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1,1300 -1,1410.

GBP/USD: В пятницу, кроме релиза по рынку труда, были также опубликованы отчеты по деловой активности в секторе услуг Великобритании и США. Первый показатель порадовал инвесторов, продемонстрировав рост на 1,2% по сравнению с предыдущим месяцем. Данные из Штатов напротив, огорчили трейдеров: показатели PMI, новых заказов, экспорта, занятости продемонстрировали снижение. PMI опустился на минимальный уровень с февраля 2014 года. Единственное, что порадовало – это ценовая составляющая, которая увеличилась на 2,2%, до отметки 55,6. Девять отраслей сообщили о росте цен, четыре отрасли о снижении цен. Таким образом, дифференциал показателей PMI Великобритании и США по итогам мая изменил свой вектор и расширился в пользу первых, что является краткосрочным позитивным фактором для британской валюты. На долговом рынке доходность 10-летних государственных облигаций Великобритании растет по отношению к своим аналогам из США, но снижается к немецким бондам. В этой связи, фунт стерлингов не может рассчитывать на сильную поддержку с кредитных рынков. Нельзя обойти стороной и динамику рынка нефти: негативный пятничный релиз от Baker Hughes по числу работающих буровых установок может спровоцировать коррекцию вниз, что традиционно является негативным фактором для британской валюты. Таким образом, ситуация в данной валютной паре выглядит запутанной: и покупать рано, и к продаже сигналов также нет. В этой связи, я рекомендую дождаться закрытия сегодняшнего торгового дня, после чего вновь составить прогноз исходя из новых факторов. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1,4350 -1,4490. USD/JPY: Ход торгов сегодня будет определяться динамикой долгового и товарного рынка. Первый рынок посылает сигнал для медведей: в пятницу дифференциал доходности государственных облигаций США и Японии сильно сократился, что уменьшает привлекательность инвестиций в американские активы. Что касается фондового рынка, то здесь можно ожидать преобладания бычьих настроений по двум причинам. После пятничного релиза по рынку труда доходность американских казначейских облигаций сильно упала, что традиционно позитивно сказывает на рынке акций. Во-вторых, индекс страха S&P 500 VIX опустился на минимальный уровень с 20 апреля, что указывает на рост “аппетита к риску”. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 107.00/106.50 и фиксировать прибыль на отметке 107.60.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 3 июня 2016

|

|

События, на которые следует обратить внимание сегодня: 11.30 мск. Великобритания: Индекс PMI для сферы услуг за май (предыдущее значение 52.3; прогноз 52.3). 15.30 мск. США: Уровень безработицы за май (предыдущее значение 5%; прогноз 4,9%). 15.30 мск. США: Изменение числа занятых в несельскохозяйственном секторе за май (предыдущее значение 160K; прогноз 160K). 15.30 мск. США: Изменение средней почасовой оплаты труда за май (предыдущее значение 0.3% м/м; прогноз 0.2% м/м). 17.00 мск. США: Композитный индекс ISM для непроизводственной сферы за май (предыдущее значение 55.7; прогноз 55.4).

EUR/USD: Вот и наступил день, которого ждали многие инвесторы. Сегодняшний релиз по рынку труда в США за май прольет свет на действия ФРС 15 июня. Сильные данные заставят трейдеров активно покупать американскую валюту, слабые данные в свою очередь приведут к волне распродаж доллара. Что сегодня ожидать? Какой тренд будет приоритетным? На мой взгляд, сегодня мы увидим позитивные отчет, который выведет доллар в лидеры валютного рынка. Представители Федрезерва в последние несколько недели уже не раз отмечали, что ожидают роста занятости и ВВП во втором квартале и что спад в первом квартале является временным событием. Однако, спада по числу созданных рабочих мест в первом квартале зафиксировано не было: за первые три месяца текущего года было создано 625 тыс. новых рабочих мест, против 570 тыс. годом ранее. Во втором квартале 2015 года было создано уже 752 тыс. новых рабочих мест, что на 31,9% больше, чем в первом квартале. На мой взгляд, в этом году будет наблюдаться такая же динамика, как и годом ранее. Апрельские ключевые макроэкономические индикаторы указывают на развитие этого сценария. Таким образом, по итогам мая и июня можно ожидать уровня 200 тыс. и более по Non-Farm. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.1150/1.1190 и фиксировать прибыль на отметке 1.1060.

GBP/USD: В первой половине дня следует обратить внимание на отчет от Markit по индексу PMI сферы услуг Великобритании. В последние три месяца этот индикатор демонстрирует негативную динамику и только выход показателя на уровне 53,1% способно оказать поддержку британской валюте в первой половине дня. Но основные события сегодня будут развиваться в американскую торговую сессию. Как было отмечено ранее, отчет по американскому рынку труда может порадовать инвесторов позитивными данными, что приободрит медведей на наращивание коротких позиций. На кредитных рынках доходность 10-лентих государственных облигаций Великобритании снижается по отношению к своим аналогам из США и Германии, что уменьшает привлекательность инвестиций в британские активы. Прошедшее в четверг заседание ОПЕК не смогло порадовать инвесторов: участники саммита не смогли договориться о потолке добыче нефти. Необходимо также отметить, что на этой встречи не присутствовал представитель России, что указывает на отсутствие взаимопонимания между ведущими мировыми экспортерами нефти. Таким образом, сегодняшнее укрепление доллара окажет сильное давление на нефтяные цены. Этот фактор в свою очередь ускорит падение британской валюты. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.4440/1.4480 и фиксировать прибыль на отметке 1.4325. USD/JPY: Ход торгов в последние три торговых дня определяется отношением инвесторов рисковым активам: короткие позиции в акциях и высокодоходных кросс-курсах оказывают поддержку йене, как валюте фондирования. Сегодняшний отчет по рынку труда, на мой взгляд, еще больше усилит ожидания повышения ставки ФРС США, что в свою очередь позитивно для доллара и может вызвать новую волну распродаж на фондовых площадках. Таким образом, у нас есть позитивный фактор, как для доллара, так и для йены. На чем же сфокусируются инвесторы? Что выйдет на первый план? На мой взгляд, сегодня можно ожидать спроса на доллар, поскольку текущие уровни выглядят очень привлекательными для открытия длинных позиций. За последние три торговых дня курс пары USD/JPY снизился на 2%. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 108.75/108.35 и фиксировать прибыль на отметке 109.80.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 2 июня 2016

|

|

События, на которые следует обратить внимание сегодня: 11.30 мск. Великобритания: Индекс PMI для строительного сектора за май (предыдущее значение 52.0; прогноз 52.1). 15.15 мск. США: Изменение числа занятых от ADP за май (предыдущее значение 156K; прогноз 179K). 15.30 мск. Еврозона: Пресс-конференция ЕЦБ за июнь. 18.00 мск. США: Данные по запасам сырой нефти от министерства энергетики (предыдущее значение -4,226M; прогноз -2,720M).

EUR/USD: Основным событием дня сегодня станет оглашение итогов заседания ЕЦБ. Пресс-конференция Марио Драги намечена на 15,30 мск. и в это время можно ожидать всплеска волатильности. С начала текущей недели пара пытается продемонстрировать рост на фоне спроса в кросс-курсе EUR/GBP. На мой взгляд, этот краткосрочный рост будет именно краткосрочным и его необходимо использовать для наращивания коротких позиций. Сегодня я ожидаю снижения котировок и тестирования 11 фигуры. От монетарных властей еврозоны сегодня не следует ждать оптимизма: последние два месяца инфляция снижается в годовом выражении и это не смотря на восстановление рынка нефти. За первые пять месяцев CPI в Старом свете сократился на 0,02%. Это конечно не критичный уровень, но все же присутствуют дефляционные риски: пока мы не видим сильного эффекта от дополнительного QE, а также роста цен на нефть. А что будет, если стоимость нефти вновь начнет снижаться? Шансы на такой исход достаточно высокие, если учитывать разногласия внутри ОПЕК, а также ожидания ужесточения кредитно-денежной политики FOMC. На мой взгляд, сегодня мы увидим негативные прогнозы по инфляции и ВВП, а также комментарии о том, что в случае необходимости ЕЦБ готов пойти на дополнительные меры по смягчению монетарной политики. В это связи, наиболее эффективно продавать единую европейскую валюту, тем более рынок предлагает нам достаточно привлекательные уровни. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.1185/1.1220 и фиксировать прибыль на отметке 1.1060.

GBP/USD: Последние два торговых дня британская валюта завершает торги в “красной зоне”, однако, на мой взгляд, это не предел, и мы увидим продолжение негативного тренда по двум причинам. Во-первых, на кредитных рынках доходность 10-лентих государственных облигаций Великобритании снижается к своим аналогам из США и Германии, что уменьшает привлекательность инвестиций в британские активы. Стоит отметить, что спрэд бумаг США/Великобритания в среду достиг максимального уровня с 16 марта текущего года. Во-вторых, опубликованный накануне релиз от ISM для производственного сектора США порадовал инвесторов позитивными данными. Показатель PMI последние три месяца находится выше уровня 50%, что указывает на рост деловой активности. По итогам мая индикатор вышел на максимальный уровень за последние девять месяцев. Нельзя обойти стороной и мощный рост ценового показателя ISM до уровня 63,55, впервые с июля 2011 года. Этот индикатор в период с ноября 2014 по февраль 2016 года находился ниже 50% уровня на фоне мощного медвежьего ралли на товарном рынке. Однако в последние три месяца наблюдается позитивная динамика, что сигнализирует о росте инфляционного давления в США. А если инфляция может вырасти, то инвесторы продолжат дисконтировать в цену пары GBP/USD летнее повышение учетной ставки ФРС США. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.4445/1.4480 и фиксировать прибыль на отметке 1.4325. USD/JPY: Данная валютная пара попала под перекрестный огонь: с одной стороны снижение “аппетита к риску” способствует спросу на йену, с другой стороны позитивные данные из США оказывают поддержку доллару. Динамика большинства мировых фондовых площадок и товарного рынка указывает на то, что бегство капитала из рисковых активов продолжится. Однако, если инвесторы уходят из рисковых активов, то в золоте должен быть зафиксирован устойчивый рост, поскольку этот металла воспринимается трейдерами как безопасная гавань. Драгоценный металл при этом завершил третий торговый день недели в “красной зоне”. Золото стало снижаться после публикации данных от ISM по деловому климату в производственно секторе: 12 из 18 наших отраслей сообщили о росте производства в мае. Значение показателя PMI на уровне 51,3 соответствует росту ВВП на 2,6% в год. После публикации этого отчета вверх пошла доходность 2-х летних американских казначейских облигаций, которая отражает ожидания по ставкам ФРС США. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 109.20/108.80 и фиксировать прибыль на отметке 110.20.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 1 июня 2016

|

|

События, на которые следует обратить внимание сегодня: 04.45 мск. Китай: Индекс PMI для производственной сферы от Markit за май (предыдущее значение 49.4; прогноз 49.3). 11.30 мск. Великобритания: Индекс PMI для производственной сферы за май (предыдущее значение 49.2; прогноз 49.6). 17.00 мск. США: Производственный индекс ISM за май (предыдущее значение 50.8; прогноз 50.6).

EUR/USD: Первый день лета будет богатым на важную макроэкономическую статистику. В азиатскую торговую сессию следует обратить внимание на отчет по PMI производственной сферы Китая за май. Это показатель последние пятнадцать месяцев подряд находится ниже уровня 50%, что указывает на спад деловой активности. В последние несколько месяцев наблюдается умеренный рост данного показателя и многие экономисты ведущих инвестиционных банков с Wall Street заговорили о том, что можно ожидать роста деловой активности начиная со второго квартала. Однако, обольщаться не стоит. Индекс Baltic Dry, который отражает стоимость перевозок сухого груза (уголь, руда, зерно и т. п.) морем по двадцати основным торговым маршрутам, по итогам мая снизился на 11,1%. В этой связи, я допускаю возможности выхода данных чуть лучше консенсус-прогноза, однако итоговое значение будет ниже уровня 50%. Традиционно, сильные данные из Поднебесной оказывают позитивное влияние на евро, но с учетом обозначенных факторов, сегодня не следует ожидать сильного спроса на единую европейскую валюту. Во второй половине дня, можно ожидать выхода умеренно позитивных данных по индексу ISM производственного сектора на фоне увеличения заказов как внутри страны, так и на внешних рынках за счет снижения курса доллара. Опубликованный накануне релиз по инфляции в еврозоне за май также не смог порадовать инвесторов: показатель г/г сократился на 0,1%, всего же с начала 2016 года инфляция сократилась на 0,02%. На кредитных рынках доходность немецких 10-летних государственных облигаций Германии снижается по отношению к своим аналогам из США и Великобритании, что уменьшает привлекательность инвестиций в европейские активы. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.1140/1.1180 и фиксировать прибыль на отметке 1.1060.

GBP/USD: В течение дня следует торговать отчеты по индексам PMI производственной сферы в Великобритании и США. В предыдущем месяце произошла смена тенденции в дифференциале данных показателей – он расширился в пользу последних. Сегодня, на мой взгляд, мы увидим продолжение этой динамики, что вызовет ослабление валюты Соединенного Королевства. Причин для оптимизма у менеджеров по закупкам в британской промышленности сейчас нет: расходы на личное потребление внутри страны плавно сокращаются, а снижение котировок кросс-курса EUR/GBP (с начала второго квартала британская валюта укрепилась к евро на 3,5%) уменьшает конкурентоспособность продукции на рынке еврозоны. Показатель из Соединенных Штатов, напротив, может выйти чуть лучше медианы прогнозов на фоне ускорения экономического роста во втором квартале. На кредитных рынках дифференциал доходности государственных облигаций США и Великобритании расширяется, что сигнализирует о росте спроса на американские активы. Нельзя обойти стороной и негативную динамику товарного рынка: накануне промышленные металлы и энергоносители завершили торги в “красной зоне”, что также играет на руку “медведям”, поскольку стоимость биржевых товаром деноминирована в американской валюте. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.4510/1.4540 и фиксировать прибыль на отметке 1.4415. USD/JPY: В течение дня следует наращивать длинные позиции на откатах по двум причинам. Во-первых, на долговом рынке наблюдается расширение дифференциала доходности 10-летних государственных облигаций США и Японии, что увеличивает привлекательность инвестиций в американские активы. Во-вторых, инвесторы достаточно вяло отреагировали на вчерашний отчет по PCE в США за апрель. С начала текущего года показатель стабильно держится выше отметки 1,5% г/г. В минувшем году этот рубеж впервые был преодолен только в декабре. Вчерашнее нисходящее движение следует рассматривать как краткосрочную коррекцию на фоне снижения “аппетита к риску”. Ведущие мировые фондовые площадки завершили минувший день в “красной зоне”, что поддержало спрос на японскую йену, как валюту фондирования №1 в операциях carry trade. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 110.15/109.70 и фиксировать прибыль на отметке 111.00.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 31 мая 2016

|

|

События, на которые следует обратить внимание сегодня: 02.30 мск. Япония: Изменение объема уровня расходов домохозяйств за апрель (предыдущее значение -5.3% г/г; прогноз -1.0% г/г). 02.50 мск. Япония: Изменение объема промышленного производства за апрель (предыдущее значение 3.8% м/м; прогноз -1.4% м/м). 12.00 мск. Еврозона: Индекс потребительских цен за май (предыдущее значение -0.2% г/г; прогноз -0.1% г/г). 12.00 мск. Еврозона: Уровень безработицы за апрель (предыдущее значение -10.2%; прогноз 10.2%). 15.30 мск. США: Основной индекс расходов на личное потребление за апрель (предыдущее значение 1.6% г/г; прогноз 1.6% г/г). 17.00 мск. США: Индикатор потребительской уверенности за май (предыдущее значение 94.2; прогноз 96.1).

EUR/USD: Сегодня нас ожидает очень интересный день. В первой половине дня следует обратить внимание на предварительный отчет по инфляции в еврозоне за май. Накануне был опубликован аналогичный релиз по Германии, где был зафиксирован рост на уровне 0,1% г/г, что совпало с ожиданиями участников рынка. Снижение уровня безработицы и рост цен на энергоносители позволяют рассчитывать на рост показателя CPI, однако высокая база предыдущего года может не позволить итоговому значению выйти лучше консенсус-прогноза. Таким образом, можно ожидать выхода данных в пределах ожиданий участников рынка, что не окажет сильного позитивного влияния на евро. Во второй половине дня следует обратить внимание на американские отчеты по PCE и потребительской уверенности от Conference Board. На мой взгляд, оба показателя сегодня смогут порадовать инвесторов позитивными данными. Во-первых, практические все ключевые отчеты за апрель из США были позитивными, что указывает на ускорение экономического роста после локального спада в первом квартале. Во-вторых, показатель потребительской уверенности от университета Мичигана по итогам мая вырос до максимального уровня за последние 10 месяцев. Индикатор от Conference Board имеет тесную корреляцию с Мичиганским показателем. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.1140/1.1180 и фиксировать прибыль на отметке 1.1060.

GBP/USD: Сильные движения следует ожидать во второй половине дня, когда Соединенные Штаты опубликуют важную макроэкономическую статистику. Поскольку индикатор Core PCE является стержневым для ВВП и наиболее полно отражает уровень потребительской активности в ведущей экономике мира, то рост этого показателя вызовет рост доходности по американским казначейским облигациям и будет способствовать спросу на доллар. Нельзя обойти стороной и динамику товарного рынка. В понедельник здесь наблюдалась интересная тенденция. С одной стороны, золото и медь похудели практически на 1%, с другой стороны нефть подорожала чуть более 1%. Традиционно, оба металла являются опережающим индикатором для всего рынка и нет ничего удивительного в том, что их котировки снижаются, поскольку мы наблюдаем спроса на американскую валюту. Таким образом, можно сделать вывод, что в самое ближайшее время мы увидим медвежьи настроения на товарном рынке, что также играет на руку покупателям доллара. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.4665/1.4705 и фиксировать прибыль на отметке 1.4590.

USD/JPY: Накануне у нас был ударный день, и вторник так же обещает нам интересные движения. В азиатскую торговую сессию следует обратить внимание на два отчета: расходы домохозяйств и промышленное производство Японии за апрель. Первый отчет, ан мой взгляд, может выйти чуть лучше консенсус – прогноза. Опубликованный накануне умеренно позитивный отчет по розничным продажам сигнализирует об увеличении потребительской активности. Это в первую очередь связано с ростом среднего заработка. PMI производственной сферы последние три месяца находится ниже отметки 50%, что указывает на снижение деловой активности и не позволяет рассчитывать на выход позитивных данных по промышленному производству. Таким образом, мы имеем смешанный фон и если в первой половине дня в данной валютной паре будет наблюдаться нисходящая коррекция, то ее необходимо использовать для наращивания позиций Buy. Почему? Как было отмечено ранее, сегодня можно ожидать выхода позитивных данных из Соединенных Штатов, что окажет поддержку американской валюте. Индикатор PCE имеет тесную корреляцию с ВВП и в этой связи, позитивные данные еще больше заставят инвесторов дисконтировать в цену пары USD/JPY летнее повышение учетной ставки. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 111.10/110.70 и фиксировать прибыль на отметке 111.70.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 30 мая 2016

|

|

События, на которые следует обратить внимание сегодня: 02.50 мск. Япония: Изменение объема розничной торговли за апрель (предыдущее значение -1.1% г/г; прогноз -1.2% г/г). 15.00 мск. Германия: Индекс потребительских цен за май (предыдущее значение -0.1% г/г; прогноз 0.1% г/г). Великобритания и США: банковские выходные.

EUR/USD: Пятничное выступление Джанет Йеллен не разочаровало инвесторов: “в случае дальнейшего улучшения ситуации в экономике и на рынке труда, "целесообразно" будет "постепенно и осторожно" повышать процентные ставки” – заявила глава ФРС, выступая в Гарвардском университете. Руководитель FED делает осторожные заявления и это понятно, поскольку до 15 июня необходимо сохранять интригу. Большинство инвесторов считает, что ставка будет повышена 27 июля. В любом случае сейчас тренд на укрепление доллара будет продолжаться, поскольку и участников рынка просто нет альтернативы, как покупать доллары и американские государственные облигации. На кредитных рынках доходность немецких 10-лентих государственных облигаций снижается по отношению к своим аналогам из США и Великобритании, что уменьшает привлекательность инвестиций в европейские активы. Нельзя обойти стороной и предварительные данные по инфляции в Германии за май. Снижение уровня безработицы в совокупности с ростом цен на бензин позволяют рассчитывать на увеличение показателя CPI по сравнению с предыдущим месяцем. Однако, снижение доходности 10-лентих немецких государственных облигаций в мае на 12 б.п., которая отражает инфляционные ожидания инвесторов, не позволяет рассчитывать на выход данных лучше консенсус-прогноза. В этой связи, единая европейская валюта не сможет получить сильную поддержку. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.1130/1.1160 и фиксировать прибыль на отметке 1.1070.

GBP/USD: Сегодня в Великобритании и США банковский выходной и в этой связи, можно ожидать вялой торговли на фоне низкой ликвидности. Опубликованные на минувшей недели вторые оценки по ВВП Великобритании и США вызвали сокращение дифференциала показателей до 0% - оба индикатора продемонстрировали роста на уровне 2% г/г, при этом в первой оценке у британцев было преимущество в 0,1%. Как было отмечено ранее, председатель FOMC считает, что повышение ставок в ближайшие месяцы является целесообразным, что будет оказывать поддержку американскому доллару. Таким образом, до заседания ФРС США 15 июня я ожидаю плавного укрепления доллара и в этой связи, следует открывать короткие позиции на откатах вверх. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.4635/1.4670 и фиксировать прибыль на отметке 1.4550.

USD/JPY: Первый торговый день недели будет не богат на важную макроэкономическую статистику. Соединенные Штаты сегодня отдыхают и во второй половине дня нас ожидает период низкой ликвидности. В этой связи, следует обратить внимание на отчет по розничным продажам в Японии за апрель. Позитивная динамика рынка труда позволяет рассчитывать на выход данных лучше консенсус-прогноза:рост среднего заработка и снижение безработицы по итогам марта является позитивными факторами для розничной торговли. Однако, негативная динамика индикатора потребительской уверенности указывает на то, что значительного улучшения сегодня ожидать не стоит: следует ожидать выхода умеренно позитивного релиза. В этой связи, в азиатскую торговую сессию можно ожидать умеренного снижения котировок, которое необходимо использовать для наращивания длинных позиций. Джанет Йеллен не разочаровала инвесторов в пятницу 27 мая и в этой связи, инвесторы будут продолжать скупать доллар и американские государственные облигации до заседания FED, которое намечено на 15 июня. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 110.85/110.55 и фиксировать прибыль на отметке 111.50.

Горячев Александр, аналитик компании FreshForex |

|

0

FreshForex → 27 мая 2016

|

|

События, на которые следует обратить внимание сегодня: 02.30 мск. Япония: Индекс потребительских цен за апрель (предыдущее значение -0.1% г/г; прогноз -0.3% г/г). 15.30 мск. США: Изменение объема ВВП за квартал за 2 квартал (предыдущее значение 0.5% кв/кв; прогноз 0.8% кв/кв). 20.15 мск. США: Председатель совета управляющих ФРС Джанет Йеллен выступит с речью.

EUR/USD: В первой половине дня на фоне отсутствия важной макроэкономической статистики следует обратить внимание на динамику долгового рынка. Доходность 10-летних государственных облигаций Германии растет по отношению к своим аналогам из США и Великобритании, что увеличивает привлекательность инвестиций в европейские активы. В этой связи, до открытия торгов в Америке можно ожидать умеренного роста котировок. Почему умеренного? Потому что с начала текущего месяца евро растет достаточно вяло, а падает быстро и сильно – это следствие ожидания возможного повышения ставки со стороны ФРС США. Во второй половине дня нас интересует отчет по ВВП США за 1 квартала. Это будет вторая оценка, и рынок ожидает пересмотра показателя в сторону роста до 0.8% кв/кв. Опережающие индикаторы (PMI ISM производственного сектора и сферы услуг, а также личные потребительские расходы) указывают на то, что сегодня мы можем увидеть данные на уровне 0.7-0.8% кв/кв. Сфера услуг чувствовала себя слабо в первом квартале, а именно на этот сектор приходиться львиная доля ВВП. Однако, первая оценка была слишком пессимистичная (0.5% кв/кв) и сегодня можно ожидать пересмотра данных в сторону улучшения. На мой взгляд, данных лучше консенсус-прогноза мы сегодня не увидим. Об этом говорили и представители ФРС, которые выступали в течение месяца. По мнению руководителей монетарного регулятора экономический рост в первом квартале был слабым, однако это временное явление. Нельзя обойти стороной и выступление руководителя FOMC Джанет Йеллен в Гарвардском университете. Макроэкономическая статистика, которая была опубликован в течение мая, достаточна позитивная и инвесторы будут ждать намеков на повышение ставок. На мой взгляд, Джанет Йеллен не будет однозначно говорить на эту тему и скажет, что монетарный регулятор готов на этот шаг, но нужно подождать данных по рынку труда в начале июня. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.1215/1.1240 и фиксировать прибыль на отметке 1.1125.

GBP/USD: В течение дня следует открывать позиции Sell по двум причинам. Во-первых, накануне национальный офис статистики Великобритании опубликовал негативный релиз по ВВП за 1 квартал. Показатель был пересмотрен с сторону уменьшения на 0,1%, до уровня 2% г/г. Необходимо также отметить квартальное падение объема инвестиций на 0,4% г/г впервые с 2013 года. Компании резко сокращают вложения в инвестиции в ожидании спада или стагнации экономики. Соединенные Штаты напротив, порадовали участников рынка сильным отчетом по заказам на товары длительного пользования. В апреле показатель вырос на 3,4% м/м, а с начал текущего года зафиксирован рост на уровне 6,48%. Как было отмечено ранее, сегодня можно ожидать пересмотра данных по ВВП США за первый квартал в сторону увеличения на фоне низкой базы предварительного отчета. Таким образом, мы наблюдает разнонаправленную динамику, которая на стороне американского доллара. Во-вторых, кредитные рынки также посылают медвежий сигнал. Доходность 10-лентих государственных облигаций Великобритании снижается по отношению к своим аналогам из США и Германии. Фунт стерлингов с начала текущей недели укрепился к доллару и евро на 1% и 1,2% соответственно и поскольку сегодня последний торговый день недели, то можно ожидать фиксации прибыли по длинным позициям и снижения котировок. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.4680/1.4710 и фиксировать прибыль на отметке 1.4580.

USD/JPY: В первой половине дня все внимание инвесторов будет приковано к данным по инфляции в Японии за апрель. Этот показатель является ключевым для Банка Японии и соответственно пристально отслеживается участниками рынка. На мой взгляд, показатель CPI сегодня может выйти чуть лучше консенсус-прогноза. Во-первых, рост среднего заработка и снижение безработицы по итогам марта является позитивным фактором для инфляции. Во-вторых, цены на бензин в Стране восходящего солнца подскочили на 8,7% в апреле, что также способствует росту инфляционного давления. Однако, снижение расходов домохозяйств не позволяет рассчитывать на выход сильных данных сегодня. Можно говорить именно о показателе чуть лучше медианы прогнозов. В этой связи, в азиатскую торговую сессию можно ожидать умеренного снижения котировок, однако этот фактор следует использовать для наращивания длинных позиций по двум причинам. Во-первых, накануне выступал президент ФРБ Далласа Роберт Каплан, который заявил о необходимости скорейшего ужесточения кредитно-денежной политики в США. Это уже третий член руководства ФРС, который в текущем месяце выступает за повышение процентных ставок. Инвесторы теперь настраиваются на то, что ставка может быть повышена на заседании 27 июля. Во-вторых, на товарном рынке наблюдается снижение котировок основных сырьевых активов, что традиционно способствует спросу на доллар, поскольку стоимость commodity деноминирована в американской валюте. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 109.60/109.30 и фиксировать прибыль на отметке 110.50.

Горячев Александр, аналитик компании FreshForex |