|

0

IFC Markets → 23 января 2014

|

||||||||

|

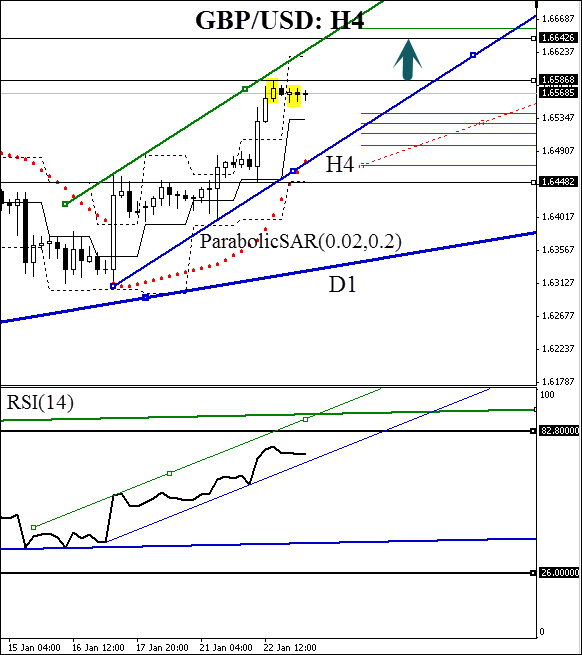

Поздравляем всех трейдеров, кто вчера зафиксировал прибыль в 185 пунктов по USD/CAD - прогноз технического анализа полностью подтвердился. Агрессивные трейдеры, которые вели позицию согласно ParabolicSAR смогли увеличить прибыль до 250 пунктов. Сегодня британская корона перехватит эстафету – мы ожидаем выхода в 13:00 GMT+0 по Гринвичу ежемесячного обзора Конфедерации Британских Промышленников (CBI). По итогам обзора будет объявлен диффузионный индекс CBI, который формируется на основе опроса 150 оптовых и розничных компаний. Представители этих компаний оценивают относительный рост уровня продаж, поэтому данный показатель является ключевым индикатором потребительских расходов. Если фактическое значение индикатора окажется выше прогноза (28%), есть все предпосылки для ожидания восходящего импульса пары GBP/USD.

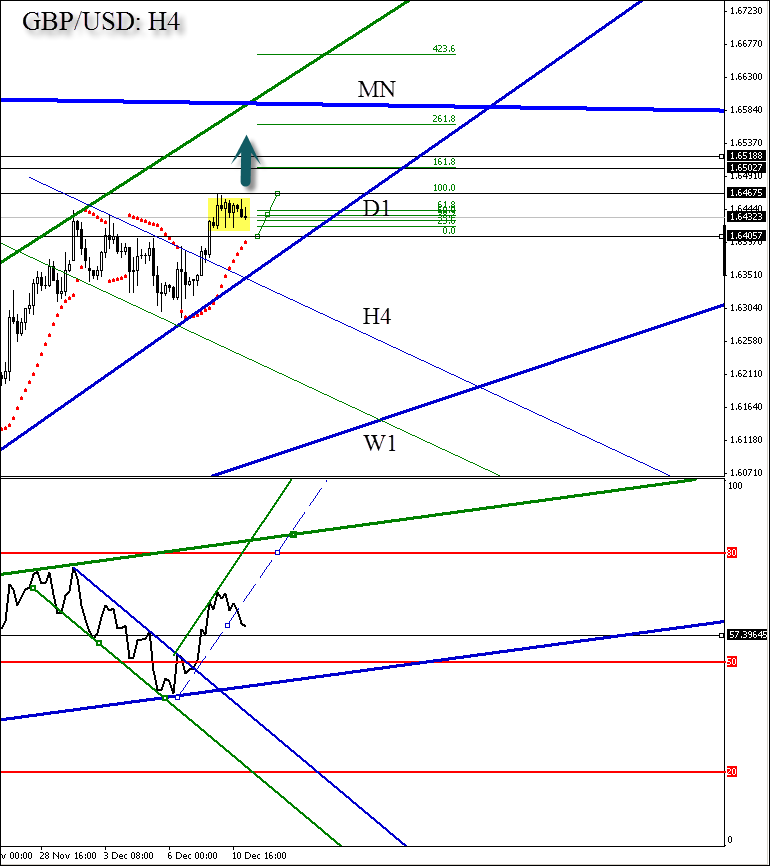

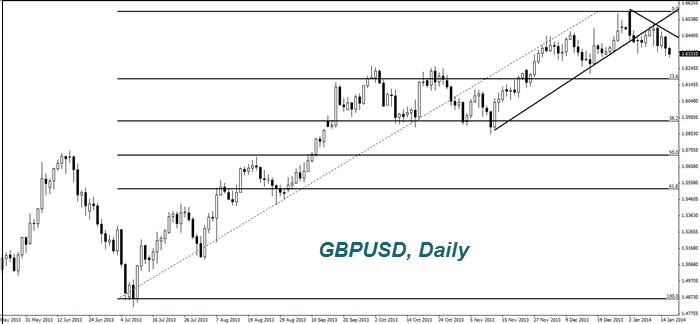

Рассмотрим сигналы технического анализа и аргументы в пользу открытия позиции на покупку: 1. Восходящий тренд на графике H4 и дневном графике; 2. Сигнал ParabolicSAR располагается ниже цены и подтверждает восходящую линию поддержки и первый уровень сопротивления Pivot; 3. Получены две бычьих свечных модели “молот”, следующих сразу после медвежьей модели “перевернутый молот”; 4. Опережающий осциллятор RSI(14)повторяет динамическую структуру – восходящий тренд внутри крупномасштабной бычьей тенденции. Мы считаем, что следует выставить отложенный ордер за 15 минут до публикации CBI. Если фактическое значение окажется выше прогноза – позицию следует оставить, в противном случае – удалить. Мишень традиционно определяем согласно системе Фибоначчи – немного ниже самого уровня 161.8%, на отметке 1.66426.

Вопросы и дискуссии:e-mail:s.kamenshikov@ifcmarkets.com, Skype: ifcm_analytics,Facebook

Нет комментариев

форекс, теханализ, аналитика, ifc markets

|

|

0

IFC Markets → 22 января 2014

|

||||||||

|

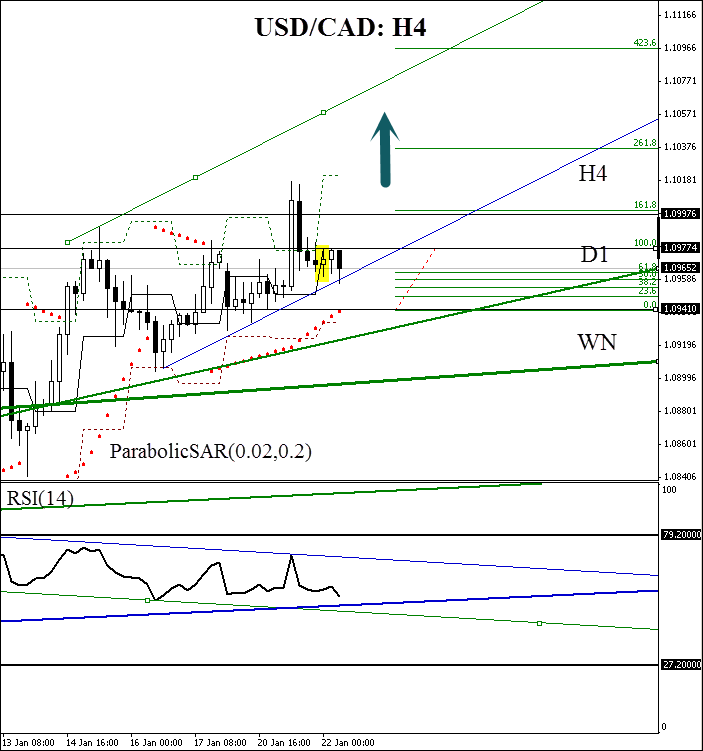

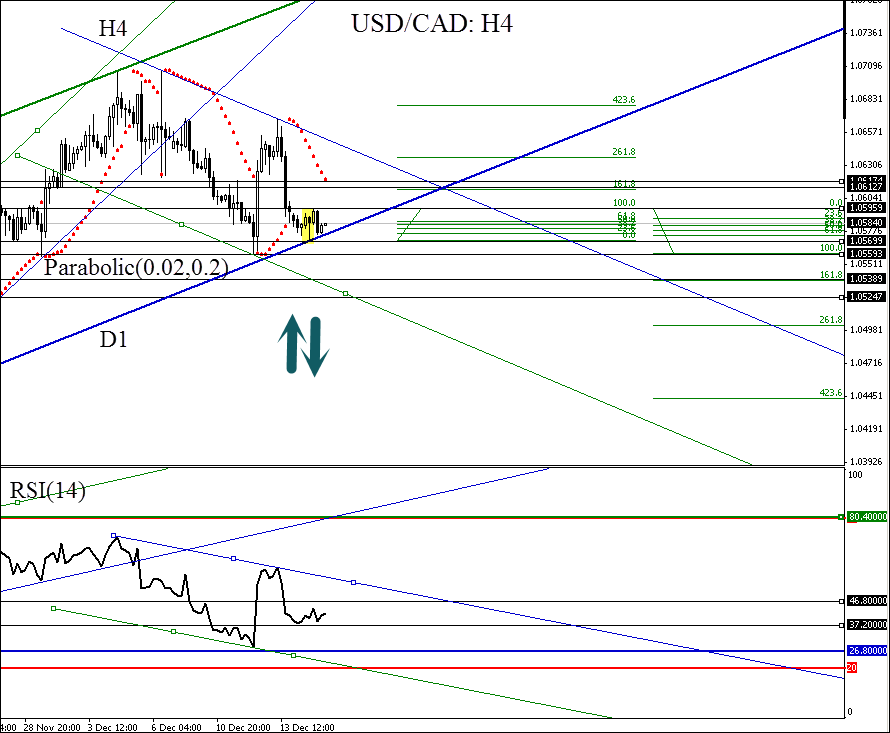

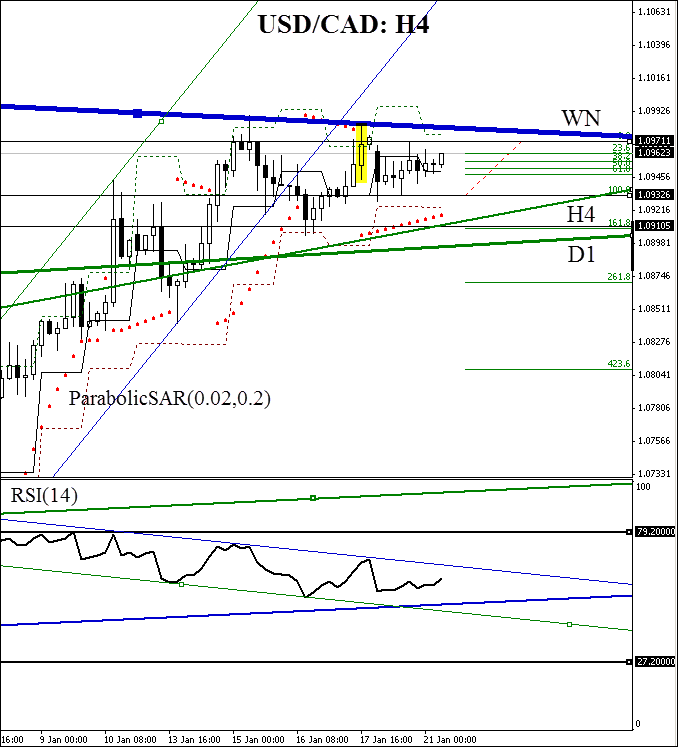

Добрый день, уважаемые трейдеры. Канадец продолжает приковывать наше внимание. Сегодня в 13:00 GMT+0 (Гринвич) выйдет отчет Банка Канады, в котором будет рассмотрен прогноз относительно экономического развития в течение ближайших двух лет. В это же время будет объявлена процентная ставка, которая отражает инфляционные ожидания регулятора. На данный момент ожидается, что значение базовой ставки останется без изменений на уровне 1%. Заявление главы Банка Канады может оказать сильное влияние на инвесторов, поэтому мы будем ожидаем импульса для входа в позицию именно в это время. Рассмотрим технические и математические сигналы относительно пары USD/CAD. На наш взгляд присутствуют непротиворечивые предпосылки для продолжения бычьего тренда. Перечислим аргументы в пользу данной гипотезы:

1. Последний минимум подтвержден трендовым индикатором Parabolic, который пересек цену вниз; 2. Со вчерашнего дня мы наблюдаем медвежью дивергенцию для осциллятора RSI(14), но она подошла вплотную к растущей линии поддержки осциллятора и вероятно будет завершена; 3. Первая поддержка Pivot подтверждает сигнал индикатора Parabolic; 4. Сформирована свечная модель “равновесия” (обозначена желтым цветом) – коррекция подходит к концу. Мы считаем, что необходимо открывать позицию на покупку от ближайшего уровня сопротивления, например 1.09774. Мишень определяется при помощи системы уровней Фибоначчи на отметке 1.09976. Предварительно ограничивать риски можно с уверенностью уровнем поддержки 1.09410 – он подтверждается одновременно сигналом Parabolic и первым сопротивлением Pivot. Сегодня сформированы прекрасные условия для торговли данной валютной парой. Мы рекомендуем открывать позицию немедленно, не дожидаясь, начала пресс конференции Банка Канады – “покупай слухи, продавай факты”. Тем не менее, следует перемещать стоп вслед за Parabolicкаждые 4 часа. Выступления глав могут иметь противоречивую трактовку и сопровождаться повышенной волатильностью - трейдерам следует быть предельно осторожными в это время. Отметим, что в случае повышения банковской ставки позицию следует немедленно закрывать позицию – инвесторов привлекают высокие проценты.

Вопросы и дискуссии:e-mail:s.kamenshikov@ifcmarkets.com, Skype: ifcm_analytics,Facebook

|

|

0

IFC Markets → 21 января 2014

|

||||||||

|

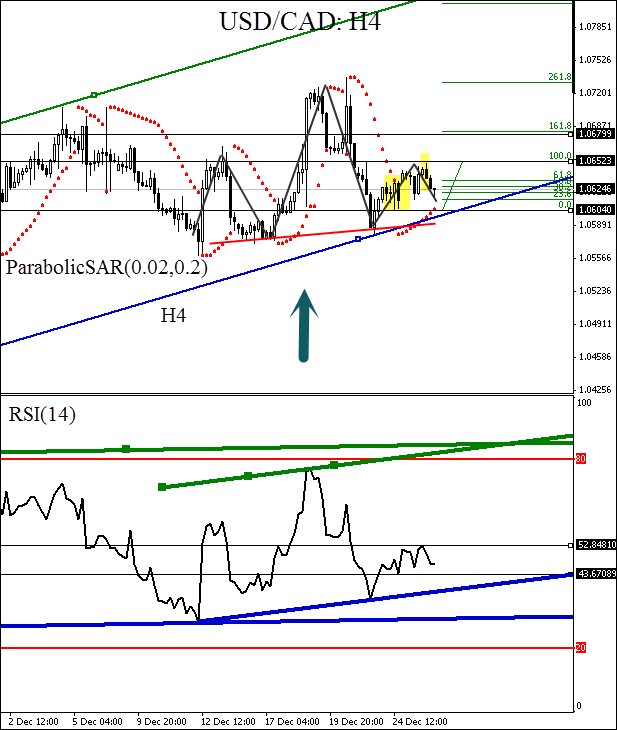

Здравствуйте, уважаемые трейдеры. Рынок просыпается после праздника Мартина Лютера Кинга, что может предвещать новые фундаментальные моменты входа в рчнок. В 14:30 по Гринвичу выходит новый макроэкономический показатель – Изменение объема продаж в производственном секторе Канады (Manufacturing Sales). Этот ежемесячный индикатор дает опережающие сигналы относительно будущих потребительских расходов, занятости и возможных инвестиций. В этом месяце ожидается увеличение объемов на 0.3% и мы считаем, что в случае подтверждения, или превышения прогноза можно ожидать падения валютной пары USD/CAD. Рассмотрим данную пару с точки зрения технических сигналов. Как видно из графика, произошел пробой четырехчасовой и дневной линии поддержки. На этом смелый взлет канадца закончился – недельный падающий тренд вернул динамику в техническое русло. Мы видим легендарную дивергенцию между сигналом RSI(14) и пока еще растущей структурой. Т.к. RSI – опережающий индикатор, то следует ожидать пробоя ценой ближайшего сопротивления на отметке 1.09326. Это совпадет с ожидаемым движением ниже линии шеи модели “голова - плечи”, а также с пересечением сигнала Pivot. Отметим, что первый признак насыщения восходящего тренда – “свеча равновесия”, которая отмечена желтым цветом на графике. Уважаемые трейдеры, дождитесь подтверждения нисходящей структуры от трендового индикатора - Parabolic должен как минимум приблизиться (пересечь) цену для уверенности в открытии позиции. Мы рекомендуем разместить отложенный ордер на продажу за 15 минут до выхода Manufacturing Sales и ожидать достижения следующей цели Фибоначчи на отметке 1.09105. Естественно было бы ограничивать риски последним максимумом на уровне 1.09711 и перемещать стоп вслед за Parabolic.

Вопросы и дискуссии:e-mail:s.kamenshikov@ifcmarkets.com, Skype: ifcm_analytics,Facebook  |

|

0

IFC Markets → 16 января 2014

|

|

В среду индекс доллара США продолжил расти благодаря хорошим американским макроэкономическим данным. Повышение цен производителей (+0,4%) за декабрь превысило прогнозы и оказалось максимальным за шесть месяцев. Большинство экономистов полагают, что это будет способствовать росту доходов американских корпораций и не вызовет повышение инфляции. Оптовые цены за 12 месяцев увеличились всего на 1,2%. Обзор американской экономики "Бежевая книга" также оказался позитивным.

Сегодня в США в 13-30 GMT (0) выйдет еще более важная статистика - инфляция за декабрь. По нашему мнению, предварительные прогнозы являются негативными для экономики. Однако в данном случае может сработать принцип "чем хуже, тем лучше". Возможно, заметный рост инфляции побудит ФРС более активно сворачивать политику количественного смягчения (QE3). Это, в свою очередь, будет способствовать укреплению доллара США. Отметим, что прогнозы других макроэкономических данных - безработица за неделю и индекс деловой активности Филадельфии, являются позитивными для доллара. Они выйдут сегодня в 13-30 GMT (0) и 15-00 GMT (0), соответственно. Кроме этого, важная экономическая информация ожидается в Еврозоне. В 10-00 GMT (0) станет известна инфляция за декабрь. Предварительные прогнозы, по нашему мнению, являются нейтральными. Пока же в ожидании макроэкономических данных участники рынка Форекс снизили активность. На фоне укрепления доллара США, ослабли австралийский доллар (AUDUSD), японская иена (USDJPY) и британский фунт (GBPUSD). Подробнее об этом мы уже писали во вчерашнем обзоре. Сейчас появилась дополнительная информация. Австралийский доллар обвалился более чем на 1% и обновил трехлетний минимум после выхода негативных данных с рынка труда. Количество рабочих мест понизилось, тогда как ожидался их рост. Безработица в Австралии осталась на четырехлетнем максимуме 5,8%. Председатель Банка Японии Харухико Курода заявил сегодня о том, что выкуп японских гособлигаций будет продолжаться до тех пор, пока годовая инфляция не достигнет 2%. Это должно оказать заметное позитивное влияние на экономику страны. Напомним, что объем ежемесячного выкупа составляет более 7 трлн. иен ($66,7 млрд.). Сегодня Банк Японии приобрел японские гособлигации на сумму 700 млрд иен. Выкуп осуществляется за счет денежной эмиссии. Завтра в Японии в 5-00 GMT (0) выйдет индекс уверенности потребителей за декабрь. Предварительный прогноз слегка позитивный для иены (она может незначительно понизиться на графике).   Индекс цен на недвижимость в Великобритании оказался максимальным за последние 14 лет. Всего за 12 месяцев стоимость домовладений увеличилась на 5,4%, в Лондоне - на 11,6%. Глава Банка Англии Марк Карни вчера сделал ряд позитивных заявлений о состоянии британской экономики. Это вызвало заметное ослабление британского фунта. Участники рынка Форекс опасаются, что на фоне относительной стабильности в стране, Банк Англии готов предпринять какие-либо действия для недопущения формирования "пузыря" на рынке недвижимости. Отметим, что по мнению Марка Карни, более низкий курс фунта мог бы поддержать британскую экономику. Некоторые инвесторы полагают, что в сложившихся условиях фунт способен опуститься в район отметки 1,6. Следующий выпуск (GMT+0, Greenwich): 11:00 Вопросы и предложения:analytics@ifcmarkets.com |

|

0

IFC Markets → 27 декабря 2013

|

||||||||

|

Добрый день, уважаемые трейдеры. На сегодняшний день основным ожидаемым событием является статистика Американского института нефти США (Crude Oil Inventories). Ожидается снижение недельных запасов дистиллятов коммерческих компаний (-1.9M), что может оказать существенное влияние на крупнейшего энергопотребителя и торгового партнера США – Канады. Так, при значительном снижении Oil Inventories возможно увеличение инфляционного давления на канадскую промышленность и как следствие ослабление луни. Что касается экономики США, то влияние индикатора на нее является менее выраженным – инфляционное давление компенсируется увеличением доходов нефтяного сектора. Таким, образом, с точки зрения фундаментальных факторов имеет смысл обратить внимание на пару USD/CAD. На данный момент сложились прекрасные условия для покупки от линии поддержки восходящего тренда для этой пары. Трендовый индикатор Parabolic подтверждает линию поддержки и уровень 1.06040, который может служить для ограничения рисков. На данный момент USD/CAD торгуется в диапазоне 1.06040–1.06523, но осциллятор RSI (14) подтверждает направление движения цены – его значения растут внутри дневного и четырехчасового трендов. Сигналом для продолжения бычьей тенденции будет являться пробой сопротивления 1.06523 на графике цены. При этом будет сформирована графическая модель “собака Баскервиллей”, подтверждающая продолжение тренда. Рекомендуется выставлять отложенный ордер BUY на пробой уровня 1.06523 за 15 минут до публикации Crude Oil Inventories. Ордер сохраняется только в случае, если экономический показатель окажется ниже прогнозируемого значения (-1.9M). Ближайшая мишень согласно системе Фибоначчи – 1.06799. Ввиду согласованности сигналов Parabolic и уровней поддержки мы рекомендуем перемещать стоп вслед за Parabolic после открытия позиции.

Вопросы и предложения:analytics@ifcmarkets.com

|

|

0

IFC Markets → 24 декабря 2013

|

||||||||||||||||

|

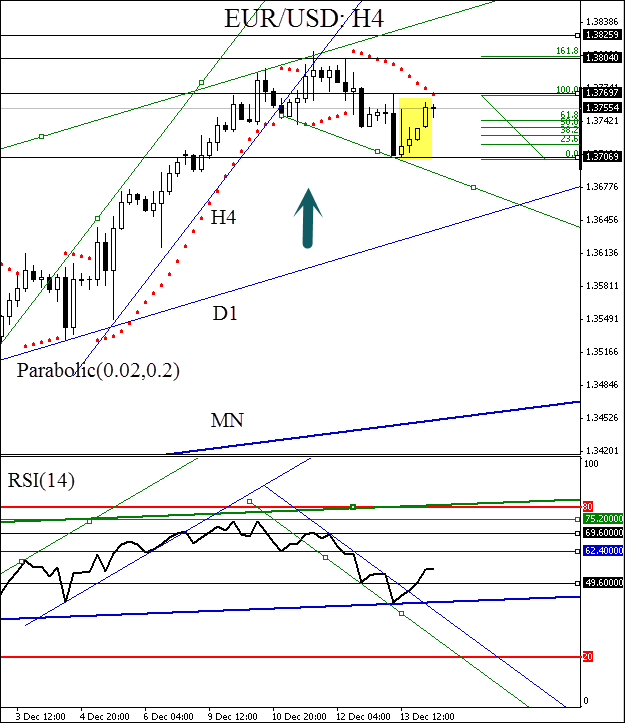

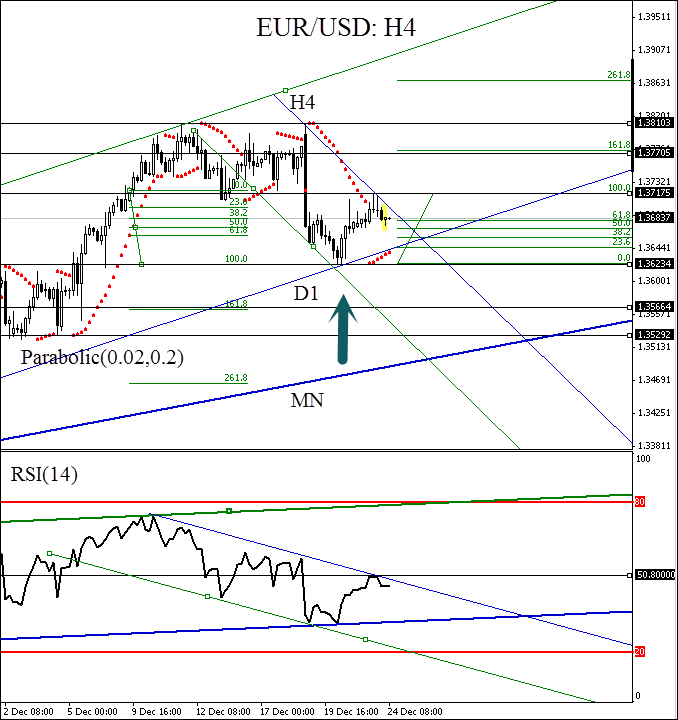

Доброго дня, уважаемые трейдеры. Сегодня нас ожидает выход двух ключевых показателей экономики США: изменение производственного заказа на товары длительного пользования (Core Durable Goods Orders m/m) и продажи домов в США (New Home Sales m/m). Если первый показатель является опережающим индикатором развития промышленности страны, то второй обладает мультипликативным экономическим эффектом. Увеличение роста продаж стимулирует как финансовый сектор (ипотечное кредитование), так и спрос на товары ежедневного пользования, промышленные товары и др. Таким образом, второй индикатор на данный момент представляется ключевым для поиска точки входа в рынок. Выгодные условия покупки от линии поддержки складываются сегодня для пары EUR/USD. Так как месячный и дневной тренды являются восходящими, можно ожидать разворота четырехчасовой тенденции, тем более, что трендовый индикатор Parabolic подтверждает линию поддержки. Свечная модель “молот” указывает на ослабление нисходящего тренда. Выход слабой статистики по продажам домов является основным условием для открытия позиции на покупку. Отложенный ордер следует разместить за 15-20 минут до выхода этой ключевой новости. Дополнительным техническим условием является при этом разворот RSI (14) вверх за линию сопротивления нисходящего тренда.

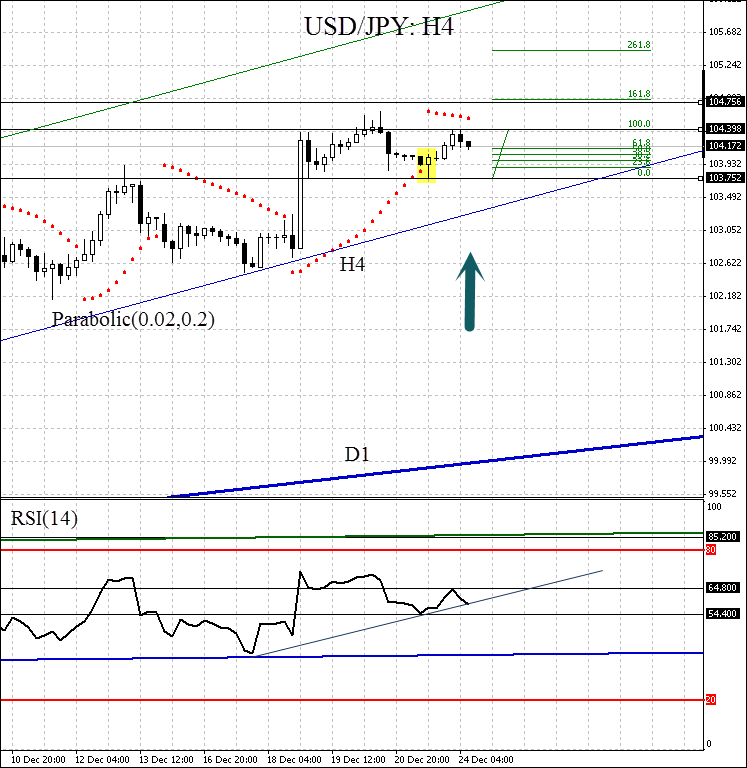

Рассмотрим альтернативный сценарий для случая, если New Home Sales m/m окажется выше прогнозируемых значений. Валютная пара USD/JPY на данный момент торгуется в коридоре 103.752 – 104.398. RSI (14) подтверждает восходящий тренд, но открытие позиции возможно только при пересечении цены индикатором Parabolic. Наиболее вероятно, что пробой уровня сопротивления 104.398 завершится закрытием ближайшей мишени Фибоначчи на отметке 104.756. Мы рекомендуем перед выходом отчетности по продажам новых домов выставлять два отложенных ордера по валютным парам EUR/USD и USD/JPY. При обновлении значений следует выбрать тот сценарий, который соответствует фундаментальному тренду. Так, если индикатор окажется выше прогнозируемых значений, ордер для EUR/USD должен быть удален. EUR/USD:

Вопросы и предложения:analytics@ifcmarkets.com

|

|

0

IFC Markets → 19 декабря 2013

|

|

Как и ожидалось, ФРС США вчера сохранила текущий уровень процентных ставок. При этом в начале следующего года ежемесячный объём выкупа американских государственных облигаций уменьшится на $10 млрд. с нынешнего уровня $85 млрд. Напомним, что в ходе третьего этапа политики "количественного смягчения" он сохранялся 15 месяцев подряд. Представители Федеральной комиссии по открытым рынкам ФРС США и глава ФРС Бен Бернанке прокомментировали свое решение, а также текущую экономическую ситуацию в Соединённых Штатах. Мы, разумеется, не будем приводить весь текст, но отметим несколько важных моментов. Текущая очень низкая учетная ставка 0,25% будет применяться до тех пор, пока уровень безработицы находится выше 6,5%. При этом инфляция не должна превышать более чем на 0,5% обозначенный ФРС целевой уровень в 2%. ФРС предоставила весьма оптимистичные прогнозы показателей американской экономики на следующий год. Безработица может понизиться с нынешних 7% до 6,3%. Годовая инфляция увеличится до 1,5% с текущего уровня 1,2% в ноябре (год к году). При этом рост ВВП США в 2014 году должен составить как минимум 2,8%.

Как мы и предполагали во вчерашнем обзоре, американский доллар укрепился по отношению к основным валютам. Во первых, сокращение объемов выкупа будет способствовать сокращению денежной эмиссии в США. Кроме того макроэкономические прогнозы ФРС для Америки выглядят совсем не плохо на фоне Евросоюза и других развитых стран. Впрочем, после бурного оптимизма и укрепления доллара США, сегодня мы не исключаем коррекции из-за снижения спроса на американские гособлигации. Некоторые биржевые "игроки" расчитывают, что инфляция превысит прогноз ФРС и приблизится к верхней границе целевого диапазона 2,5%. При этом доходность 10-летних гособлигаций США может возрасти до 4,5%. Такие настроения наблюдаются второй месяц подряд, количество покупателей бондов уменьшается. С октября доходность уже возросла с 1,8% до нынешнего уровня 2,8%. Сегодня в 15-00 GMT в США выйдут макроэкономические данные о продажах домов. Прогноз носит негативный характер. Мы не исключаем всплеска волатильности на валютном рынке. В 9-30 GMT выйдут данные о розничных продажах за ноябрь в Великобритании. Прогноз носит позитивный характер, что может поддержать фунт стерлингов.  Японская иена (USDJPY) достигла максимума за последние 5 лет. Представители Банка Японии заявили, что выкуп гособлигаций будет продолжаться до тех пор пока инфляция не достигнет 2% в год. В ноябре она составила 1,1% (год к году). |

|

0

IFC Markets → 17 декабря 2013

|

|

Сегодня вечером ожидается одновременный выход четырех индикаторов, характеризующих состояние экономики США и Канады. Изменение объема продаж в производственном секторе Канады и базовый индекс потребительских цен США выступают в качестве ключевых показателей. Оба являются важнейшими индикаторами внутреннего и внешнего спроса. При этом базовый индекс потребительских цен дает представление о темпах инфляции и возможных мерах со стороны регулятора. В это же время выходит статистика по состоянию платежного баланса США, которая характеризует стабильность экономики и ее привлекательность для зарубежных партнеров. Мы рекомендуем использовать выход этих четырех индикаторов для возможного входа в рынок – будем ожидать импульса для валютной пары USD/CAD.

Технические индикаторы подают противоречивые сигналы для этой пары – направление движения цены будет определяться двумя ключевыми макроэкономическими индикаторами и поэтому будет наиболее резким в случае конкурентного преимущества данных по одной из экономик. Действительно, цены приблизилась к дневной поддержке – вероятно движение в сторону основной тенденции. Нижний конец свечной модели “молот” упирается в данную поддержку, тем самым подтверждая ее. Значения падающего индекса RSI(14) находятся в зоне коррекции. С другой стороны основная тенденция индекса относительной силы направлена вниз. Индикатор Parabolic подтверждает данную тенденцию для цены, его последнее значение совпадает с сопротивлением 1.06174. Таким образом, противоречивость сигналов позволяет предположить, что движение цены будет определяться фундаментальными факторами и рекомендуется разместить два отложенных ордера в обоих направлениях за 30 минут до выхода группы новостей. При срабатывании одного из них – второй ордер удаляется. Первый ордер рекомендуется открывать при пробое уровня 1.05959. Ближайшая мишень определяется системой Фибоначчи и располагается на отметке 1.06127. Риски страхуются последним минимумом цены – 1.05699. Второй ордер имеет смысл открывать при движении цены ниже уровня 1.05593. Этот уровень подтвержден значением индикатора Parabolic, как это видно из рисунка. Ближайшая мишень системы Фибоначчи соответствует значению 1.05389. В случае открытия ордера на продажу риски рекомендуется предварительно ограничивать сопротивлением 1.05699 и перемещать вслед за значениями Parabolic. Направление: вверх или вниз; Открытие позиции: выше 1.05959 или ниже 1.05593; Мишень: покупки - 1.06127, продажи – 1.05389; Предварительный стоп : покупки - 1.05699, продажи - 1.05699. Следующий выпуск (GMT+0, Greenwich): 11:00 Рекомендации и предложения:analytics@ifcmarkets.com

|

|

0

IFC Markets → 16 декабря 2013

|

|

Сегодня вечером мы ожидаем ключевые сигналы относительно экономик США и Евросоюза. Для производственного сектора США будут получены данные по росту объема промышленного производства (Industrial Production m/m) и результатам опросов менеджеров по закупкам (Flash Manufacturing PMI). Важным инфляционным показателем выступит коэффициент использования промышленных мощностей (Capacity Utilization Rate), который выходит одновременно с Manufacturing PMI. Инвестиционное доверие к экономике США можно будет оценить после выхода показателя объема покупок ценных долгосрочных ценных бумаг (TIC Long-Term Purchases). Интересно, что все эти данные выходят в течение 15 минут после начала выступления главы ЕЦБ Марио Драги – следует ожидать импульса пары EUR/USD, которое начнется в течение 15-30 минут после начала выступления главы ЕЦБ. Во время выступления Марио Драги ожидаются сигналы для рынка относительно будущей монетарной политики Евросоюза.

Рассмотрим график цены валютной пары EUR/USD (см. рисунок внизу). Цена движется в дневном и месячном восходящих каналах. Возможна коррекция на четырехчасовом таймфреме, но данный момент она не зафиксирована окончательно за исключением сигнала Parabolic. Тем не менее, значение данного индикатора пересекает цену, что указывает на возможное продолжение роста. Три восходящих свечи, следующих за “свечой равновесия” и “молотом” подтверждают возобновление тенденции. Опережающий индикатор RSI вырвался вверх за пределы нисходящей трендовой линии. При этом его движения находится в пределах основной растущей тенденции. Высока вероятность, что будет получен новый импульс роста от поддержки 49.6 индикатора RSI. Таким образом, на данный момент больше факторов свидетельствуют в пользу возможного роста курса валютной пары EUR/USD после прорыва сопротивления 1.37697. Мишень, определенная на основе систем Фибоначчи, располагается на отметке 1.38040. Следующая мишень будет расположена на уровне исторического максимума 1.38259. Предварительный стоп соответствует значению цены 1.37069, но сдвигается вслед за Parabolic при пробое сопротивления 1.37697. Рекомендуется ставить отложенный ордер за 5-10 минут до начала выступление главы ЕЦБ. Направление: вверх; Открытие позиции: выше 1.37697; Мишень: 1.38040; Предварительный стоп: 1.37069. Выход следующего выпуска (GMT+0, Greenwich): 11:00 Рекомендации и предложения:analytics@ifcmarkets.com

|

|

0

IFC Markets → 11 декабря 2013

|

|

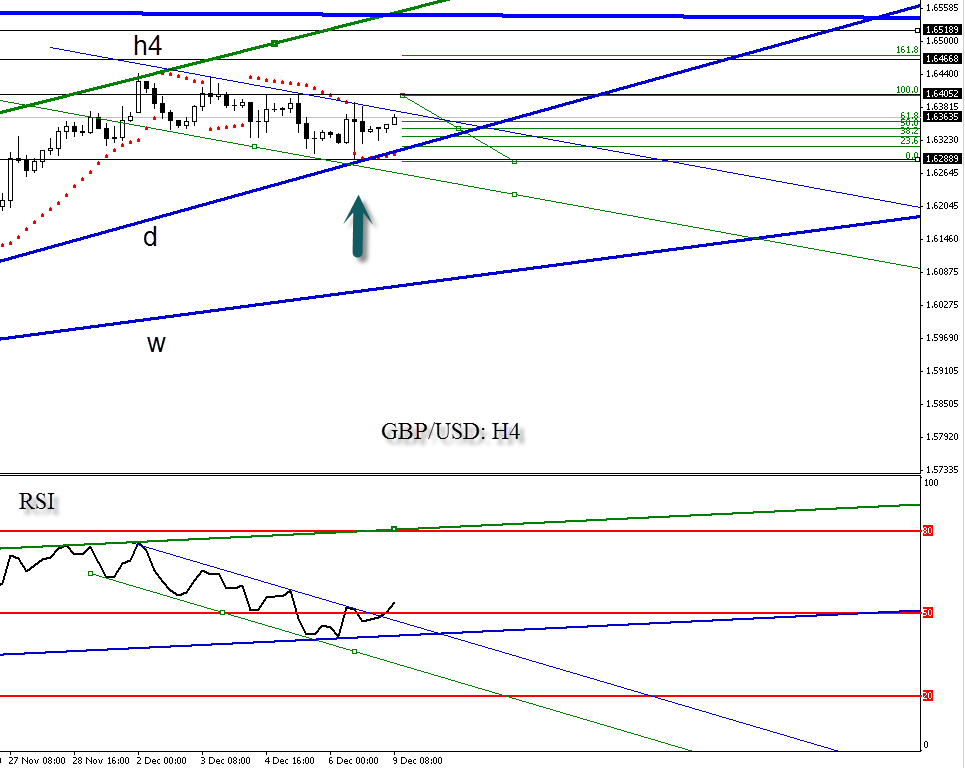

Сегодня по прежнему британский фунт сохраняет потенциал к стабильному движению вверх. Это связано с тем, что однозначный импульс можем быть получен рынком благодаря выступлению представителя комитета по монетарной политике Банка Англии, Мартина Уила (Martin Weale). В случае получения сигнала о возможном повышении базовой ставки следует ожидать роста стоимости британца – в первую очередь это относится к паре GBP/USD. Технический анализ указывает на нейтральный рынок с потенциалом роста. После пробития уровня сопротивления 1.64057 цена остается в коридоре между этим уровнем и сопротивлением 1.64675. Пробой четырехчасовой трендовой линии в сторону направления дневного тренда показывает на возможность роста валютной пары. Восходящий тренд подтверждается индикатором Parabolic. Тем не менее, RSI находится в зоне коррекции - следует дождаться разворота наверх. Система уровней Фибоначчи, построенная на основе последнего горизонтального канала показывает ближайшую возможную мишень на отметке 1.65027. Отложенный ордер на покупку по направлению тренда следует размещать за несколько минут до начала выступления Мартина Уилла, но только в случае подтверждения от RSI. Следует дождаться разворота этого индикатора от уровня поддержки 58.5811 вверх для подтверждения текущего тренда. Мы считаем что, ордер на пробой уровня 1.64675 будет задействован только в случае сигналов об ужесточении монетарной политики со стороны Банка Англии. Ожидать пробоя следует до публикации данных по бюджетному балансу США. В случае, если задолженность бюджета увеличится незначительно и совокупный баланс не достигнет значения -142.6 млрд. осторожным трейдерам рекомендуется отменить ордер. Первоначально рекомендуется страховать убытки на уровне последней поддержки 1.64057. Мы можем ожидать достижения мишени, перемещая стоп вслед за индикатором Parabolic и закрыть позицию полностью, когда параболик укажет на изменение тренда.

Направление: вверх; Уровень открытия: 1.64675; Мишень: 1.65027; Первоначальный Stop loss: 1.64057. Рекомендации и пожелания:analytics@ifcmarkets.com

|

|

0

IFC Markets → 9 декабря 2013

|

|

Сегодня вечером ожидаем выступления главы Банка Англии. Трейдеры будут пытаться уловить в выступлении Марка Карни (Mark Carney) сигналы относительно кредитно – денежной политики регулятора в ближайшем будущем. В случае агрессивного сценария и возможного роста учетной ставки следует ожидать укрепления национальной валюты Великобритании. Рассмотрим сигналы технического анализа. На рисунке недельная (w) и дневная (d) трендовые линии указывают на бычьи настроения. На четырехчасовом графике цена движется вблизи трендовой линии, что дает первый сигнал о возможности смены тенденции. Слабый сигнал о завершении нисходящего тренда также демонстрирует индекс относительной силы RSI. Произошел пробой его локальной трендовой линии в сторону основной возрастающей тенденции. Однозначный сигнал получен от индикатора Parabolic - его график подтверждает контртренд. Отметим ключевые уровни на представленном графике. Проведенный через 2 предыдущих максимума уровень на отметке 1.64052 показывает, где следует ждать пробоя при смене тенденции. Отложив высоту последнего горизонтального канала в верхней зоне, получаем новую предварительную мишень, которая совпадает с историческим месячным максимумом. Но следует быть аккуратным, так как система уровней Фибоначчи, построенная на базе горизонтального канала, показывает более близкий уровень сопротивления. Мы считаем, что в случае однозначный сигналов со стороны главы Банка Англии к повышению базовой ставки можно ожидать пробоя цены в верхнюю зону. При этом осторожным трейдерам рекомендуем фиксировать прибыль на отметке 1.64668 и ограничивать риски отметкой 1.62889. Для агрессивной торговли возможен второй сценарий - фиксировать прибыль при достижении ценой уровня 1.65189. В этом случае следует перемещать стоп вслед за параболиком и закрыть позицию полностью, когда параболик укажет на изменение тренда.

|

|

0

IFC Markets → 5 декабря 2013

|

|

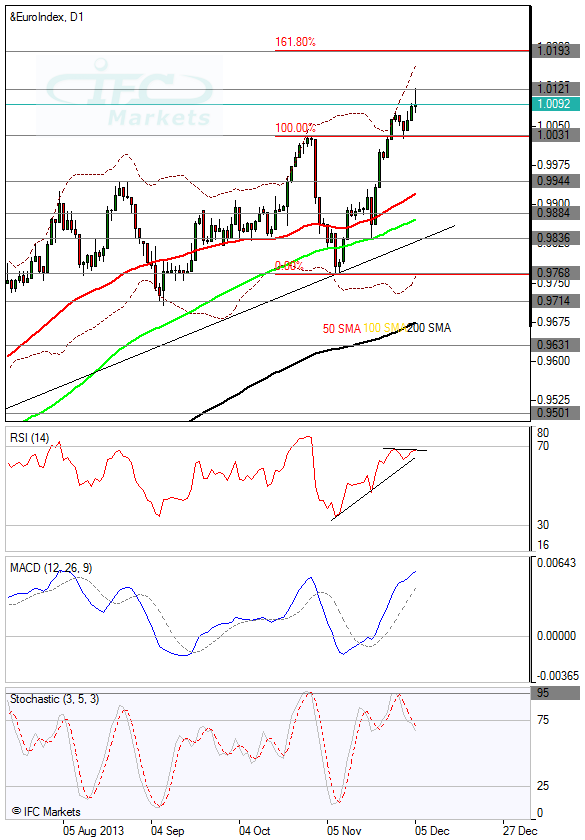

Евроиндекс, созданный при помощи метода GeWorko Method, зафиксировал новый максимум 1.0121 после прорыва сопротивления, расположенного на уровне 1.0031. Восходящая модель доминирует в динамике цены, что подтверждается линией тренда с положительным наклоном. Таким образом, наши ожидания устремлены в верхнюю зону тем более, что простые скользящие средние расположены внизу траектории цены. К тому же уровень 161.8% системы Фибоначчи (значение 1.0193), построенной в диапазоне 1.0031-0.9768, пока еще не достигнут. Осцилляторы подают противоречивые сигналы. MACD пересек вверх сигнальную линию и подтверждает бычьи настроения, в то время, как Stochastic только вышел из зоны перекупленности и наклонен вниз. В то же время RSI(14) ушел на коррекцию, что приводит к медвежьей дивергенции. На наш взгляд наиболее вероятна коррекция, поэтому мы ожидаем достижения ценой уровня поддержки на отметке 1.0031.

|

|

0

IFC Markets → 3 декабря 2013

|

|

Движение пары EUR/USD вверх остановлено уровнем 61.8% (1.3622) системы Фибоначчи, построенной для коррекции с 1.3833 до 1.3290. В течение последних дней торговли цена отклонилась к значению 1.3518. Положительный наклон линии тренда указывает на восходящую структуру, тем не менее, значительная амплитуда коррекции до отметки 1.3293 вызывает сомнения в устойчивости тренда. Рассмотрим поведение осцилляторов. Stochastic только что вышел из зоны перекупленности и повернулся вниз. Это указывает на потенциал к снижению, тем не менее, MACD вырос выше нуля, подтверждая тем самым бычье настроение. На наш взгляд, наиболее вероятно, что цена, скорее всего снова протестирует уровень сопротивления, находящийся на отметке 1.3622 с дальнейшим потенциалом роста. Тем не менее, необходимо быть осторожным в связи с выходом Nonfarm Payrolls по рынку США в пятницу.

|

|

0

IFC Markets → 3 декабря 2013

|

|

В октябре 2013 года клиентам компании IFC Markets, торгующим на реальных счетахв MetaTrader 4, стали доступны 16 новых инструментов группы CFD на товары: нефть марки Brent, печное топливо, природный газ, медь, кофе, какао, кукуруза, хлопок, овес, апельсиновый сок, соевые бобы, соевая мука, сахар, пшеница, кормовой скот, живой скот. CFD (контракт на разницу) предназначен для торговли на колебаниях реальных рыночных цен базового актива, не имея его в физическом наличии.Отличительной особенностью инструментов, представленных от IFC Markets, является то, что они основаны на фьючерсах на товары, но построены без дат экспирации, как синтез двух ближайших ликвидных фьючерсов, и плавно переходят от старого фьючерса к очередному, новому фьючерсу, без гэпов и без необходимости переоткрытия позиции из-за экспирации. IFC Markets – единственная компания, которая предоставляет клиентам, торгующим CFD на товары, непрерывный тип контракта для реальной торговли. В первую очередь, это интересно серьезным клиентам, ориентированным на долгосрочное инвестирование. Другим существенным фактором для такого типа инвесторов является величина свопов, которую им приходится платить. Компания IFC Markets предлагает уникальные условия по операциям Swap не только для валютных пар, но и для других групп инструментов, включая CFD на товары. Для этой группы инструментов действует принцип беспроцентного займа невалютных активов. Расчет величины Swap привязывается к соответствующей валюте котирования инструмента. Например, инструмент Brent, CFD на нефть марки Brent, привязан к доллару США. При открытии короткой позиции по инструменту, клиенту не приходится оплачивать заимствование контрактов на нефть вообще, но при этом он получает начисление за депонирование долларов США по соответствующей ставке межбанковского рынка (USD Libid), в результате чего (при условии положительной ставки USD Libid) образуется положительная величина Swap! Такие торговые условия являются действительно уникальными, ведь в большинстве случаев Swap для контрактов на товарные активы назначается в виде фиксированной суммы, причем отрицательной как для длинных, так и для коротких позиций. Гораздо реже Swap, как и в случаях с валютными парами, привязывается к краткосрочным межбанковским ставкам, но в этом случае некоторые компании учитывают свой весьма весомый интерес, ухудшая, тем самым, условия для клиентов. Внедрение непрерывных контрактов CFD с рыночными свопами является важным событием не только для IFC Markets, но и для всего рынка. Задавая выгодные для клиентов стандарты обслуживания и внедряя новые сервисы, компания IFC Markets является лидером в сегменте рынка CFD контрактов.

|

|

0

IFC Markets → 3 декабря 2013

|

|

Австралийский доллар находится под давлением с утра вторника, но сдает позиции медленнее, чем предполагалось ранее. Розничные продажи выросли на 0.5 % в октябре, что усилило позиции валюты, но это существенно ниже 0.9% для предыдущего месяца. Также ожидаемые данные по платежному балансу показали, что дефицит вырос значительнее, чем это предполагалось в третьем квартале.

Со стороны регулятора никаких изменений не произошло - Резервный банк Австралии оставил ставку без изменений на уровне 2.5%. Одновременно в прессе было распространено заявление, о том, что австралийский доллар все еще находится на “неестественно высоком уровне” и это несмотря на то, что его курс ниже, чем в прошлом году. Это заявление усилило продажи “австралийца” и он был прижат к трехмесячному уровню поддержки 0.9054 при нисходящем тренде. Мы считаем, что активные продажи позволят пробить уровень поддержки, и мы увидим падение вплоть до трехлетнего минимума на отметке 0.8846. Во время вчерашнего торгового дня американский доллар вырос относительно корзины основных валют и продолжил рост всю ночь вплоть до отметки 80.96 индекса доллара. Восходящий тренд обусловлен тем, что индекс делового оптимизма US ISM Manufacturing PMI оказался выше ожидаемых значений. Вдобавок, мы видим, что индекс доллара вырос на 2.2% с конца Октября – со значения 79.00 до 80.80. Это добавляет оптимизма и позволяет строить положительные прогнозы. В декабре данные по безработице в несельскохозяйственном секторе US Non-Farm Payrolls будут определяющим фактором, который повлияет на то, когда Федеральный Резерв начнет укреплять валюту и разблокирует покупку активов на 85 млрд. долларов. Таким образом, если значение индикатора Non-Farm Payrolls превысит 200K, то следует ожидать существенного спекулятивного роста валюты. Остальные валютные пары также достигли экстремальных значений. Например, валютная пара USDJPY во вторник показала значение 103.35 близкое к пятилетнему максимуму 103.72. Пробив этот максимум, валютная пара устремится к новым историческим уровням. Согласно нашим ожиданиям 5 летний максимум на отметке 103.72 выступит в роли сопротивления и следует ожидать коррекции перед тем, как USD/JPY снова протестирует этот уровень. Британский фунт также демонстрирует положительный тренд – пара пробила уровень двухлетнего максимума на отметке 1.6440. Тенденция обусловлена оптимистическими ожиданиями изменений со стороны Центробанка. Возвращаясь к календарным событиям, стоит отметить, что на сегодняшний день больше не предвидится важных отчетов после действий и заявлений центрального банка Австралии. Участники рынка ожидают дальнейших экономических данных. В ближайшую среду мы ожидаем выхода значений ВВП Австралии, которые могут оказать значительное влияние на торговлю. |