|

0

IFC Markets → 7 августа 2014

|

||||||||

|

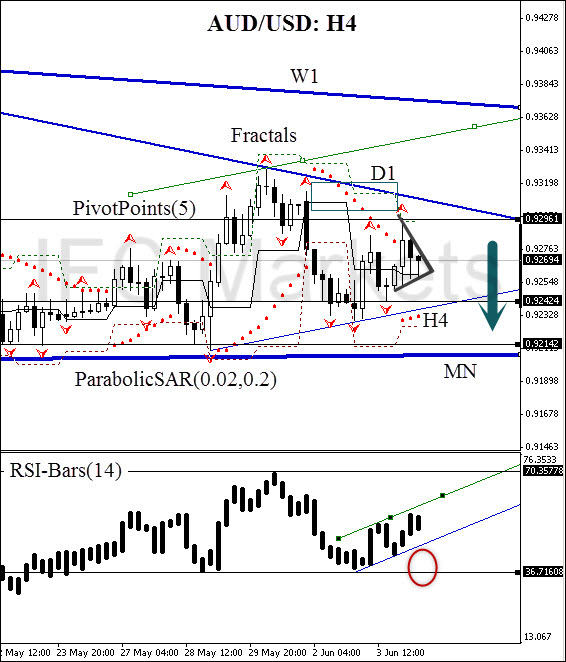

Добрый день, уважаемые трейдеры. Сегодня в 14:15 (CET, серверное время) мы ожидаем публикацию изменения занятости в несельскохозяйственном секторе США - ADP Non-Farm Employment Change. Индекс выпускается компанией Automatic Data Processing в месячном выражении. Формула расчета постоянно изменяется для максимального приближения к данным официальной статистики. Параметры базируются на изучении анонимных данных около 400.000 клиентов американского бизнеса. В анализ не включен сельскохозяйственный сектор и правительственные должности. Предварительная оценка занятости выходит за 2 дня до публикации Nonfarm. Именно поэтому к этому индикатору стоит внимательно присмотреться. Занятость – ключевой фактор, оказывающий влияние на потребительский спрос в США и снижение показателя ниже прогнозируемого интервала почти наверняка приводит к ослаблению американской валюты. Сегодня прогнозируется отрицательный рост занятости с 220 тыс. человек до (210-217) тыс. по различным оценкам.

Ограничение рисков располагаем в области пересечения фрактала Билла Вильямса и первого уровня сопротивления PivotPoints - на отметке 0.92961. Уровень ограничения рисков рекомендуется перемещать вслед за значениями параболика каждые 4 часа после срабатывания ордера. Таким образом, мы оптимизируем соотношение доходность/риск в свою пользу в процессе изменения рыночной ситуации. Также может быть размещен автоматический трейлинг стоп с учетом дистанции между двумя ближайшими фрактальными максимумами – отмечена черным прямоугольником на рисунке. Рекомендуется отменить отложенный ордер на продажу, если цена пересечет уровень stop loss раньше, чем сработает отложенный ордер.

Следующий выпуск (CET/UTC+1): 13:00

Вопросы и обсуждения (English language):

analytics@ifcmarkets.com

Нет комментариев

теханализ, аналитика, ifc markets, audusd

|

|

0

IFC Markets → 6 августа 2014

|

||||||||||||

|

Добрый день, уважаемые трейдеры. Из ключевых событий сегодняшнего дня следует выделить публикацию торгового баланса США (Trade Balance, 14:30 CET) и индекса промышленного производства Великобритании (Manufacturing Production m/m, 10:30 CET). Оба показателя выпускаются в месячном выражении. Несомненно, более ожидаемым является торговый баланс, который является глобальным показателем экономики и рассчитывается на основе разницы между экспортом и импортом. Положительное сальдо (или уменьшение величины отрицательного сальдо) является благоприятным фактором для роста курса американской валюты.

Маловероятно, но возможно, что тенденция развернется за счет непредвиденных фундаментальных факторов, например, неожиданно высокого значения Manufacturing Production. В этом случае возможен сильный бычий импульс: лонг открываем выше сопротивления 1.72014. Преодоление этой отметки будет означать возврат цены в пределы растущего трендового канала с его одновременным расширением. После открытия любого из ордеров стоп перемещается вслед за значениями индикатора ParabolicSAR, в окрестность следующего фрактального минимума (длинная позиция), или максимума (короткая позиция). Таким образом, мы изменяем возможное соотношение profit/loss в сторону безубыточного состояния.

Следующий выпуск (CET/UTC+1): 13:00 Вопросы и обсуждения (English language):

analytics@ifcmarkets.com |

|

0

IFC Markets → 5 августа 2014

|

||||||||||||

|

Добрый день, уважаемые трейдеры. На прошлой недели золото потеряло позиции после того, как было отмечено оживление на европейском фондовом рынке. Падение замедлилось в пятницу, когда вышла на удивление слабая статистика по числу рабочих мест в несельскохозяйственном секторе США: 209 тыс. вместо ожидаемых 231 тыс. Эта новость ослабила надежды на то, что Федрезерв в скором времени будет поднимать процентную ставку – инвесторы не торопятся с конвертацией защитного актива. Тем не менее, в воскресенье стало известно, что Португалия планирует потратить $6,58 млрд на спасение крупнейшего банка страны Banco Espirito Santo, и это событие должно придать дополнительный оптимизм инвесторам.

Маловероятно, но возможно, что тенденция развернется за счет непредвиденных фундаментальных факторов. В этом случае возможен сильный бычий импульс: лонг открываем выше нового сопротивления 1314.33. Преодоление этой отметки будет означать возврат цены в пределы растущего трендового канала с его одновременным расширением. После открытия любого из ордеров стоп перемещается вслед за значениями индикатора ParabolicSAR, в окрестность следующего фрактального минимума (длинная позиция), или максимума (короткая позиция). Таким образом, мы изменяем возможное соотношение profit/loss в сторону безубыточного состояния.

Следующий выпуск (CET/UTC+1): 13:00

Вопросы и обсуждения (English language):

analytics@ifcmarkets.com |

|

0

IFC Markets → 4 августа 2014

|

||||||||||||

|

Добрый день, уважаемые трейдеры. На сегодняшний день одним из ключевых фундаментальных событий первой половины дня является публикация индекса деловой активности в сфере строительства Великобритании (Construction PMI, 10:30 CET). Этот диффузионный показатель британской экономики публикуется каждый месяц и вычисляется на основе опроса 170 менеджеров по закупкам. Респонденты оценивают изменение делового климата, включая занятость, производство, новые заказы и производственные запасы в сфере строительства. Строительство стимулирует создание новых рабочих мест, а также создает спрос на технологические товары. Помимо всего прочего, недвижимость в Великобритании является привлекательной для инвестиций, а следовательно Construction PMI может оказать существенное влияние на британский фунт.

Маловероятно, но возможно, что тенденция развернется за счет непредвиденных фундаментальных факторов, например, неожиданно высокого значения Construction PMI. В этом случае возможен сильный бычий импульс: лонг открываем выше нового сопротивления 1.71919. Преодоление этой отметки будет означать возврат цены в пределы растущего трендового канала с его одновременным расширением. После открытия любого из ордеров стоп перемещается вслед за значениями индикатора ParabolicSAR, в окрестность следующего фрактального минимума (длинная позиция), или максимума (короткая позиция). Таким образом, мы изменяем возможное соотношение profit/loss в сторону безубыточного состояния.

Следующий выпуск (CET/UTC+1): 13:00 Вопросы и обсуждения (English language):

analytics@ifcmarkets.com |

|

0

IFC Markets → 1 августа 2014

|

|

Добрый день, уважаемые инвесторы. Сегодня мы рассмотрим позицию для инвестирования в спредовый инструмент, составленный на основе котирования фондового портфеля российских деривативов против евро-американского валютного портфеля. Рассматриваются депозитарные расписки, торгуемые на Лондонской фондовой бирже: Роснефть, Сбербанк и ВТБ24. Напомним, что 16 июля со стороны США были введены санкции в отношении ключевых секторов российской экономики. Под действие санкций попали компании банковского и энергетического секторов с государственным участием - более 50% совокупного капитала. На данный момент, американским компаниям запрещено инвестировать в новые акции и облигации компании Роснефть. Это создает серьезные препятствия для привлечения капитала и приводит к замораживанию новых программ развития. Игорь Сечин заявил, что в связи с санкциями не исключает того, что реализация совместных с Exxon Mobile проектов по добыче углеводородов в Мексиканском заливе и Канаде будет отсрочена на неопределенный срок.

Один из основных игроков банковского рынка России, ВТБ24 в результате введения новых санкций США и ЕС больше не сможет привлекать “длинные деньги”, необходимые для позиционного инвестирования: американским и европейским компаниям запрещено предоставлять кредиты на срок более 90 дней. Инсайдеры констатируют, что общий курс на ужесточение санкций в отношении России уже привел к тому, что европейские банки превентивно ограничивают сотрудничество: объем выданных кредитов в первом полугодии 2014 г. снизился на 82% - до уровня кризисного для России 2009 г. 30 июня истек срок ультиматума ЕС по деэскалации Россией конфликта на востоке Украины. Это ознаменовало неизбежность секторальных санкций со стороны ЕС, наиболее чувствительных для России. Как результат за месяц с 30 июня по 31 июля рубль потерял по отношению к доллару 6%, а индекс ММВБ - 8%. Описанная совокупность факторов приводит к тому, что банковский, энергетический сектор несут репутационные и инвестиционные потери. Рефлексия приводит к дополнительной панике инвесторов и ослаблению рубля.

После открытия ордера стоп перемещается вслед за значениями индикатора ParabolicSAR, в окрестность следующего фрактального максимума – используется стратегия следования за трендом. Таким образом, мы изменяем возможное соотношение profit/loss в сторону безубыточного состояния позиции. Более подробно о механизме совершения портфельных операций Вы можете прочитать в разделе нашего сайта “Краткое Руководство по созданию и торговле PCI”. Любознательные инвесторы также могут ознакомится в вебинаром, посвященным долгосрочным перспективам банковского сектора России (English): http://www.youtube.com/watch?v=LAOjoeTPOVI&list=UUieYcYT5gEvmI93gbcq4CFw |

|

0

IFC Markets → 31 июля 2014

|

||||||||||||

|

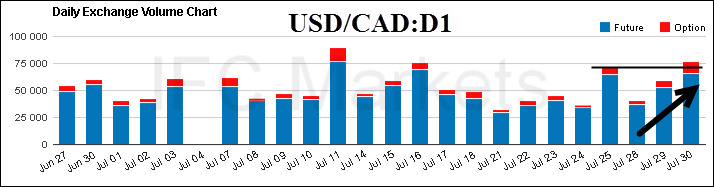

Добрый день, уважаемые трейдеры. На сегодняшний день ключевыми событиями второй половины дня являются публикация ВВП Канады в месячном выражении (GDP Canada m/m) и первичных заявок по безработице США (Unemployment Claims). Оба показателя могут оказать значительное влияние на валютный курс USD/CAD. Тем не менее, мы ожидаем, что публикация ВВП окажется более значимой. Напомним, что этот показатель выражает изменение стоимости произведенных продуктов и услуг на территории Канады за прошедший месяц и выпускается с поправкой на инфляцию. ВВП позволяет оценить интегральные показатели экономики в то время, как Unemployment Claims – только внутренний спрос и потенциал потребительского кредитования. Помимо всего прочего Unemployment Claims публикуется на основании недельных данных и, следовательно, имеет меньшую статистическую значимость, чем GDP.

Маловероятно, но возможно, что тенденция развернется за счет непредвиденных фундаментальных факторов, например неожиданно высокого изменения ВВП Канады. В этом случае возможен сильный медвежий импульс: шорт открываем ниже новой поддержки 1.08039. После открытия любого из ордеров стоп перемещается вслед за значениями индикатора ParabolicSAR, в окрестность следующего фрактального минимума (длинная позиция), или максимума (короткая позиция). Таким образом, мы изменяем возможное соотношение profit/loss в сторону безубыточного состояния.

Следующий выпуск (CET/UTC+1): 13:00 Вопросы и обсуждения (English language):

analytics@ifcmarkets.com |

|

0

IFC Markets → 29 июля 2014

|

||||||||||||

|

Добрый день, уважаемые трейдеры. Рассмотрим поведение инструмента EUR/USD на дневном графике. На данный момент мы видим, что цена пробила месячную линию тренда и опускается в красную зону. Произошло разрушение и недельного сопротивления, т.е. движение значительно ускоряется. Одновременно произошел пробой канала DonchianChannel и разворот трендового индикатора ParabolicSAR. Таким образом, нет сомнений в высокой вероятности зарождения нового медвежьего импульса, тем более, что опережающий осциллятор RSI-Bars продолжает падение в узком канале без значительных коррекций.

Следующий выпуск (CET/UTC+1): 13:00 Вопросы и обсуждения (English language):

analytics@ifcmarkets.com |

|

0

IFC Markets → 28 июля 2014

|

||||||||||||

|

Добрый день уважаемые трейдеры. Ключевым событием второй половины дня является публикация ежемесячного показателя индекса доверия потребителей в США (CB Consumer Confidence, 16:00 CET). Данный индикатор дает оценку роста потребительских затрат и строится на основе опросов потребителей домашних хозяйств. Показатель косвенно оценивает доступность рабочих ресурсов, благоприятность делового климата и экономических условий. Именно поэтому основное внимание на рынок американской валюты следует обратить в период публикации именно этого показателя. Его данные анализируется долгосрочными инвесторами крайне внимательно, а значит, могут повлиять на укрепление, или ослабление американской валюты.

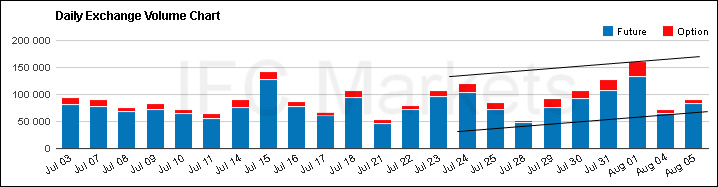

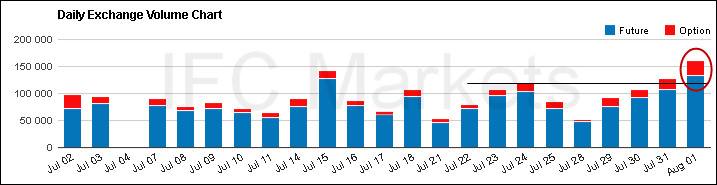

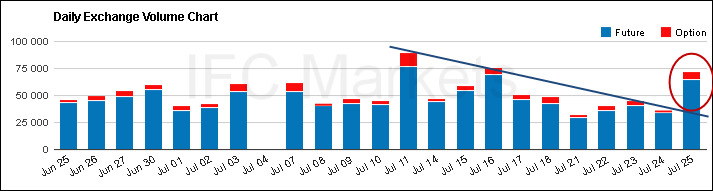

Следует отметить, что растущие объемы торгов подтверждают начало медвежьего импульса. Так, на графике внизу представлены дневные объемы торговли фьючерсами и опционами USD/CAD на Чикагской товарной бирже. Оба инструмента являются производными и могут быть использованы для оценки тенденций спотового рынка Forex. Мы видим, что перелом падающей тенденции совпадает с началом нового восходящего движения цен. Объемы торгов подтверждают ценовую модель согласно одному из постулатов Чарльза Доу.

Следующий выпуск (CET/UTC+1): 13:00 Вопросы и обсуждения (English language):

analytics@ifcmarkets.com |

|

0

IFC Markets → 25 июля 2014

|

|

Добрый день, уважаемые инвесторы. Сегодня мы рассмотрим позицию для инвестирования в спредовый инструмент, составленный на основе котирования портфеля США против портфеля ЕС.

Военный конфликт в Украине спровоцировал введение 2 пакетов санкций против России со стороны блока экономических партнеров (США и ЕС) в мая и июле 2014 г. Отметим, что более тесная интеграция России с ЕС делает санкции наиболее опасными именно для европейцев. Так по итогам 2013 года доля ЕС во внешней торговле России составила 49,4%, в то время как доля США – всего 3.3%. Европейские инвесторы сопротивляются введению санкций и это объяснимо. Объем накопленных прямых инвестиций из ЕС в Россию составил $78.4 млрд в 2013 г. и только $14 млрд из США. Для эффективного воздействия на Россию необходима согласованность экономического давления со стороны блока притом, что чувствительность экономики ЕС на введение санкций окажется значительно выше. Это тем более очевидно, что ЕС еще не оправился от рецессии – низкая занятость тормозит восстановление. Если безработица в США сократилась с 10% на пике рецессии до 6% в июне этого года, то в ЕС она наоборот выросла с 7% до 10% за этот же период. Выздоровление экономики США кажется еще более очевидным после того, как председатель ФРС Джанет Йеллен заявила на слушаниях в Банковском комитете Сената США, что учётная ставка может быть повышена раньше, чем ожидалось. Вместе с тем, США остается ближайшим партнером ЕС и вынуждает европейцев принимать все более серьезные шаги. Так 18 июля Европейский инвестиционный банк, по рекомендации Европейского совета, прекратил новое финансирование проектов в России. Эта совокупность факторов приводит к тому, что европейские рынки при каждом новом витке обострения на Украине теряют позиции значительно быстрее, чем США. Воспользуемся этой ситуацией для выгодного инвестирования. Построим парный спредовый инструмент в среде торговой платформы NetTradeX при помощи модели GeWorko: [DJI+Nd100]/[DAX+EUR]. Базовый портфель DJI(25%)+Nd100(25%) характеризует состояние американского рынка, его производственной (Dow Jones Industrial) и высокотехнологического сектора (NASDAQ). В качестве котируемой части выбран портфель из фондового индекса Германии DAX и европейской валюты: DAX (25%)+EUR(25%). DAX характеризует состояние основного драйвера экономического роста ЕС, т.к ВВП Германии имеет наибольшее значение среди участниц Евросоюза – почти 20% от ВВП ЕС. Покупка синтетического спреда идентична операции покупки DJI(25%)+Nd100(25%) и одновременной продажи котируемого портфеля DAX (25%)+EUR(25%). Здесь в процентах выражена доля вложенного капитала. Отметим, что котирование позволяет диверсифицировать риски короткой позиции и одновременно увеличить интенсивность реакции инструмента на фундаментальное влияние санкций.

Мы рекомендуем параллельно продолжать следить за фундаментальной ситуацией и в первую очередь за новыми шагами со стороны США. На данный момент американские индексы не реагируют на обострение ситуации в Украине и санкции – наоборот мы наблюдаем устойчивый рост американского портфеля (см. график внизу). Инвесторы хеджируют риски и уводят капиталы из ЕС в стабильный американский рынок, обеспечивая тем самым его дальнейший рост.

Следующий выпуск (CET/UTC+1): 13:00

Вопросы и обсуждения (English language):

analytics@ifcmarkets.com |

|

0

IFC Markets → 24 июля 2014

|

||||||

|

Добрый день уважаемые трейдеры. Ключевым событием второй половины дня является публикация сразу двух базовых показателей внутреннего спроса США: Первичные заявки по безработице (Unemployment Claims, 14:30 CET) и Новые продажи недвижимости (New Home Sales, 16:00 CET). Первый показатель вычисляется на основе недельных данных, которые собираются Министерством труда и публикуются в еженедельном отчете. Unemployment Claims позволяет оценить динамику внутреннего спроса, а также потенциал потребительского кредитования для стимулирования экономики США. New Home Sales выпускается статистическим бюро США 1 раз в месяц и показывает число новых проданных домов расчете на 1 семью. Данный индикатор является ведущим индикатор экономического развития – обладает мультипликативным влиянием на различные сектора экономики – ипотечные кредиты, страховые взносы, мебель, электроника и др. К тому же New Home Sales определяется большим объемом статистических данных, чем Unemployment Claims. Именно поэтому основное внимание на рынок американской валюты следует обратить в период публикации именно этого показателя. Его данные анализируется долгосрочными инвесторами крайне внимательно, а значит могут повлиять на укрепление или ослабление американской валюты.

После открытия ордера стопперемещается вслед за значениями индикатора ParabolicSAR, в окрестность следующего фрактального максимума. Таким образом, мы изменяем возможное соотношение profit/loss в сторону безубыточного состояния позиции.

Следующий выпуск (CET/UTC+1): 13:00

Вопросы и обсуждения (English language):

analytics@ifcmarkets.com |

|

0

IFC Markets → 23 июля 2014

|

||||||||||||

|

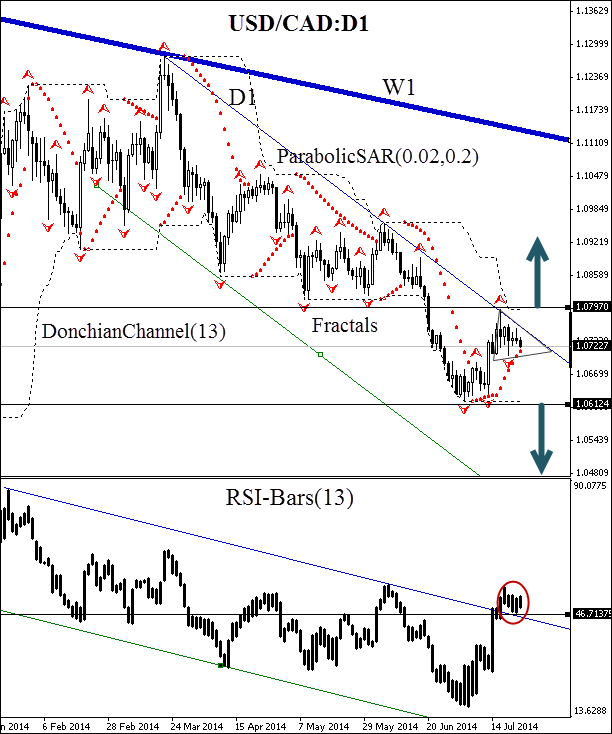

Добрый день уважаемые трейдеры. На сегодняшний день одним из ключевых событий второй половины дня является публикация Бюро Статистики Канады ежемесячного базового индекса розничных продаж (Core Retail Sales). Индикатор показывает изменение всех проданных товаров предприятиями розничной торговли на основе выборки розничных магазинов. Результирующие значения не включают в себя продажи волатильной компоненты – автомобилей, которые составляют 20% от всего объема продаж. Core Retail Sales определяет уверенность потребителей и соответственно готовность инвесторов вкладывать средства в развитие розничных сетей и новых производств. Именно поэтому публикация показателя может привести к значительному импульсу валюты Канады относительно наиболее ликвидных конкурентов.

Эта отметка может быть рассмотрена как позиция для открытия отложенного ордера на покупку. Срабатывание ордера необходимо приведет к дальнейшему росту сигнала RSI-Bars. Стоп может быть размещен на противоположном ключевом уровне - 1.06124.После открытия ордера стоп перемещается вслед за значениями индикатора ParabolicSAR, в окрестность следующего фрактального максимума (короткая позиция), или минимума (длинная позиция). Таким образом, мы изменяем возможное соотношение profit/loss в сторону безубыточного состояния позиции.

Следующий выпуск (CET/UTC+1): 13:00

Вопросы и обсуждения (English language):

analytics@ifcmarkets.com |

|

0

IFC Markets → 22 июля 2014

|

||||||

|

Добрый день уважаемые трейдеры. На сегодняшний день одним из ключевых событий второй половины дня является публикация ежемесячного индекса потребительских цен (Core CPI) Департаментом Трудовой Статистики США. Индикатор показывает изменение цен на товары и услуги за исключением наиболее волатильной компоненты: продуктов питания и электроэнергии. Показатель определяет темпы инфляции, которые в свою очередь влияют на кредитную политику и базовые ставки в США. Члены Федерального Комитета по Операциям на Открытых рынках учитывают инфляционные ожидания для ограничения чрезмерных темпов ее роста за счет ужесточения регуляции. Увеличение базовых ставок приводит к притоку инвестиционных средств в экономику страны – именно поэтому публикация CPI может привести к значительному импульсу американской валюты относительно наиболее ликвидных конкурентов, например европейской валюты.

Обратите внимание, что на данный момент наблюдается бычья дивергенция сигнала RSI-Bars(13). Перед открытием короткой позиции необходимо убедиться в пробое сопротивления осциллятора 32.01105. После открытия ордера стоп перемещается вслед за значениями индикатора Parabolic SAR, или в окрестность следующего фрактального максимума. Таким образом, мы изменяем возможное соотношение profit/loss в сторону безубыточного состояния позиции.

Следующий выпуск (CET/UTC+1): 13:00 Вопросы и обсуждения (English language):

analytics@ifcmarkets.com |

|

0

IFC Markets → 21 июля 2014

|

||||||||||||

|

Добрый день уважаемые трейдеры. Рассмотрим поведение инструмента XAU/USD (GOLD) на дневном графике. Цена находится в месячной зоне консолидации, ограниченной треугольником. Это побуждает нас обратить основное внимание на анализ осцилляторов, которые рассчитаны на опережающие сигналы при боковом движении. На данный момент наблюдается бычья тенденция для сигнала RSI-Bars(13) и временная коррекция. Недельный и дневной трендовые каналы цены подтверждают направленность. Дополнительное ускорение в зеленую зону может быть получено после пересечения фрактального сопротивления 1346.98, которое подтверждается историческими значениями и тринадцатидневным сопротивлением DonchianChannel. Эта отметка может быть использована для открытия отложенного ордера на покупку с фиксацией риска на уровне 1290.16. В этом случае ожидается разворот трендового индикатора ParabolicSAR. К тому же пробой данного ключевого уровня с высокой вероятностью приведет к выходу за пределы треугольника в зеленую зону, после чего начнутся срабатывания стопов по коротким позициям и панические покупки.

При активировании одного из отложенных ордеров, второй ордер следует отменить – предоставим хаосу рынка самому выбрать сценарий поведения. После открытия ордера стоп перемещается вслед за значениями индикатора ParabolicSAR, или в окрестность следующего фрактального максимума (минимума, в случае длинной позиции). Таким образом, мы изменяем возможное соотношение profit/loss в сторону безубыточного состояния позиции.

Следующий выпуск (CET/UTC+1): 13:00 Вопросы и обсуждения (English language):

analytics@ifcmarkets.com |

|

0

IFC Markets → 17 июля 2014

|

||||||||||||

|

Добрый день, уважаемые трейдеры. Сегодня в 14:30 (CET, серверное время) ожидается выход сразу двух ключевых макроэкономических индикаторов США: разрешений на строительство (Building Permits, MN) и первичных заявок по безработице (Unemployment Claims, W1). Оба показателя позволяют косвенно судить о перспективах внутреннего потребления на американском рынке. Наиболее быстрая реакция ожидается после выхода данных по безработице, т.к. они рассчитываются на основе данных недельной давности.

Покупки имеет смысл начинать только, если курс вырастет выше, чем 102.345. Это фрактальное сопротивление подтверждается историческими значениями индикатора ParabolicSAR и тринадцатидневным сопротивлением DonchianChannel. К тому же пробой данного ключевого уровня с высокой вероятностью приведет к выходу за пределы треугольника в зеленую зону, после чего начнутся срабатывания стопов по коротким позициям и панические покупки. При активировании одного из отложенных ордеров, второй ордер следует отменить – предоставим хаосу рынка самому выбрать сценарий поведения. После открытия ордера стоп перемещается вслед за значениями индикатора ParabolicSAR, или в окрестность следующего фрактального максимума (минимума, в случае длинной позиции). Таким образом, мы изменяем возможное соотношение profit/loss в сторону безубыточного состояния позиции.

Следующий выпуск (CET/UTC+1): 13:00 Вопросы и обсуждения (English language):

analytics@ifcmarkets.com |

|

0

IFC Markets → 16 июля 2014

|

||||||||||||

|

Добрый день, уважаемые трейдеры. Сегодня в 14:30 (CET, серверное время) ожидается выход сразу двух ключевых макроэкономических индикаторов экономики Канады и США соответственно: продажи в производственном секторе Канады (Manufacturing sales) и индекс цен производителей США (PPI m/m). Оба показателя определяются на основе месячных данных, и характеризуют развитие производственного сектора. Стоит отметить, что изменение объема продаж в производственном секторе Канады является опережающим фактором занятости и потребительских расходов, который значительно влияет на объем инвестиций в экономику.

Однозначный вывод о завершении дневной падающей тенденции можно будет сделать только после пробоя вверх фрактального сопротивления 1.08930, которое совпадает с историческими значениями трендовых индикаторов. Именно этот уровень является ключевым для установки отложенного ордера на покупку. Риски при этом ограничиваются уровнем последней поддержи 1.06164. В случае, если движение продолжится в рамках канала D1 продажи можно начинать от той же ключевой позиции 1.06164. При пересечении данного уровня ожидается разворот Parabolic и пересечение вниз поддержки канала Дончиана. Таким образом, отложенный ордер на продажу определяется симметричным образом. При срабатывании одного из отложенных ордеров, второй ордер следует отменить – предоставим хаосу рынка самому выбрать сценарий поведения. После открытия позиции стоп перемещается вслед за значениями индикатора ParabolicSAR. Таким образом, мы изменяем возможное соотношение profit/loss в сторону безубыточного состояния.

Следующий выпуск (CET/UTC+1): 13:00 Вопросы и обсуждения (English language):

analytics@ifcmarkets.com |